- LES PRINCIPALES OBSERVATIONS

DU RAPPORTEUR SPÉCIAL

- I. EXÉCUTION DES CRÉDITS DE LA MISSION

EN 2024

- II. LES OBSERVATIONS DU RAPPORTEUR

SPÉCIAL

- A. DES REMBOURSEMENTS ET DÉGRÈVEMENTS

D'IMPÔT D'ÉTAT QUI POURSUIVENT LEUR AUGMENTATION APRÈS LA

BAISSE EXCEPTIONNELLE DE 2021

- 1. Des remboursements liés à la

mécanique de l'impôt (action 11) en hausse par rapport

à la prévision et à l'exécution 2023, qui

amènent à interroger la prudence des évaluations faites en

loi de finances initiale

- 2. Une exécution des remboursements

liés à des politiques publiques globalement conforme aux

prévisions initiales (action 12)

- 3. Une exécution des remboursements

liés à la gestion des produits de l'État (action 13)

caractérisée par plusieurs dégrèvements et

restitutions d'importance qui nécessiteraient des informations

complémentaires

- 1. Des remboursements liés à la

mécanique de l'impôt (action 11) en hausse par rapport

à la prévision et à l'exécution 2023, qui

amènent à interroger la prudence des évaluations faites en

loi de finances initiale

- B. UNE BAISSE DES REMBOURSEMENTS ET

DÉGRÈVEMENTS D'IMPÔT LOCAUX QUI TRADUIT LA SUPPRESSION DE

LA CVAE

- C. UN RAPPORT ANNUEL DE PERFORMANCES QUI DEMEURE

PEU DÉTAILLÉ MALGRÉ LES OBSERVATIONS

RÉGULIÈRES DU RAPPORTEUR SPÉCIAL ET DE LA COUR DES

COMPTES

- A. DES REMBOURSEMENTS ET DÉGRÈVEMENTS

D'IMPÔT D'ÉTAT QUI POURSUIVENT LEUR AUGMENTATION APRÈS LA

BAISSE EXCEPTIONNELLE DE 2021

- I. EXÉCUTION DES CRÉDITS DE LA MISSION

EN 2024

|

N° 743 SÉNAT SESSION ORDINAIRE DE 2024-2025 |

|

Enregistré à la Présidence du Sénat le 18 juin 2025 |

|

RAPPORT FAIT au nom de la commission des finances (1) sur le projet

de loi, |

|

Par M. Jean-François HUSSON, Sénateur |

|

TOME II ANNEXE N° 27 Rapporteur spécial : M. Pascal SAVOLDELLI |

|

(1) Cette commission est composée de :

M. Claude Raynal, président ;

M. Jean-François Husson, |

|

Voir les numéros : Assemblée nationale (17ème législ.) : 1285, 1492 et T.A. 138 Sénat : 718 (2024-2025) |

LES PRINCIPALES OBSERVATIONS

DU RAPPORTEUR

SPÉCIAL

En préambule, le rapporteur spécial dénonce labsence, en 2024, dun projet de loi de finances rectificative, malgré une dégradation budgétaire majeure marquée par 10 milliards dannulations de crédits par voie réglementaire et des ajustements en fin de gestion. Au-delà des doutes récurrents sur la sincérité budgétaire, il souligne que cette situation nuit à la lisibilité de laction de l'État et affaiblit la capacité du Parlement à exercer pleinement sa mission constitutionnelle de contrôle budgétaire.

1. Les crédits de la mission « Remboursements et dégrèvements » font l'objet, en 2024, d'une sur-exécution à hauteur de 6,0 milliards d'euros en AE et CP, soit une consommation de 104,2 % des crédits en AE et en CP ouverts par la LFI. Le rapporteur spécial note que sur la période 2013-2024, la croissance des crédits exécutés a été nettement supérieure à celle des recettes fiscales brutes (70,0 % contre 27,5 %), phénomène renouvelé en 2024 puisque que les remboursements et dégrèvements ont augmenté de 2,9 % en 2024 là où les recettes fiscales brutes nont progressé que de 0,3 %. En conséquence, ces remboursements et dégrèvements ont représenté cette année-là 30,4 % des recettes fiscales brutes, un niveau élevé qui interroge sur la soutenabilité de la dépense fiscale.

2. L'exécution 2024 du programme 200 est marquée par une hausse de 5,4 milliards d'euros par rapport à 2023. Ce niveau d'exécution est principalement causé par la mécanique de l'impôt, avec, pour la deuxième année consécutive, une sur-exécution marquée des remboursements en matière d'impôt sur les sociétés : après un taux d'exécution déjà élevé de 125,8 % en 2023, ce taux est porté à 158,2 % en 2024, soit un écart de 6,6 milliards d'euros entre l'exécution et la loi de finances initiale. Or les crédits inscrits en loi de finances pour 2024 étaient en nette baisse par rapport à l'exécution 2023 : le rapporteur spécial appelle le gouvernement à revoir sa copie dans les prochains projets lois de finances.

3. S'agissant toujours du programme 200, le rapporteur spécial constate certains écarts significatifs dans l'exécution des remboursements et dégrèvements liés à la gestion des produits de l'État insuffisamment expliqués par la documentation budgétaire. L'exercice 2024 a ainsi vu d'importants remboursements et dégrèvements non anticipés en matière d'exit tax ou d'admissions en non-valeur ou de restitutions de TVA qui nécessitent un éclairage supplémentaire pour que le parlement puisse pleinement exercer son rôle de contrôle.

4. L'exécution 2024 du programme 201 est marquée par une baisse pour la quatrième année consécutive pour s'établir à 5,0 milliards d'euros contre 7 milliards d'euros en 2022 et 8,1 milliards d'euros en 2021. Les effets de la suppression progressive de la CVAE (- 792 millions d'euros entre 2023 et 2024) sont toutefois largement atténués par des dégrèvements inattendus en matière de taxe d'habitation (+559 millions d'euros). En outre, le rapporteur spécial indique que la dynamique baissière des crédits du programme traduit moins un changement de comportement des redevables quun mouvement prolongé de recentralisation fiscale, fondé sur la compensation, dont chacun sait quelle est par nature évolutive, et souvent érodée dans le temps, au détriment des collectivités locales.

5. Le rapporteur spécial souligne, sur ce dernier point, qu'en 2024, les dégrèvements de taxes d'habitation sur les résidences secondaires et sur les logements vacants se sont établis à 1,3 milliard d'euros, soit quatre fois la prévision en LFI (311 millions d'euros). Ces surcoûts sont expliqués par les difficultés rencontrées par la direction générale des finances publiques (DGFiP) avec l'outil « Gérer mes biens immobiliers » (GMBI). Le rapporteur spécial sera attentif à la normalisation, sur les prochains exercices, du niveau des dégrèvements en matière de taxe d'habitation.

6. Enfin, le rapporteur spécial réitère son observation selon laquelle le rapport annuel de performances de la mission « Remboursements et dégrèvements » est très peu développé et ne permet pas aux parlementaires de comprendre les écarts d'exécution entre les années N - 1 et N et entre les prévisions en LFI et les réalisations. Il encourage le responsable de programme à préciser les causes des écarts constatés.

I. EXÉCUTION DES CRÉDITS DE LA MISSION EN 2024

La mission « Remboursements et dégrèvements » porte les crédits permettant aux usagers de bénéficier de leurs droits en matière de remboursements et dégrèvements d'impôts le plus rapidement possible, tout en garantissant le bien fondé des dépenses au regard de la législation :

- le programme 200 « Remboursements et dégrèvements d'impôts d'État » identifie les dépenses en atténuation de recettes ayant trait aux impôts d'État. Il retrace les dépenses budgétaires résultant de l'application des règles fiscales lorsqu'elles conduisent à la mise en oeuvre de dégrèvements d'impôts, de remboursements ou restitutions de crédits d'impôt, de compensations prévues par des conventions fiscales internationales. Il enregistre en outre un certain nombre d'opérations comptables liées aux remises gracieuses, annulations, admissions en non-valeur de recettes, ou aux remises de débets ;

- le programme 201 « Remboursements et dégrèvements d'impôts locaux » recense les dépenses correspondant aux dégrèvements d'impôts locaux, ainsi que celles liées à des opérations comptables (remises gracieuses, annulations, admissions en non-valeur de recettes).

Cette mission retrace donc l'ensemble des dépenses liées à des situations dans lesquelles l'administration fiscale est conduite à restituer aux contribuables des impôts, taxes ou contributions, ou dans lesquelles l'État ne recouvre pas certaines créances sur les contribuables. Ces remboursements, dégrèvements et restitutions peuvent trouver leur origine dans le fonctionnement même de certaines impositions (remboursements de trop-versés), dans l'application de politiques publiques (crédits d'impôt) ou bien dans la rectification du montant d'un impôt (correction d'une erreur matérielle, conséquences d'un contentieux, application d'une convention internationale...).

Ils viennent en atténuation des recettes fiscales brutes de l'État mais figurent en dépenses du budget général. Le caractère mécanique de ces dépenses implique ainsi que les crédits de la présente mission sont évaluatifs en ce qu'ils ne constituent pas un plafond, contrairement à ceux des autres missions budgétaires, et les dépenses correspondantes peuvent s'imputer au-delà des crédits ouverts en loi de finances.

Par convention, les autorisations d'engagement (AE) et les crédits de paiement (CP) sont du même montant. Le présent rapport n'évoque donc que les « crédits » de la mission, sans distinguer AE et CP.

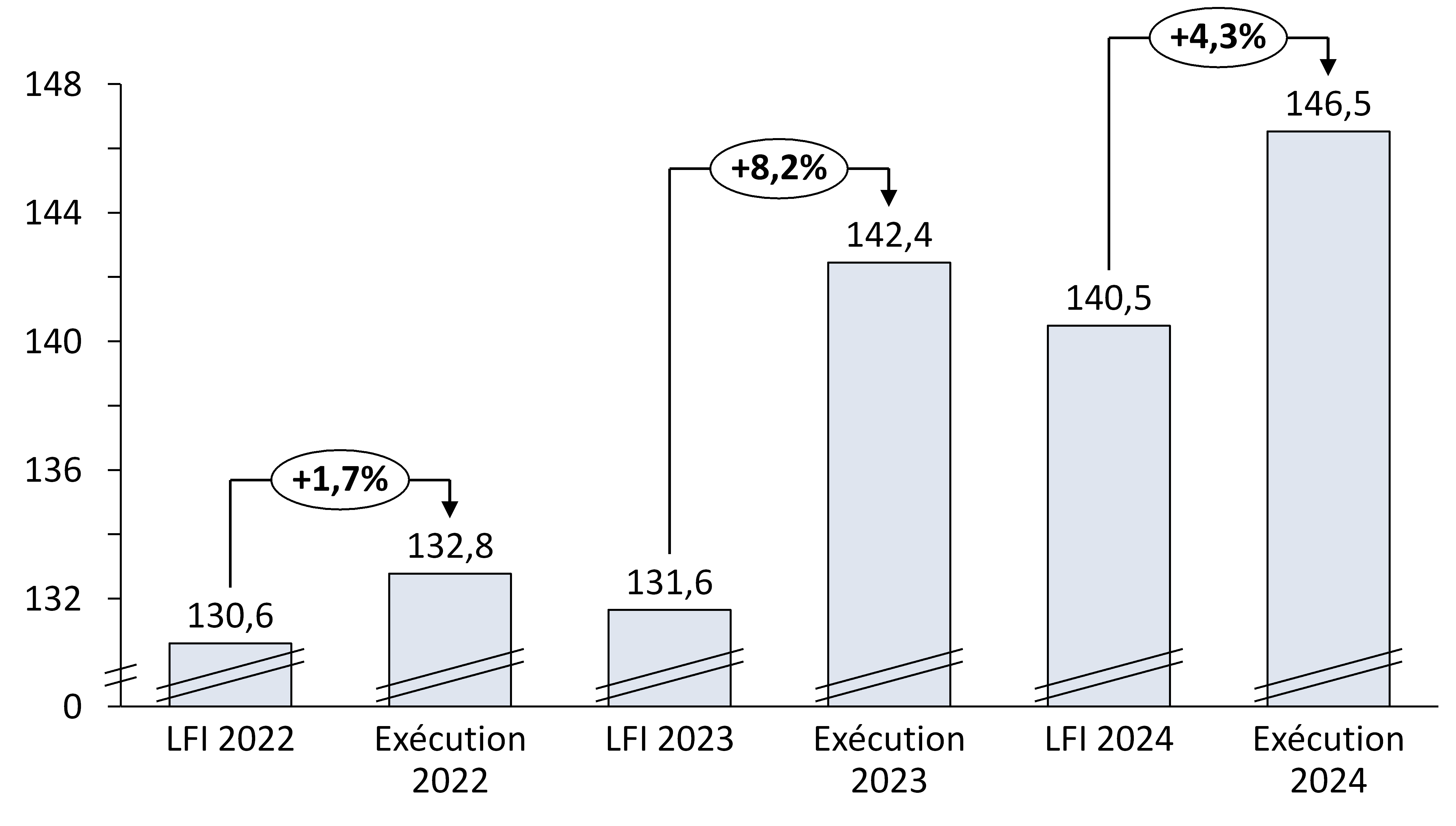

A. LA CONSOMMATION DES CRÉDITS OUVERTS EN LFI

Les crédits consommés s'élèvent à 146,5 milliards d'euros, en hausse de 2,9 % par rapport à 2023. Alors que la loi de finances initiale pour 2024 anticipait un niveau de crédits (140,4 milliards d'euros) inférieur au niveau constaté en 2023 (142,4 milliards d'euros), le montant consommé s'est finalement avéré supérieur au montant budgété et même au montant exécuté en 2023 (+ 4,1 milliards d'euros).

Il en résulte un taux de consommation des crédits qui s'établit en 2024 à 104,3 % (contre 108,2 % en 2023).

Ainsi, la sur-exécution totale sur la mission s'établit à 6,0 milliards d'euros (contre 10,8 milliards d'euros en 2023).

Évolution de l'exécution des

crédits de la mission

« Remboursements et

dégrèvements » entre 2022 et 2024

(en AE=CP, en milliards d'euros et en pourcentage)

|

2022 |

2023 |

2024 |

||||||||

|

LFI |

Exécution |

Taux d'exéc° |

LFI |

Exécution |

Taux d'exéc° |

LFI |

Exécution |

Taux d'exéc° |

||

|

RD |

Total mission |

130,6 |

132,8 |

101,7% |

131,6 |

142,4 |

108,2% |

140,5 |

146,5 |

104,3% |

|

200 |

Dont impôts d'État |

124,0 |

125,8 |

101,5% |

127,1 |

137,3 |

108,1% |

136,2 |

141,6 |

104,0% |

|

201 |

Dont impôts locaux |

6,6 |

7,0 |

105,4% |

4,6 |

5,1 |

111,7% |

4,3 |

5,0 |

115,5% |

LFI : données issues des lois de finances initiales, hors fonds de concours (FDC) et attributions de produits (ADP). Exécution : consommation constatée dans le rapport annuel de performances annexé au projet de loi relative aux résultats de la gestion et portant approbation des comptes de l'année 2024

Source : commission des finances du Sénat, d'après les documents budgétaires

Comme pour les années précédentes, la gestion 2024 se caractérise par une exécution supérieure à l'évaluation des crédits en LFI nécessitant des ouvertures de crédits en gestion.

Évolution de l'exécution des

crédits de la mission

« Remboursements et

dégrèvements » entre 2022 et 2024

(en milliards d'euros, en AE=CP)

Source : commission des finances du Sénat, d'après les documents budgétaires

Dans le détail, le programme 200 « Remboursements et dégrèvements d'impôts d'État » représente 97 % en 2024 des crédits de la mission (même proportion qu'en 2023). Il concentre donc l'essentiel de la sur-exécution constatée en 2024 (5,4 milliards d'euros, soit 89 % de la sur-exécution). Celle-ci se situe à un niveau intermédiaire entre celles consacrées sur ce programme en 2022 (1,8 milliards d'euros) et 2023 (10,3 milliards d'euros). Elle est pour l'essentiel liée à la mécanique de l'impôt, et plus particulièrement, à la mécanique de l'impôt sur les sociétés (sur-exécution de 6,6 milliards d'euros en 2024, cf. détail infra).

Cette sur-exécution fait suite à des crédits votés en loi de finance initiale pour 2024 à un niveau inférieur (- 0,8 %) à l'exécution constatée en 2023 et révèle la sous-estimation des crédits votés à cette occasion.

De même, le programme 201 « Remboursements et dégrèvements d'impôts locaux » présente, pour la quatrième année consécutive, une sur-exécution. Cette dernière est légèrement supérieure à celle constatée en 2023 puisqu'elle passe de 537 millions d'euros (soit un taux d'exécution de 111,7 %) à 664 millions d'euros en 2024 soit un taux d'exécution de 115,5 %. Cette sur-exécution en hausse est principalement expliquée par la taxe d'habitation (sur-exécution de 944 millions en 2024, cf. infra).

Ainsi, le rapporteur spécial indique que les causes de cette surexécution sont désormais bien identifiées. Elle résulte principalement de l'action 11 « Mécanique de l'impôt », en lien direct avec la surestimation, lors de la construction budgétaire, de la croissance du bénéfice fiscal en 2023. Cette surestimation reflète, en creux, une évaluation optimiste des effets macroéconomiques attendus des politiques d'offre mises en oeuvre depuis 2017. Elle met en lumière les limites des hypothèses économiques retenues et, plus largement, les failles persistantes dans les outils de prévision de la dépense fiscale.

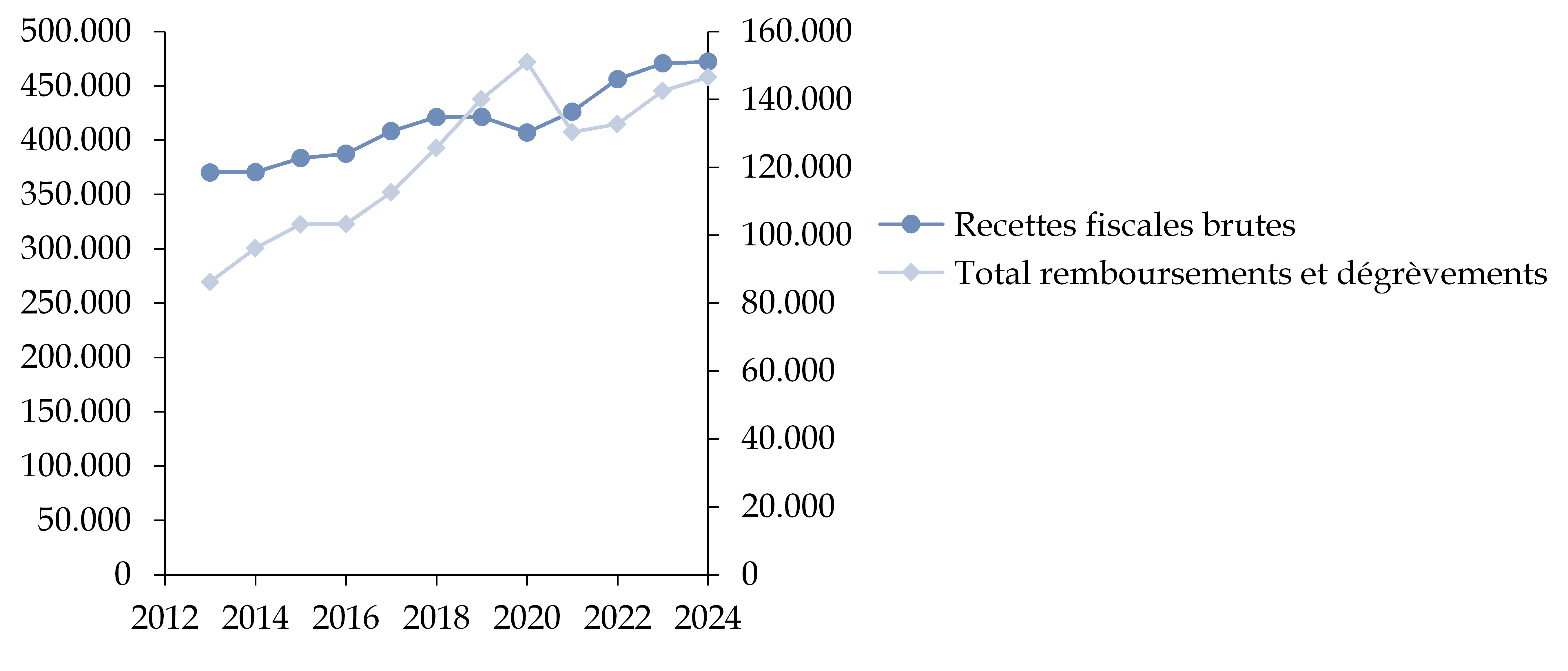

Par ailleurs, le rapporteur spécial observe que, sur la période 2013-2024, les crédits exécutés au titre de la mission « Remboursements et dégrèvements » ont augmenté de 70 %, soit un rythme de croissance très supérieur à celui des recettes fiscales brutes, qui n'ont progressé que de 27,5 % sur la même période. Cette divergence à la tendance s'est à nouveau manifestée en 2024 : les remboursements et dégrèvements ont crû de 2,9 %, alors que les recettes fiscales brutes n'ont enregistré qu'une hausse de 0,3 %. Il en résulte un ratio historiquement élevé, avec des remboursements et dégrèvements représentant 30,4 % des recettes fiscales brutes. Ce décrochage entre la dynamique des restitutions fiscales et celle des rentrées brutes soulève des interrogations majeures sur la soutenabilité budgétaire de la dépense fiscale et sur l'efficacité des dispositifs fiscaux à l'origine des remboursements et dégrèvements. Si une partie de ces politiques ont pour ambition de stimuler la compétitivité, l'investissement et l'emploi, leur impact macroéconomique réel demeure incertain, tandis que leur coût pour les finances publiques s'alourdit. Selon le rapporteur spécial, la tendance observée impose de :

- renforcer le pilotage et l'évaluation des dispositifs fiscaux dérogatoires, afin d'objectiver leurs effets économiques et leur efficience budgétaire ;

- réinterroger le calibrage des mesures de politique économique, pour s'assurer qu'elles produisent bien les effets attendus, sur le plan économique, social et écologique.

Évolution de l'exécution des crédits de la mission « Remboursements et dégrèvements » (en AE=CP) et des recettes fiscales brutes entre 2013 et 2024

(en millions d'euros)

|

Année (exécution) |

Recettes fiscales brutes |

Total remboursements et dégrèvements |

|

2013 |

370 228 |

86 215 |

|

2014 |

370 437 |

96 131 |

|

2015 |

383 317 |

103 185 |

|

2016 |

387 422 |

103 326 |

|

2017 |

408 206 |

112 573 |

|

2018 |

421 118 |

125 729 |

|

2019 |

421 353 |

140 064 |

|

2020 |

406 975 |

151 022 |

|

2021 |

426 124 |

130 381 |

|

2022 |

456 067 |

132 767 |

|

2023 |

470 636 |

142 445 |

|

2024 |

472 208 |

146 529 |

|

Évolution 2013/2024 |

27,5 % |

70,0 % |

Source : commission des finances du Sénat, d'après les documents budgétaires

Croissance comparée des remboursements et

dégrèvements (échelle de droite) et

des recettes

fiscales brutes (échelle de gauche) entre 2013 et 2024

(en millions d'euros)

Source : commission des finances du Sénat, d'après les documents budgétaires

B. LA CONSOMMATION DES CRÉDITS DISPONIBLES

Les programmes de la mission « Remboursements et dégrèvements » ont enregistré des ouvertures de crédits en cours de gestion.

Mouvements intervenus en gestion sur les crédits de la mission « Remboursements et dégrèvements » en 2024

(en milliards d'euros)

|

LFI |

Ouvertures en cours de gestion |

Crédits disponibles |

Exécution |

Sous-exécution |

||

|

RD |

Remboursements et dégrèvements |

140,5 |

7,7 |

148,2 |

146,5 |

1,6 |

|

200 |

Dont impôts d'État |

136,2 |

6,9 |

143,1 |

141,6 |

1,5 |

|

201 |

Dont impôts locaux |

4,3 |

0,8 |

5,1 |

5,0 |

0,1 |

Source : commission des finances du Sénat, d'après les documents budgétaires

La loi n° 2024-1167 du 6 décembre 2024 de finances de fin de gestion pour 2024 a procédé à l'ouverture de 7,7 milliards d'euros en AE et CP (6,9 milliards d'euros sur le programme 200, 767 millions d'euros sur le programme 201).

Les ouvertures sur le programme 200 s'expliquent principalement par la hausse des remboursements et dégrèvements d'impôt sur les sociétés. Quant aux 766 millions d'euros sur le programme 201, ils visaient pour l'essentiel la hausse des remboursements et dégrèvements relatifs à la taxe d'habitation.

Après l'ouverture en cours de gestion, les crédits disponibles totaux de la mission « Remboursements et dégrèvements » s'établissaient donc à 148,2 milliards d'euros en AE et en CP et ont été consommés à hauteur de 98,9 % (taux similaire aux 98,8 % observés en 2023), laissant un solde de crédits non consommés de 1,6 milliard d'euros en AE et CP (1,7 milliard d'euros en 2023).

Comme chaque année, la sous-exécution observée dénote une difficulté, même en fin de gestion, à établir des prévisions fines d'exécution des crédits.

II. LES OBSERVATIONS DU RAPPORTEUR SPÉCIAL

A. DES REMBOURSEMENTS ET DÉGRÈVEMENTS D'IMPÔT D'ÉTAT QUI POURSUIVENT LEUR AUGMENTATION APRÈS LA BAISSE EXCEPTIONNELLE DE 2021

L'exécution 2021 du programme 200 avait enregistré une baisse importante par rapport à 2020 avec des remboursements et dégrèvements passant de 128,1 milliards d'euros en AE et CP à 122,3 milliards d'euros.

Dès 2022, la tendance était repartie à la hausse avec une exécution de 125,8 milliards d'euros en AE et CP, hausse marquée en 2023 avec des crédits portés à 137,3 millions d'euros et qui se confirme en 2024, où les crédits exécutés s'élèvent à 141,6 milliards d'euros.

Exécution des crédits du programme 200 : évolution entre 2022 et 2024

(en milliards d'euros, en AE=CP)

|

Programme - action |

2022 |

2023 |

2024 |

||||||

|

LFI |

Exécution |

Taux |

LFI |

Exécution |

Taux |

LFI |

Exécution |

Taux |

|

|

200 - Remboursements et dégrèvements d'impôts d'État |

124,0 |

125,8 |

101,5 % |

127,1 |

137,3 |

108,1 % |

136,2 |

141,6 |

104,0 % |

|

200-11 - ... liés à la mécanique de l'impôt |

85,9 |

89,6 |

104,4 % |

95,1 |

105,2 |

110,6 % |

103,4 |

108,0 |

104,5 % |

|

200-12 - ...liés à des politiques publiques |

23,8 |

21,1 |

89,0 % |

18,7 |

18,1 |

96,8 % |

17,8 |

17,9 |

100,7 % |

|

200-13 - ... liés à la gestion des produits de l'État |

14,4 |

15,0 |

104,4 % |

13,2 |

14,0 |

105,7 % |

15,0 |

15,7 |

104,2 % |

Source : commission des finances du Sénat, d'après les documents budgétaires

Les crédits de la mission remboursements et dégrèvements votés en loi de finances sont évaluatifs. Pour 2024, la loi de finances initiale avait évalué, pour le programme 200, un niveau de crédits (136,2 milliards d'euros) inférieur à l'exécution constatée pour 2023 (137,3 milliards d'euros). Dans les faits, l'exécution constatée pour 2024 (141,6 milliards d'euros) est supérieure à la fois aux crédits de la LFI pour 2024 mais aussi des crédits exécutés en 2023, remettant en question l'évaluation faite au moment du projet de loi de finances.

Quantitativement, l'essentiel de l'écart constaté en 2024 entre exécution et loi de finances initiale (5,4 milliards d'euros) porte sur la mécanique de l'impôt (4,6 milliards d'euros).

1. Des remboursements liés à la mécanique de l'impôt (action 11) en hausse par rapport à la prévision et à l'exécution 2023, qui amènent à interroger la prudence des évaluations faites en loi de finances initiale

L'action 11 (« Remboursements et restitutions liés à la mécanique de l'impôt ») regroupe les dépenses relevant de la mécanique de l'impôt, telles que les restitutions d'excédents de versement compte tenu de l'impôt dû. Il s'agit pour l'essentiel des excédents de versements d'impôt sur les sociétés, des remboursements de crédits de TVA et des restitutions de prélèvements à la source. Ces principales composantes enregistrent une exécution supérieure à celle de l'année précédente, sauf la TVA, pour laquelle l'exécution est en léger recul par rapport à la LFI.

Exécution des remboursements et dégrèvements liés à la mécanique de l'impôt : évolution entre 2022 et 2024

(en millions d'euros, en AE=CP)

|

Remboursements et restitutions liés à la mécanique de l'impôt |

2022 |

2023 |

2024 |

||||||

|

LFI |

Exécution |

Taux |

LFI |

Exécution |

Taux |

LFI |

Exécution |

Taux |

|

|

Total de l'action |

85 852 |

89 637 |

104,4 % |

95 090 |

105 201 |

110,6 % |

103 358 |

107 982 |

104,5 % |

|

01 - Impôts sur les sociétés |

12 478 |

11 829 |

94,8 % |

14 210 |

17 878 |

125,8 % |

11 382 |

18 006 |

158,2 % |

|

02 - Taxe sur la valeur ajoutée |

63 476 |

66 908 |

105,4 % |

68 764 |

74 017 |

107,6 % |

79 327 |

75 250 |

94,9 % |

|

03 - Plafonnement des impositions directes |

5 |

0 |

7,8 % |

5 |

0 |

2,3 % |

0 |

- |

0,0 % |

|

04 - Autres remboursements et dégrèvements liés à la mécanique de l'impôt |

171 |

188 |

109,9 % |

239 |

394 |

165,1 % |

200 |

683 |

341,5 % |

|

05 - Impôt sur le revenu |

9 722 |

10 711 |

110,2 % |

11 373 |

12 423 |

109,2 % |

11 949 |

13 527 |

113,2 % |

|

06 - Restitutions de prélèvement de solidarité |

500 |

489 |

97,8 % |

500 |

516 |

103,1 % |

|||

Source : commission des finances du Sénat, d'après les documents budgétaires

Dotée de 103,4 milliards d'euros en LFI 2024 (contre 95,1 milliards d'euros en LFI 2023), l'action 11 a enregistré une exécution de 108,0 milliards d'euros en 2024, soit 104,5 % des crédits évalués.

Dans le détail, la sur-exécution constatée sur cette action masque trois phénomènes distincts :

- en premier lieu, la mécanique de l'impôt sur les sociétés est principalement responsable de la sur-exécution observée. Pour la deuxième année de suite, une sur-exécution marquée est observée sur la sous-action 01 « impôts sur les sociétés ». Le rapporteur spécial constate toutefois une détérioration de la prévision, puisqu'après un taux d'exécution déjà élevé de 125,8 % en 2023, ce taux est porté à 158,2 % en 2024, soit un écart de 6,6 milliards d'euros. L'administration explique cette sur-exécution par une forte dispersion des résultats fiscaux des entreprises assujetties, qui « conduit à la fois à un solde à payer dynamique pour les entreprises enregistrant une croissance de leur bénéfice fiscal, et à des restitutions importantes d'acomptes pour les entreprises dont le bénéfice était en baisse ».

Le rapporteur constate toutefois que ces erreurs de prévision se succèdent, gagnent en importance et portent sur des montants significatifs, de l'ordre de plusieurs milliards d'euros. Il souligne qu'une réforme de la dépense fiscale s'impose, non seulement pour en maîtriser le coût, mais surtout pour en réinterroger , segment par segment, la légitimité, l'efficacité économique et la soutenabilité sociale.

- en second lieu, après une sur-exécution importante en 2022 et 2023, les remboursements liés à la mécanique de TVA ont été inférieurs aux attentes en 2024 (taux d'exécution de 94,9 %). Cette sous-exécution trouve toutefois une explication technique, le gouvernement évoquant « un ralentissement des remboursements de crédits de TVA, sous le coup de dossiers dont l'analyse de conformité était plus complexe ». Elle est peu révélatrice de la prudence des hypothèses prises par le gouvernement en loi de finances. Le rapporteur spécial souligne que cette sous-exécution ne remet pas en cause la tendance structurelle à la hausse des restitutions de TVA, dont le rythme de progression (+ 68,6 % depuis 2014) dépasse largement celui de la valeur ajoutée produite sur la même période (+ 31,6 %) et de l'évolution de la TVA collectée (+ 60,5 %).

- Enfin, comme en 2022 et en 2023, une sur-exécution a de nouveau été constatée en 2024 s'agissant des restitutions liées à la mécanique de l'impôt sur le revenu (taux d'exécution de 113,2 %, soit une sur-exécution d'1,6 milliard d'euros). Le gouvernement évoque des difficultés structurelles pour estimer ces restitutions, notant que « la dépense de la sous-action est particulièrement difficile à estimer dans la mesure où son montant est déterminé par un nombre de facteurs particulièrement élevé : elle varie à la fois au gré des évolutions macroéconomiques, des modifications législatives, du comportement des usagers en terme de modulation du taux de PAS, de l'utilisation des crédits et réductions d'impôt, et de compensations possibles entre l'IR, les prélèvements sociaux et le prélèvement de solidarité. »

2. Une exécution des remboursements liés à des politiques publiques globalement conforme aux prévisions initiales (action 12)

L'action 12 (« Remboursements et dégrèvements liées à des politiques publiques ») du programme 200 regroupe les dépenses relevant des politiques publiques, telles que les crédits d'impôt sur le revenu ou les crédits d'impôt sur les sociétés.

Exécution des remboursements et

dégrèvements liés à la mécanique de

l'impôt :

évolution entre 2022 et 2024

(en millions d'euros, en AE=CP)

|

Remboursements et dégrèvements liées à des politiques publiques |

2022 |

2023 |

2024 |

||||||

|

LFI |

Exécution |

Taux |

LFI |

Exécution |

Taux |

LFI |

Exécution |

Taux |

|

|

Total de l'action |

23 755 |

21 142 |

89,0 % |

18 720 |

18 128 |

96,8 % |

17 804 |

17 934 |

100,7 % |

|

02 - Impôt sur le revenu |

1 910 |

1 995 |

104,5 % |

2 060 |

2 098 |

101,9 % |

2 103 |

2 163 |

102,9 % |

|

03 - Impôt sur les sociétés |

12 389 |

11 159 |

90,1 % |

6 578 |

7 149 |

108,7 % |

6 338 |

6 593 |

104,0 % |

|

04 - Taxe intérieure de consommation sur les produits énergétiques |

1 991 |

2 156 |

108,3 % |

2 016 |

1 912 |

94,8 % |

1 990 |

2 008 |

100,9 % |

|

05 - Taxe intérieure de consommation sur le gaz naturel |

3 |

13 |

426,9 % |

3 |

35 |

1176,7 % |

15 |

64 |

425,4 % |

|

06 - Contribution pour l'audiovisuel public |

561 |

0 |

0,0 % |

- |

0 |

- |

0 |

||

|

08 - Acomptes de crédits et de réductions d'impôts sur le revenu |

5 597 |

5 303 |

94,7 % |

5 487 |

5 613 |

102,3 % |

5 370 |

5 762 |

107,3 % |

|

09 - Taxe intérieure sur la consommation finale d'électricité |

205 |

261 |

127,5 % |

50 |

474 |

949,0 % |

100 |

78 |

77,9 % |

|

10 - Crédit d'impôt contemporain - Services aux particuliers |

1 100 |

255 |

23,2 % |

2 526 |

846 |

33,5 % |

1 888 |

1 267 |

67,1 % |

Source : commission des finances du Sénat, d'après les documents budgétaires

Le niveau des crédits exécutés sur cette action est très proche de celui prévu en loi de finances initiales pour 2024 (taux d'exécution de 100,7 %). Toutefois, ce ratio est légèrement trompeur et masque plusieurs évolutions contradictoires, notamment :

- une sous-exécution marquée pour le remboursement du crédit d'impôt contemporain - services aux particuliers (- 622 millions d'euros, soit un taux d'exécution de 67,1 %) : cet écart est expliqué par une adoption moins rapide qu'anticipé de ce dispositif par les contribuables éligibles ;

- Une sur-exécution des acomptes de crédits et de réductions d'impôts sur le revenu (+ 392 millions d'euros, soit un taux d'exécution de 107,3 %), sans explication du gouvernement, mais a priori liée au point précédent ;

- Une sur-exécution enfin des restitutions d'impôt sur les sociétés (+ 255 millions d'euros, soit un taux d'exécution de 104,0 %). Cette sous-action comprend principalement les remboursements effectués au titre du crédit d'impôt en faveur de la recherche (4,9 milliards d'euros sur un total de 6,3 milliards d'euros). Il est noté toutefois que malgré cette sur-exécution, le niveau des crédits est inférieur aux crédits exécutés en 2023 (7,1 milliards d'euros). Le nombre d'entreprises ayant effectivement recours au CIR est passé de 21 695 en 2023 à 15 693 en 2024, soit une contraction de 28 % du nombre de bénéficiaires. Le rapporteur spécial alerte sur cette évolution, qui interroge à la fois l'accessibilité du dispositif pour les petites et moyennes entreprises et son efficacité économique globale. Une telle concentration pourrait indiquer une captation du dispositif par les grands groupes, au détriment de la diversité du tissu productif. Elle appelle, selon lui, une évaluation approfondie du ciblage, des conditions d'éligibilité et des effets réels du CIR sur l'investissement en R&D et l'emploi dans l'ensemble du tissu économique.

3. Une exécution des remboursements liés à la gestion des produits de l'État (action 13) caractérisée par plusieurs dégrèvements et restitutions d'importance qui nécessiteraient des informations complémentaires

Les crédits de l'action 13 « Remboursements et restitutions liés à la gestion des produits de l'État » retracent l'ensemble des restitutions consécutives à une correction du calcul de l'impôt en raison d'une erreur matérielle, de l'application d'une convention internationale en matière fiscale ou d'une réclamation gracieuse ou contentieuse.

Exécution des remboursements et dégrèvements liés à la mécanique de l'impôt : évolution entre 2022 et 2024

(en millions d'euros, en AE=CP)

|

Remboursements et dégrèvements liés à la gestion des produits de l'État |

2022 |

2023 |

2024 |

||||||

|

LFI |

Exécution |

Taux |

LFI |

Exécution |

Taux |

LFI |

Exécution |

Taux |

|

|

Total de l'action |

14 375 |

15 006 |

104,4 % |

13 245 |

13 995 |

105,7 % |

15 027 |

15 657 |

104,2 % |

|

01 - Impôts sur le revenu - Dégrèvements et restitution de sommes indûment perçues |

1 970 |

2 428 |

123,3 % |

2 400 |

2 390 |

99,6 % |

2 300 |

3 669 |

159,5 % |

|

02 - Impôts sur les sociétés - Dégrèvements et restitution de sommes indûment perçues |

1 426 |

1 657 |

116,3 % |

1 519 |

860 |

56,6 % |

1 524 |

1 234 |

80,9 % |

|

03 - Autres impôts directs et taxes assimilées - Dégrèvements et restitution de sommes indûment perçues |

3 940 |

2 071 |

52,6 % |

1 865 |

2 136 |

114,5 % |

2 983 |

2 393 |

80,2 % |

|

04 - Taxe sur la valeur ajoutée - Dégrèvements et restitution de sommes indûment perçues |

2 840 |

3 819 |

134,5 % |

2 423 |

3 596 |

148,4 % |

4 126 |

3 297 |

79,9 % |

|

05 - Enregistrement, timbre, autres contributions et taxes indirectes - Dégrèvements et restitution de sommes indûment perçues |

700 |

622 |

88,9 % |

679 |

653 |

96,2 % |

680 |

993 |

146,0 % |

|

06 - Autres remboursements et dégrèvements liés à la gestion des produits de l'État |

752 |

1 822 |

242,3 % |

760 |

1 388 |

182,6 % |

716 |

928 |

129,6 % |

|

07 - Autres remboursements et dégrèvements liés à la gestion des produits de l'État - Admissions en non-valeur - Créances liées aux impôts |

1 768 |

1 986 |

112,3 % |

2 840 |

2 249 |

79,2 % |

1 968 |

2 664 |

135,3 % |

|

08 - Autres remboursements et dégrèvements liés à la gestion des produits de l'État - Dations en paiement, intérêts moratoires, remises de débets |

779 |

498 |

64,0 % |

659 |

606 |

92,0 % |

630 |

404 |

64,2 % |

|

09 - Prélèvement à la source (PAS) : dégrèvements et restitutions |

200 |

100 |

50,2 % |

100 |

116 |

116,4 % |

100 |

75 |

75,2 % |

Source : commission des finances du Sénat, d'après les documents budgétaires

L'exécution 2024 s'établit à 15,7 milliards d'euros soit 104,2 % de la prévision initiale, un niveau d'exécution supérieur à celui enregistré en 2023 (14,0 milliards d'euros).

Cette légère sur-exécution par rapport aux crédits ouverts en LFI résulte de plusieurs phénomènes contraires, certains d'ampleur non-négligeable :

- une sur-exécution marquée tout d'abord des dégrèvements et restitutions de sommes indûment perçues en matière d'impôt sur le revenu (sous action 01, + 1 369 millions d'euros, soit un taux d'exécution de 159,5 %). Les crédits inscrits en loi de finances initiale pour 2024 (2,3 milliards d'euros) étaient pourtant proches de ceux inscrits en loi de finances initiale pour 2023 et de l'exécution 2023 (2,4 milliards d'euros dans les deux cas). Le gouvernement explique cet écart par « de forts dégrèvements d'impôt sur le revenu, notamment ceux effectués à la fin de la période de détention prévue pour l'exit tax ».

D'après la Cour des comptes, le surcoût des dégrèvements d'exit tax est de l'ordre de 500 millions d'euros et est expliqué par « des dégrèvements d'exit tax à très forts enjeux en fin d'année ». Compte tenu des enjeux financiers, le rapporteur spécial appelle à une levée du voile sur ces « très forts enjeux » et estime nécessaire d'avoir plus d'information sur ces situations ;

- les admissions en non-valeur exécutées (sous action 07) se sont aussi avérées supérieures aux estimations de la loi de finances initiale (+ 696 millions d'euros, soit un taux d'exécution de 135,3 %), sans explication particulière du gouvernement (« croissance générale du nombre d'admissions en non-valeur »). Ceci interroge de nouveau sur la prudence des estimations inscrites en loi de finances initiale, les montants figurant dans la LFI pour 2024 (1 968 millions d'euros) étant inférieurs aux montants exécutés en 2022 et 2023 (respectivement 1 986 millions d'euros et 2 249 millions d'euros) ;

- ces évolutions sont contrebalancées par une forte sous-exécution des dégrèvements et restitutions concernant la TVA (sous-action 04, - 829 millions d'euros, soit un taux d'exécution de 79,9 %). La direction générale des finances publiques n'avance pas d'explication (« exécution moindre que prévue »1(*)). L'administration semble peiner à estimer ces restitutions : alors que celles-ci ont oscillé autour de 3,5 milliards d'euros depuis 2022, la prévision en LFI a connu des mouvements de grande amplitude, de 2,4 milliards d'euros en 2023 à 4,1 milliards d'euros en 2024 ;

- enfin, les dégrèvements, restitutions et décharges opérés en matière de retenue à la source, d'impôt sur la fortune immobilière et de taxe sur les salaires ont fortement décru (sous-action 03) et affichent aussi une sous-exécution (- 590 millions d'euros, soit un taux d'exécution de 80,2 %). Cet écart est expliqué par un contentieux en attente de décision de justice, dont l'exécution n'a pas eu lieu en 2024.

B. UNE BAISSE DES REMBOURSEMENTS ET DÉGRÈVEMENTS D'IMPÔT LOCAUX QUI TRADUIT LA SUPPRESSION DE LA CVAE

L'exécution du programme 201 s'établit à 5,0 milliards d'euros en AE et CP pour une prévision de 4,3 milliards d'euros, soit 115,5 % des crédits ouverts en LFI. Elle enregistre une baisse légère de 169 millions d'euros par rapport à 2022.

Ce niveau de consommation, bien que supérieur aux crédits ouverts en LFI, enregistre donc une baisse pour la quatrième année consécutive, conséquence des différentes réformes de la fiscalité locale.

Cette baisse est exclusivement portée par la diminution des remboursements et dégrèvements liés aux impôts économiques, à hauteur de 792 millions d'euros.

Cette baisse est néanmoins contrebalancée en 2024 par une hausse substantielle imprévue des dégrèvements exécutés en matière de taxe d'habitation (+ 559 millions d'euros, cf. ci-après).

Exécution des crédits du programme 201 : évolution entre 2022 et 2024

(en millions d'euros, en AE=CP)

|

Remboursements et dégrèvements d'impôts locaux |

2022 |

2023 |

2024 |

||||||

|

LFI |

Exécution |

Taux |

LFI |

Exécution |

Taux |

LFI |

Exécution |

Taux |

|

|

Total du programme |

6 626 |

6 982 |

105,4 % |

4 587 |

5 124 |

111,7 % |

4 291 |

4 955 |

115,5 % |

|

01 - Contribution économique territoriale et autres impôts économiques |

3 610 |

3 934 |

109,0 % |

1 992 |

1 892 |

95,0 % |

1 612 |

1 100 |

68,2 % |

|

02 - Taxes foncières |

1 792 |

1 925 |

107,4 % |

1 868 |

2 069 |

110,8 % |

1 925 |

2 111 |

109,6 % |

|

03 - Taxe d'habitation |

740 |

681 |

92,0 % |

231 |

696 |

301,5 % |

311 |

1 255 |

403,7 % |

|

04 - Admission en non-valeur d'impôts locaux |

484 |

443 |

91,5 % |

496 |

467 |

94,1 % |

443 |

490 |

110,5 % |

Source : commission des finances du Sénat, d'après les documents budgétaires

1. L'impact de la suppression de la CVAE sur l'action 1 du programme 201

L'action 1 (« Contribution économique territoriale et autres impôts économiques ») porte les remboursements et dégrèvements des impôts économiques : essentiellement la contribution économique territoriale (CET) composée de la cotisation foncière des entreprises (CFE) et de la cotisation sur la valeur ajoutée des entreprises (CVAE), avant sa suppression, mais également la taxe sur les surfaces commerciales et les impositions forfaitaires sur les entreprises de réseau (IFER).

Dotée de 1,6 milliard d'euros en AE et CP en LFI 2024, l'action 1 du programme 201 enregistre une consommation de 1,1 milliard d'euros en AE et CP soit un taux d'exécution de 68,2 %.

Ce niveau d'exécution est également inférieur de 792 millions d'euros à celui constaté en 2023 (1,9 milliard d'euros).

Dans un souci d'équilibre entre la maîtrise de la situation des finances publiques et la poursuite de la réduction des impôts de production, l'article 79 de la loi n° 2023-1322 du 29 décembre 2023 de finances pour 2024 a prévu une suppression de la CVAE échelonnée sur quatre années. Cette suppression a été repoussée à 2030 par l'article 62 de la loi n° 2025-127 du 14 février 2025 de finances pour 2025.

Malgré un échelonnement de cette suppression, le produit de la CVAE n'est plus reversé aux collectivités2(*) depuis le 1er janvier 2023. Elles perçoivent, en contrepartie une compensation par l'attribution d'une fraction de la TVA. Le rapporteur spécial souligne que cette « compensation » est soumise à des arbitrages annuels : le gel de la dynamique de TVA, décidé dans le cadre de la loi de finances initiale pour 2025, constitue à cet égard une inflexion préoccupante relativement au principe de compensation à l'euro près.

Les variations constatées en 2024 sont principalement expliquées par les choix comptables qui ont accompagné la suppression progressive de la CVAE3(*).

2. Une trajectoire atténuée par d'importants dégrèvements en matière de taxe d'habitation sur les résidences secondaires et sur les logements vacants

En 2024, les dégrèvements de taxes d'habitation sur les résidences secondaires et sur les logements vacants se sont établis à 1,3 milliard d'euros, soit quatre fois la prévision en LFI (311 millions d'euros) et près de deux fois l'exécution 2023 (696 millions d'euros). Ces dégrèvements constituaient 19 % des recettes budgétaires de taxe d'habitation sur les résidences secondaires et sur les logements vacants en 2023. Ils représentent 28 % des recettes en 2024.

Cette hausse remarquable est expliquée par les difficultés rencontrées par la direction générale des finances publiques (DGFiP) avec l'outil « Gérer mes biens immobiliers » (GMBI), comme l'a relevé la Cour des comptes dans un rapport dédié4(*). L'administration fiscale a taxé à tort un nombre important de locataires dans les grands centres urbains du fait notamment de déménagements récents non-déclarés, conduisant à de nombreuses déclarations contentieuses. D'après la Cour des comptes, la DGFiP a élaboré « un plan d'action pluriannuel afin de réduire à terme le volume de ces dégrèvements visant à limiter les défaillances déclaratives pour améliorer la qualité des bases et de la taxation. »

Le rapporteur spécial note le coût de ces défaillances déclaratives et sera attentif à leur évolution sur les prochains exercices.

C. UN RAPPORT ANNUEL DE PERFORMANCES QUI DEMEURE PEU DÉTAILLÉ MALGRÉ LES OBSERVATIONS RÉGULIÈRES DU RAPPORTEUR SPÉCIAL ET DE LA COUR DES COMPTES

Le rapporteur spécial réitère ses observations de l'année précédente sur un manque global de précisions dans le rapport annuel de performances. de la mission « Remboursements et dégrèvements ». En effet, il est très peu développé et ne permet pas aux parlementaires de comprendre les écarts d'exécution entre les années N - 1 et N.

De surcroit, les écarts entre prévisions en LFI et réalisations ne sont peu voire pas justifiés.

Ces lacunes constatées depuis plusieurs années sans amélioration notable nuisent à l'information des parlementaires et il parait nécessaire d'y remédier dès les prochains documents budgétaires.

Ce constat est d'ailleurs partagé par la Cour des comptes qui, dans sa note d'exécution budgétaire pour l'exercice 2024, comme dans les précédentes, a formulé et reconduit deux recommandations dans ce sens :

- présenter dans le tome II de l'annexe d'évaluation des Voies et Moyens du projet de loi de finances les engagements financiers liés aux crédits d'impôt, en décomposant le stock de créances selon les principaux d'entre eux ;

- enrichir la justification de la dépense associée aux contentieux dans les documents budgétaires.

Concernant les contentieux, le rapporteur spécial a conscience que l'ensemble des éléments ne peut figurer dans un document rendu public en raison des arguments évoqués par l'administration concernant la sensibilité des informations et leur possible utilisation. Il estime cependant possible, utile et nécessaire de préciser, pour la sous-action 13.03, les dépenses intervenues au titre des remboursements et des intérêts moratoires entre l'année N - 1 et N pour chaque type de contentieux en expliquant si la variation est due à une hausse du nombre de dossiers, de leur montant unitaire ou à des décisions de justice rendues, sans pour autant développer le fond des dossiers.

De surcroit, concernant les admissions en non-valeur (ANV), le rapporteur spécial regrette, comme l'année précédente, le manque d'information et notamment le détail des montants par type d'ANV. Des précisions, dans les rapports annuels de performances, sur l'ancienneté et les montants moyens des ANV ainsi que sur les ANV les plus importantes permettraient d'apprécier plus finement l'action de l'administration en matière de suivi de créance et de recouvrement, information d'autant plus nécessaire au vu de la sur-exécution observée en 2024 et dépourvue d'explications.

Enfin, le rapport annuel de performances 2022 faisait apparaitre des sous-actions devenues caduques en raison de la suppression des dispositifs y afférents ou inactives :

- sous-action 12.01 « prime pour l'emploi » alors que cette dernière a été supprimée en 2015 ;

- sous-action 12.07 « prélèvement sur le produit des jeux » créée en 2015 et inactive depuis cette date sans aucune justification.

Le rapporteur spécial souligne qu'en 2023 la sous-action « prime pour l'emploi » a été supprimée, ce qui n'est toujours pas le cas de la sous-action « prélèvement sur le produit des jeux » ni de la sous-action relative à la contribution pour l'audiovisuel public pourtant supprimée à compter de 2023 par l'article 6 de la loi n° 2022-1157 du 16 août 2022 de finances rectificative pour 2022.

Le rapporteur spécial invite donc le responsable de programme à mettre à jour la maquette budgétaire en supprimant les sous-actions devenues caduques.

La mission « Remboursements et dégrèvements » est une mission technique reportant mécaniquement des opérations liées au fonctionnement et à la règlementation des différents impôts et taxes et dont les crédits évaluatifs ne permettent pas une analyse critique des exécutions annuelles.

Il insiste sur la nécessité de réaliser une analyse plus précise des évolutions dans les rapports annuels de performances mais également dans les projets annuels de performances. Ultima verba, il note que la nomenclature de la « performance », héritée d'une LOLF bientôt vingtenaire, peine à rendre justice à la complexité de l'action publique.

* 1 Cf. note d'exécution budgétaire de la Cour des comptes.

* 2 Aux communes et EPCI à hauteur de 53 % et aux départements pour 47 %.

* 3 Sur le plan comptable, notamment, les restitutions de CVAE ont été réaffectées au programme 200.

* 4 Cour des comptes, Gérer mes biens immobiliers : une campagne 2023 chaotique aux très lourdes conséquences financières pour l'État, janvier 2025.