Rapport n° 130 (2021-2022) de Mmes Élisabeth DOINEAU , rapporteure générale, Corinne IMBERT , MM. René-Paul SAVARY , Olivier HENNO , Mme Pascale GRUNY et M. Philippe MOUILLER , fait au nom de la commission des affaires sociales, déposé le 3 novembre 2021

Disponible au format PDF (6,2 Moctets)

-

EXAMEN DES ARTICLES

-

PREMIÈRE PARTIE

DISPOSITIONS RELATIVES À L'EXERCICE 2020

-

DEUXIÈME PARTIE

DISPOSITIONS RELATIVES À L'EXERCICE 2021

-

Article 3

Affiliation, au titre de cette activité, d'une partie du personnel de santé mobilisé sur la vaccination contre la covid-19 et dérogations aux règles

du cumul emploi-retraite pendant la crise sanitaire

-

Article 3 bis (nouveau)

Extension du dispositif exceptionnel d'accompagnement économique

des médecins conventionnés

-

Article 4

Allègement de la taxe sur la vente en gros des spécialités pharmaceutiques

-

Article additionnel après l'article

4

Majoration de la contribution exceptionnelle

des organismes complémentaires en santé aux dépenses

liées à la gestion de l'épidémie de covid-19 au titre de 2021

-

Article additionnel après l'article

4

Compensation à la sécurité sociale du budget réel

de l'Agence nationale de santé publique pour l'année 2021

-

Article 5

Assouplissement de l'échéance de signature des contrats

prévus à l'article 50 de la LFSS pour 2021

-

Article 5 bis (nouveau)

Financement des équipes mobiles santé précarité (EMSP)

et des équipes spécialisées de soins infirmiers précarité (ESSIP)

-

Article 6

Transferts financiers entre branches de sécurité sociale

-

Article 7

Rectification des tableaux d'équilibre

-

Article 8

Rectification de l'Ondam et des sous-Ondam

-

Article 9

Rectification de la dotation FMIS

-

Article 3

-

TROISIÈME PARTIE

DISPOSITIONS RELATIVES AUX RECETTES

ET À L'ÉQUILIBRE DE LA SÉCURITÉ SOCIALE

POUR L'EXERCICE 2022

-

TITRE IER

DISPOSITIONS RELATIVES AUX RECETTES,

AU RECOUVREMENT ET À LA TRÉSORERIE

-

CHAPITRE IER

POURSUIVRE LES ACTIONS DE SIMPLIFICATION

ET D'ÉQUITÉ DU PRÉLÈVEMENT

-

Article 10

Poursuite de l'unification du recouvrement dans la sphère sociale

-

Article 11

Versement immédiat des aides sociales et fiscales

aux services à la personne

-

Article 11 bis (nouveau)

Transmission, par le centre national de traitement des données fiscales (CNTDF), des taux de contribution sociale généralisée

(taux normal, intermédiaire ou réduit) à tous les organismes d'assurance

versant des prestations de prévoyance complémentaire

-

Article 11 ter (nouveau)

Régime social des indemnités complémentaires d'activité partielle

-

Article 12

Harmonisation du régime fiscal et social des contributions

des employeurs publics à la protection sociale complémentaire

-

Article 12 bis (nouveau)

Suppression de la « surcotisation » des sapeurs-pompiers professionnels

sur la prime de feu

-

Article 12 ter (nouveau)

Possibilité pour les employeurs éligibles

d'imputer le solde du montant d'aide au paiement sur les cotisations

et contributions sociales dues au titre de l'année 2022

-

Article 10

-

CHAPITRE II

AMÉLIORER LES DROITS SOCIAUX

DES TRAVAILLEURS INDÉPENDANTS

-

Article 13

Élargissement de l'expérimentation de l'auto-liquidation

et suppression des pénalités en cas d'erreur d'estimation du revenu

-

Article 13 bis (nouveau)

Suppression de la majoration de 10 % sur l'insuffisance des versements par appels provisionnels ou mensuels appliquée par les caisses de MSA

-

Article 13 ter (nouveau)

Délai de quatre mois applicable à compter de la demande du cotisant auteur de bénéficier du remboursement du trop-perçu

-

Article 13 quater (nouveau)

Remise automatique du précompte aux artistes auteurs

-

Article 13 quinquies (nouveau)

Application de la déclaration sociale nominative à Mayotte

-

Article 14

Réforme du régime social du conjoint collaborateur

-

Article 14 bis (nouveau)

Limitation à cinq ans du statut de conjoint collaborateur

d'exploitant agricole

-

Article 13

-

CHAPITRE III

POURSUIVRE LES ACTIONS DE LUTTE CONTRE LA FRAUDE

-

CHAPITRE IV

HARMONISER LES RÈGLES RELATIVES

AUX CONTRIBUTIONS PHARMACEUTIQUES

-

Article 16

Mise en cohérence des contributions sur le champ des produits de santé

-

Article 16 bis (nouveau)

Renforcer les sanctions contre les grossistes-répartiteurs « short liners » qui ne respectent pas leurs obligations de service public

-

Article 16 ter (nouveau)

Moyens et missions des comités de protection des personnes

-

Article 16

-

TITRE II

CONDITIONS GÉNÉRALES DE L'ÉQUILIBRE FINANCIER

DE LA SÉCURITÉ SOCIALE

-

Article 17

Transferts financiers entre branches et régimes de la sécurité sociale

-

Article 18

Approbation du montant de la compensation des exonérations

mentionné à l'annexe 5

-

Article 19

Approbation des prévisions de recettes, réparties par catégories

dans l'état figurant en annexe C à la présente loi, et le tableau d'équilibre, par branche, de l'ensemble des régimes obligatoires de base

de sécurité sociale et du FSV

-

Article 20

Approbation des prévisions de recettes, réparties par catégories dans l'état figurant en annexe C à la présente loi, et le tableau d'équilibre,

par branche, du régime général et du FSV

-

Article 21

Objectif d'amortissement de la dette sociale

et prévisions sur les recettes du FRR et du FSV

-

Article 22

Liste et plafonds de trésorerie des régimes

et organismes habilités à recourir à des ressources non permanentes

-

Article 23

Approbation du rapport sur l'évolution pluriannuelle

du financement de la sécurité sociale (annexe B)

-

Article 17

-

QUATRIÈME PARTIE

DISPOSITIONS RELATIVES AUX DÉPENSES

DE LA SÉCURITÉ SOCIALE POUR L'EXERCICE 2022

-

TITRE IER

DISPOSITIONS RELATIVES AUX DÉPENSES

-

CHAPITRE IER

POURSUIVRE LA TRANSFORMATION DU SYSTÈME DE SANTÉ

-

Article 24

Soutenir le développement de la télésurveillance

pour renforcer la prise en charge des maladies chroniques

-

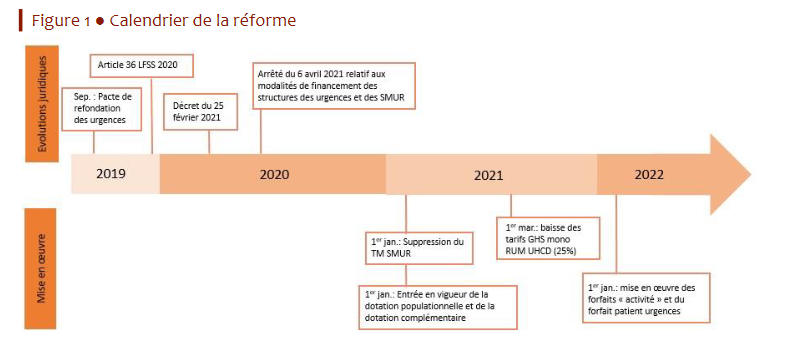

Article 25

Mise en oeuvre des réformes de financement

des établissements de santé et médico-sociaux

-

Article 26

Ajustement du financement de la réforme des urgences

-

Article 27

Évolution des activités des hôpitaux des armées

-

Article 28

Isolement et contention

-

Article 24

-

CHAPITRE II

RENFORCER LA POLITIQUE DE SOUTIEN

À LA PERTE D'AUTONOMIE

-

Article 29

Extension de la mesure socle du Ségur au sein du secteur médico-social

-

Article 30

Réforme de l'offre et de la tarification des services d'aide à domicile

-

Article 30 bis (nouveau)

Expérimentation d'une carte professionnelle des salariés du domicile

-

Article 31

Création d'une mission EHPAD centre de ressources territorial

-

Article 31 bis (nouveau)

Expérimentation de plateformes d'appui gériatriques aux ESMS

-

Article 32

Création d'un système d'information national pour la gestion

de l'allocation personnalisée d'autonomie (APA)

-

Article 32 bis (nouveau)

Extension du rôle de la CNSA d'accompagnement des services départementaux de l'autonomie

-

Article 32 ter (nouveau)

Mise en oeuvre du remboursement entre institutions prévu par le droit européen pour les sommes versées au titre de l'APA et de la PCH

-

Article 32 quater (nouveau)

Obligation d'accréditation pour les organismes procédant à l'évaluation des établissements et services sociaux et médico-sociaux

-

Article 32 quinquies

(nouveau)

Amélioration de l'accès aux aides techniques pour les personnes en situation de handicap

-

Article 32 sexies (nouveau)

Extension de l'allocation journalière de proche aidant

et de l'allocation journalière de présence parentale

-

Article 32 septies (nouveau)

Prolongation de l'expérimentation du relais de proches aidants

-

Article 32 octies (nouveau)

Rapport sur la mise en oeuvre de la cinquième branche de sécurité sociale

-

Article 32 nonies (nouveau)

Rapport sur les dépenses de santé des détenus en perte d'autonomie

-

Article 29

-

CHAPITRE III

RÉNOVER LA RÉGULATION DES DÉPENSES

DE PRODUITS DE SANTÉ

-

Article 33

Innovation numérique et médicaments

-

Article 34

Remises unilatérales médicaments et évolutions relatives à l'inscription

de certains dispositifs médicaux

-

Article 34 bis (nouveau)

Lutte contre les pénuries de dispositifs médicaux

-

Article 35

Production en urgence de médicaments critiques et règles relatives aux préparations magistrales et hospitalières

-

Article 36

Accès direct au marché remboursé post avis HAS

-

Article 36 bis (nouveau)

Rapport visant à présenter l'avancement de la révision

des actes hors nomenclature et de leur financement

-

Article 37

Recours aux médicaments biosimilaires

-

Article 38

Tarification des médicaments et critère industriel

-

Article 38 bis

(nouveau)

Expérimentation de la prise en charge de substituts nicotiniques

délivrés par les pharmaciens sans ordonnance

-

Article 39

Mise en conformité avec l'obligation de sérialisation

pour les pharmacies d'officine

-

Article 33

-

CHAPITRE IV

RENFORCER L'ACCÈS AUX SOINS

ET LES ACTIONS DE PRÉVENTION EN SANTÉ

-

Article 40

Amélioration de l'accès à la filière visuelle

-

Article 41

Modalités de prescription des masseurs-kinésithérapeutes

-

Article 41 bis

(nouveau)

Régulation des centres de santé

-

Article 41 ter (nouveau)

Moyens de sanction à l'encontre de gestionnaires

de centres de santé

-

Article 41 quater

(nouveau)

Certification obligatoire pour les prestataires de service

et distributeurs de matériel

-

Article 41 quinquies

(nouveau)

Expérimentation de l'accès direct aux masseurs-kinésithérapeutes

-

Article 41 sexies

(nouveau)

Expérimentation de l'accès direct aux orthophonistes

-

Article 41 septies (nouveau)

Mise à disposition de l'accès gratuit au

« guide du bon usage des examens d'imagerie médicale »

-

Article 41 octies

(nouveau)

Expérimentation de la primo-prescription par les IPA

pour des prescriptions médicales obligatoires

-

Article 42

Généralisation d'expérimentations en santé

-

Article 42 bis (nouveau)

Prise en charge par l'assurance maladie obligatoire

de prestations d'accompagnement psychologique

-

Article 42 ter (nouveau)

Prolongation d'expérimentations médicaments

-

Article 42 quater

(nouveau)

Expérimentation d'un financement du transport bariatrique

-

Article 42 quinquies (nouveau)

Rapport évaluant la mise en oeuvre du parcours de soins global

après le traitement d'un cancer

-

Article 43

Prolongation de l'expérimentation Halte « soins addictions »

-

Article 44

Extension de la gratuité de la contraception jusqu'à 25 ans

-

Article 44 bis (nouveau)

Réalisation obligatoire d'un entretien postnatal précoce

-

Article 44 ter (nouveau)

Campagnes d'information afin de promouvoir, de communiquer

et d'informer sur les compétences des sages-femmes

-

Article 44 quater (nouveau)

Première consultation d'une patiente dans le cadre d'une demande

de stérilisation auprès d'une sage-femme

-

Article 45

Simplification de l'accès à la complémentaire santé solidaire

-

Article 45 bis (nouveau)

Services numériques pour l'application du tiers payant intégral

au panier 100 % santé

-

Article 45 ter (nouveau)

Information systématique des bénéficiaires du Revenu de Solidarité Active de la possibilité d'effectuer l'examen de prévention en santé (EPS)

-

Article 45 quater (nouveau)

Prise en charge des frais de santé des pensionnés établis à l'étranger

-

Article 40

-

CHAPITRE V

SIMPLIFIER ET MODERNISER LE SERVICE PUBLIC

DE LA SÉCURITÉ SOCIALE

-

Article 46

Prolongation des dispositifs relatifs à la crise sanitaire

-

Article 46 bis (nouveau)

Possibilité pour l'agence nationale de santé publique

de céder des biens à titre gratuit

-

Article 46 ter (nouveau)

Information des patients et transmission de données personnelles

aux professionnels de santé par les organismes de sécurité sociale

-

Article 47

Simplification et modernisation des prestations en espèces

pour les salariés et les travailleurs indépendants

-

Article 47 bis (nouveau)

Prise en compte de la variabilité des revenus des artistes-auteurs

pour le calcul de leurs prestations

-

Article 48

Simplification et modernisation des prestations en espèces

pour les non-salariés agricoles

-

Article 48 bis (nouveau)

Échanges de données entre les organismes de sécurité sociale,

Pôle emploi et les administrations de l'État.

-

Article 49

Généralisation du recours à l'intermédiation financière

des pensions alimentaires

-

Article 49 bis (nouveau)

Information des allocataires sur leurs droits

-

Article 49 ter (nouveau)

Modalités de revalorisation et de versement de la prestation

d'aide à la restauration scolaire

-

Article 49 quater (nouveau)

Entrée en vigueur du tiers payant pour le CMG « structure »

-

Article 50

Amélioration de l'indemnisation des victimes professionnelles

de pesticides

-

Article 50 bis (nouveau)

Complémentaire santé et possibilité d'affiliation au régime général

pour les travailleurs des plateformes

-

Article 50 ter (nouveau)

Demande de rapport sur l'amélioration de la couverture AT-MP des travailleurs de plateformes

-

Article 51

Sécurisation des droits à retraite de base des travailleurs indépendants non agricoles affectés par les fermetures administratives

-

Article 52

Rachat de trimestres de retraite de base pour les travailleurs indépendants

-

Article 52 bis (nouveau)

Aide sociale aux artistes-auteurs

-

Article 53

Extension de la retraite progressive aux salariés

en convention de forfait en jours et aux mandataires sociaux

-

Article 46

-

TITRE II

DOTATIONS ET DÉPENSES DES BRANCHES

ET DES ORGANISMES CONCOURANT

AUX RÉGIMES OBLIGATOIRES DE BASE

-

Article 54

Dotation au FMIS, aux ARS et à l'ONIAM

-

Article 54 bis (nouveau)

Rapport sur le FIR

-

Article 55

Objectif de dépenses de la branche maladie, maternité, invalidité et décès

-

Article 56

Ondam et sous-Ondam

-

Article 56 bis (nouveau)

Comité d'alerte de l'Ondam

-

Article 57

Dotation au FIVA, au Fcaata et transferts de la branche AT-MP

à la branche maladie et dépenses engendrées par les dispositifs

de prise en compte de la pénibilité

-

Article 58

Objectif de dépenses de la branche AT-MP

-

Article additionnel après l'article

58

Mesures de redressement des comptes de la branche vieillesse

-

Article 59

Objectifs de dépenses de la branche vieillesse

-

Article 60

Objectif de dépenses de la branche famille

-

Article 61

Objectif de dépenses de la branche autonomie

-

Article 62

Prévisions des charges des organismes concourant au financement des régimes obligatoires (FSV)

-

Article 54

-

TRAVAUX DE LA COMMISSION - EXAMEN DU

RAPPORT

-

LA LOI EN CONSTRUCTION

N° 130

SÉNAT

SESSION ORDINAIRE DE 2021-2022

Enregistré à la Présidence du Sénat le 3 novembre 2021

RAPPORT

FAIT

au nom de la commission des affaires sociales (1) sur le projet de loi de financement de la sécurité sociale , adopté par l'Assemblée nationale, pour 2022 ,

Par Mme Élisabeth DOINEAU,

Rapporteure générale,

Mme Corinne IMBERT, MM. René-Paul SAVARY, Olivier

HENNO,

Mme Pascale GRUNY et M. Philippe MOUILLER,

Rapporteure et Rapporteurs

Sénatrices et Sénateurs

Tome II

Examen des articles

(1) Cette commission est composée de : Mme Catherine Deroche , présidente ; Mme Élisabeth Doineau , rapporteure générale ; M. Philippe Mouiller, Mme Chantal Deseyne, MM. Alain Milon, Bernard Jomier, Mme Monique Lubin, MM. Olivier Henno, Martin Lévrier, Mmes Laurence Cohen, Véronique Guillotin, M. Daniel Chasseing, Mme Raymonde Poncet Monge , vice-présidents ; Mmes Florence Lassarade, Frédérique Puissat, M. Jean Sol, Mmes Corinne Féret, Jocelyne Guidez , secrétaires ; Mme Cathy Apourceau-Poly, M. Stéphane Artano, Mme Christine Bonfanti-Dossat, MM. Bernard Bonne, Laurent Burgoa, Jean-Noël Cardoux, Mmes Catherine Conconne, Annie Delmont-Koropoulis, Brigitte Devésa, MM. Alain Duffourg, Jean-Luc Fichet, Mmes Laurence Garnier, Frédérique Gerbaud, Pascale Gruny, M. Xavier Iacovelli, Mmes Corinne Imbert, Annick Jacquemet, Victoire Jasmin, Annie Le Houerou, M. Olivier Léonhardt, Mmes Viviane Malet, Colette Mélot, Michelle Meunier, Brigitte Micouleau, Annick Petrus, Émilienne Poumirol, Catherine Procaccia, Marie-Pierre Richer, Laurence Rossignol, M. René-Paul Savary, Mme Nadia Sollogoub, MM. Dominique Théophile, Jean-Marie Vanlerenberghe .

Voir les numéros :

|

Assemblée nationale ( 15 ème législ.) : |

4523 , 4568 , 4572 et T.A. 683 |

|

|

Sénat : |

118 et 122 (2021-2022) |

|

EXAMEN DES ARTICLES

PREMIÈRE

PARTIE

DISPOSITIONS RELATIVES À L'EXERCICE 2020

Article 1er

Approbation des

tableaux d'équilibre, de l'ONDAM

et des éléments

relatifs au FRR, au FSV et à la CADES

Cet article a pour objet d'approuver les tableaux définitifs de l'année 2020, dernier exercice clos.

La commission vous demande d'adopter cet article sans modification.

I - Le dispositif proposé

Conformément aux dispositions de l'article L.O. 111-3 du code de la sécurité sociale, cet article comporte des dispositions figurant obligatoirement dans les lois de financement de la sécurité sociale.

Article L.O. 111-3 du code de la

sécurité sociale

(extrait du A du I)

« A - Dans sa partie comprenant les dispositions relatives au dernier exercice clos, la loi de financement de la sécurité sociale :

1° Approuve les tableaux d'équilibre par branche du dernier exercice clos des régimes obligatoires de base de sécurité sociale, du régime général et des organismes concourant au financement de ces régimes, ainsi que les dépenses relevant du champ de l'objectif national de dépenses d'assurance maladie constatées lors de cet exercice ;

2° Approuve, pour ce même exercice, les montants correspondant aux recettes affectées aux organismes chargés de la mise en réserve de recettes au profit des régimes obligatoires de base de sécurité sociale et ceux correspondant à l'amortissement de leur dette ; [...] »

En application de ces dispositions, le présent article prévoit l'approbation des trois tableaux d'équilibre distincts relatifs au dernier exercice clos :

- le tableau d'équilibre, par branche, de l'ensemble des régimes obligatoires de base de sécurité sociale (ROBSS) ;

- le tableau d'équilibre, par branche, du régime général ;

- le tableau d'équilibre des organismes concourant au financement des régimes de sécurité sociale, cette catégorie ne comportant que le Fonds de solidarité vieillesse (FSV).

Ces tableaux comportent le résultat, le montant total des produits et le montant total des charges en droits constatés.

Cet article établit également les dépenses constatées relevant du champ de l'objectif national des dépenses d'assurance maladie (Ondam) et le montant de la dette amortie par la Caisse d'amortissement de la dette sociale (Cades).

L'avis de la Cour des comptes sur la

cohérence

des tableaux d'équilibre pour 2020

Dans le cadre de la mission d'assistance du Parlement et du Gouvernement définie à l'article 47-2 de la Constitution, en application du 2° du VIII de l'article L.O. 111-3 du code de la sécurité sociale, la Cour des comptes produit un avis sur la cohérence des tableaux d'équilibre relatifs au dernier exercice clos.

Sur la base des vérifications effectuées et au regard des éléments d'information qui lui ont été communiqués, la Cour, dans son rapport annuel sur l'application des lois de financement de la sécurité sociale, « estime que les tableaux d'équilibre précités fournissent une représentation cohérente des recettes, des dépenses et du solde qui en découle.

Elle formule néanmoins les trois observations suivantes :

1. Les tableaux d'équilibre sont établis en procédant à des contractions de produits et de charges non conformes au cadre normatif fixé par la loi organique relative aux lois de financement de la sécurité sociale pour l'établissement des comptes annuels ;

2. La Cour a estimé qu'elle était dans l'impossibilité de formuler une opinion sur les comptes de l'activité de recouvrement du régime général de sécurité sociale pour l'exercice 2020, ce qui emporte des conséquences sur la fiabilité des comptes des branches du régime général ;

3. Les réserves formulées par la Cour sur les comptes des branches du régime général de sécurité sociale et le maintien de la réserve émise par les commissaires aux comptes de la Mutualité sociale agricole, portant sur les incidences de la fiabilité insuffisante des données notifiées par l'État et par les organismes de sécurité sociale tiers à la MSA, soulignent les limites qui continuent d'affecter la fiabilité des comptes des régimes de sécurité sociale intégrés aux tableaux d'équilibre pour l'exercice 2020, sous l'effet, notamment, de faiblesses persistantes des dispositifs de contrôle interne, au surplus allégés sur l'exercice dans le contexte de la crise sanitaire, et de difficultés comptables. »

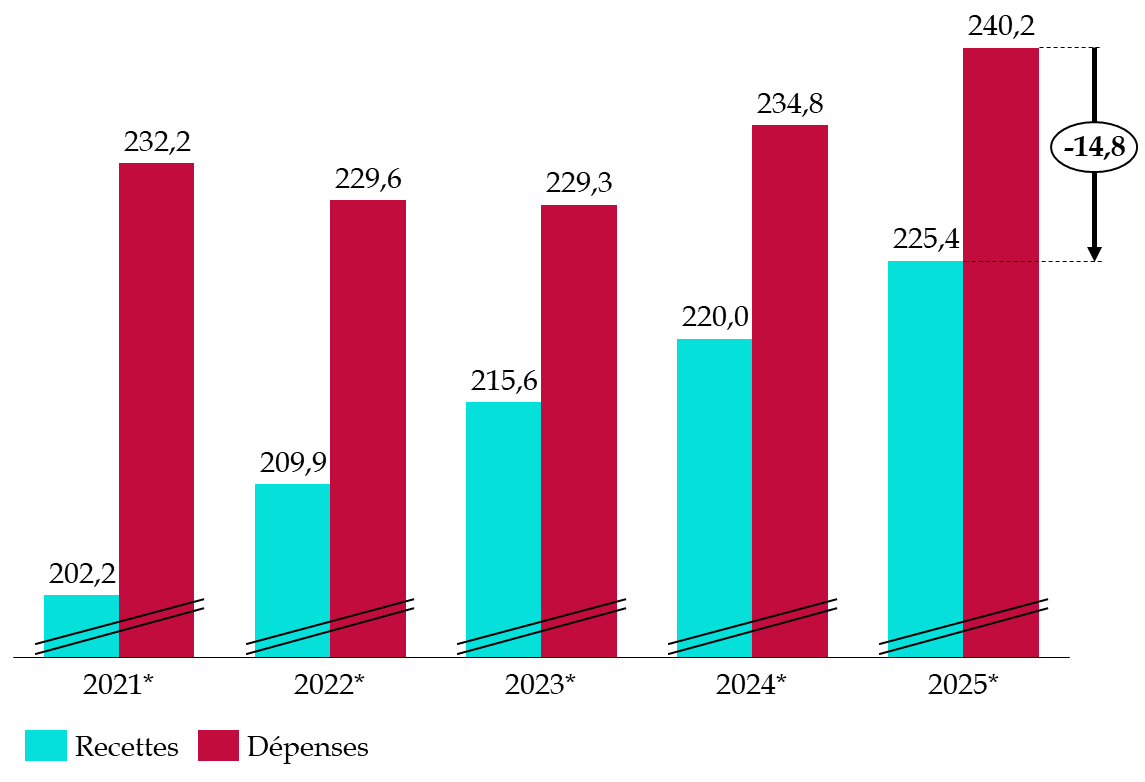

A. L'approbation des tableaux d'équilibre, par branche, de l'ensemble des régimes obligatoires de base de sécurité sociale et du régime général

Le déficit global des régimes de base et du FSV s'est établi à 39,7 milliards d'euros en 2020. Il s'agit du déficit le plus élevé jamais enregistré par la sécurité sociale .

Comme le montre le tableau ci-dessous, qui reprend le tableau que le 1° du présent article propose d'approuver, l'ensemble des branches a affiché un déficit l'année dernière (y compris la branche AT-MP), sous l'effet de la crise sanitaire liée à l'épidémie de covid-19.

Tableau d'équilibre 2020 de l'ensemble des

régimes obligatoires

de base et du fonds de solidarité

vieillesse

(en milliards d'euros)

|

Recettes |

Dépenses |

Solde |

|

|

Maladie |

209,8 |

240,2 |

-30,5 |

|

AT-MP |

13,5 |

13,6 |

-0,1 |

|

Vieillesse |

241,2 |

246,1 |

-4,9 |

|

Famille |

48,2 |

50,0 |

-1,8 |

|

Total |

499,3 |

536,6 |

-37,3 |

|

Total avec FSV |

497,2 |

537,0 |

-39,7 |

Source : Projet de loi de financement de la sécurité sociale pour 2022

Pour ce qui concerne le seul régime général, dont le tableau d'équilibre fait également l'objet d'un vote (2° du présent article), la tendance est bien évidemment la même, comme le montre le tableau ci-dessous.

Tableau d'équilibre 2020 du régime général et du fonds de solidarité vieillesse

(en milliards d'euros)

|

Recettes |

Dépenses |

Solde |

|

|

Maladie |

208,3 |

238,8 |

-30,4 |

|

AT-MP |

12,1 |

12,3 |

-0,2 |

|

Vieillesse |

135,9 |

139,6 |

-3,7 |

|

Famille |

48,2 |

50,0 |

-1,8 |

|

Total |

391,6 |

427,8 |

-36,2 |

|

Total avec FSV |

390,8 |

429,4 |

-38,7 |

Source : Projet de loi de financement de la sécurité sociale pour 2022

L'écart entre le régime général et l'ensemble des ROBSS provient principalement de la Caisse nationale des agents des collectivités locales (CNRACL) qui ne bénéficie pas d'une subvention d'équilibre, à l'inverse de plusieurs régimes spéciaux, et qui a enregistré, en 2020, un déficit de 1,5 milliard d'euros (contre 0,7 milliard d'euros en 2019).

Il est à souligner que l'exercice 2020 s'est caractérisé par une forte incertitude, que symbolise le très fort écart entre le résultat finalement constaté et les prévisions : la prévision initiale, bien entendu, mais également (en sens inverse) la prévision rectifiée figurant dans la LFSS pour 2021, pourtant promulguée le 14 décembre 2020.

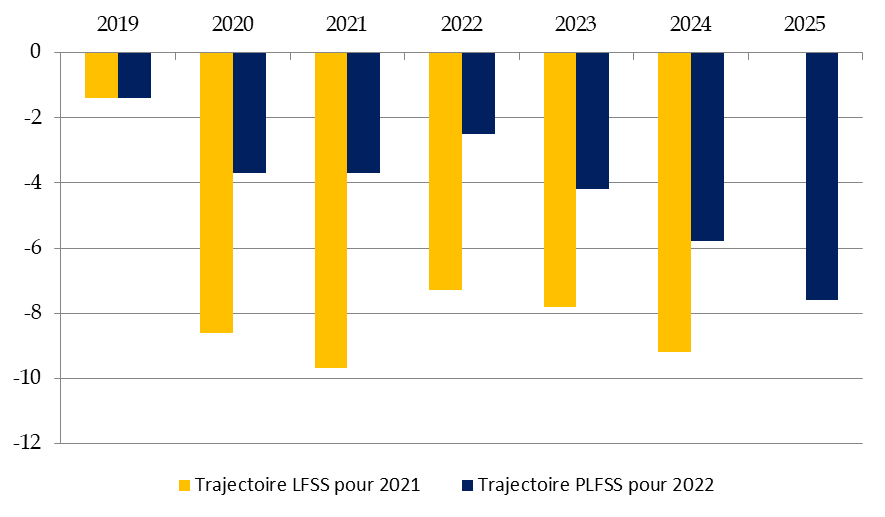

Prévisions de soldes et résultats constatés de la sécurité sociale en 2020

(en milliards d'euros)

Source : Commission des affaires sociales, d'après LFSS

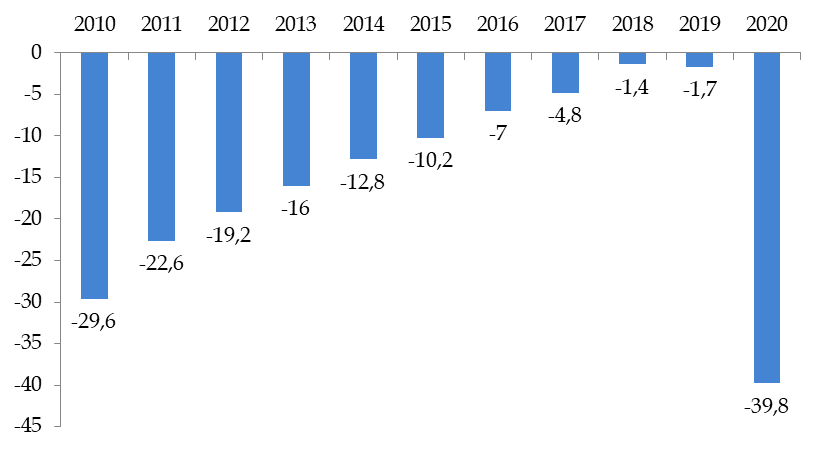

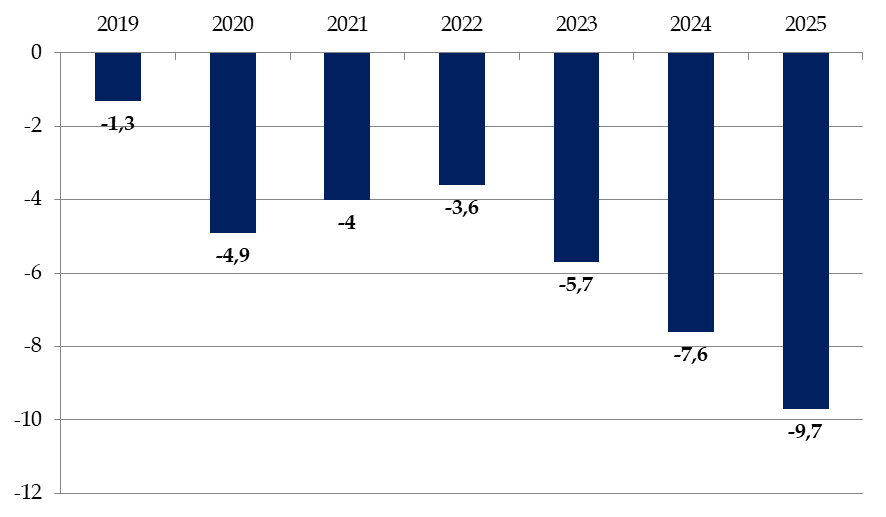

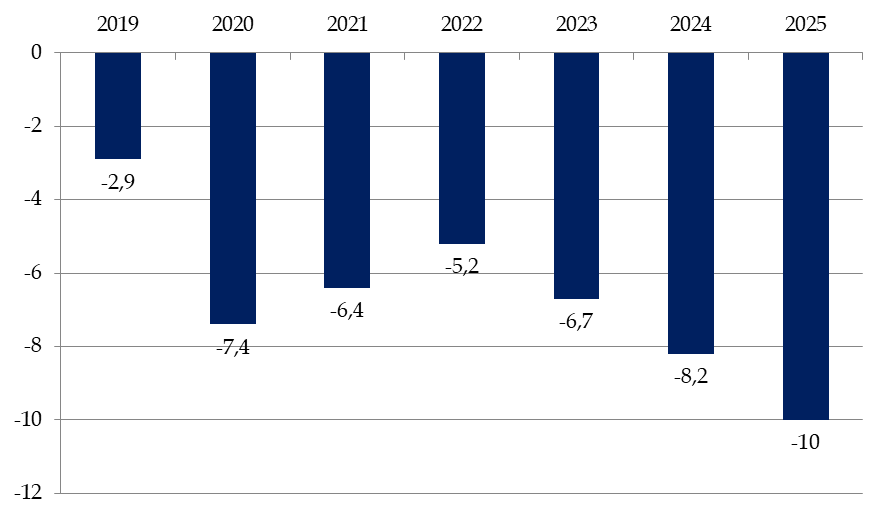

Malgré cette amélioration relative du solde par rapport aux prévisions de l'automne, due à un moindre recul de la croissance et des recettes, ce résultat constitue de loin le déficit le plus lourd de l'histoire de la sécurité sociale.

Ce déficit dépasse d'environ 10 milliards d'euros le précédent record , qui datait de 2010 alors que les conséquences de la crise financière de 2008 se faisaient pleinement sentir.

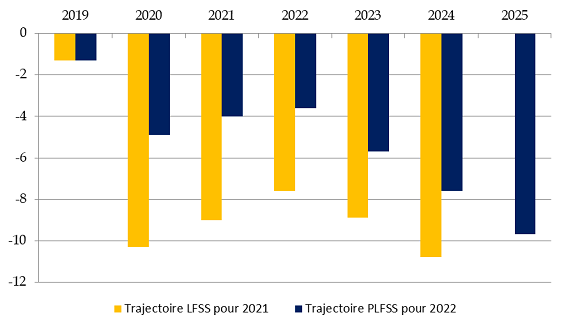

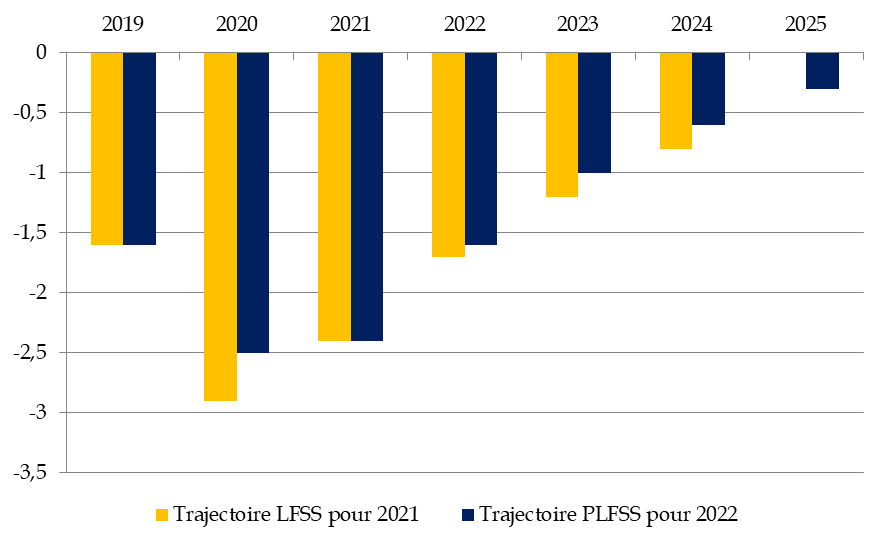

Soldes consolidés des ROBSS et du FSV entre 2010 et 2020

(en milliards d'euros)

Source : Commission des affaires sociales, d'après LFSS

Comme l'ont indiqué le tome I du présent rapport ainsi que le rapport d'information 1 ( * ) de Jean-Marie Vanlerenberghe sur l'application de la LFSS, les recettes et les dépenses des régimes ont été fortement affectées par la crise.

Plus précisément :

- la totalité des branches a subi d'importantes pertes de recettes, principalement du fait de la récession économique et de la chute de la masse salariale qu'elle a entraînée. Par rapport à la prévision initiale de la LFSS pour 2020, la perte totale s'élève à 18,8 milliards d'euros (390,8 milliards au lieu de 409,6 milliards d'euros) ;

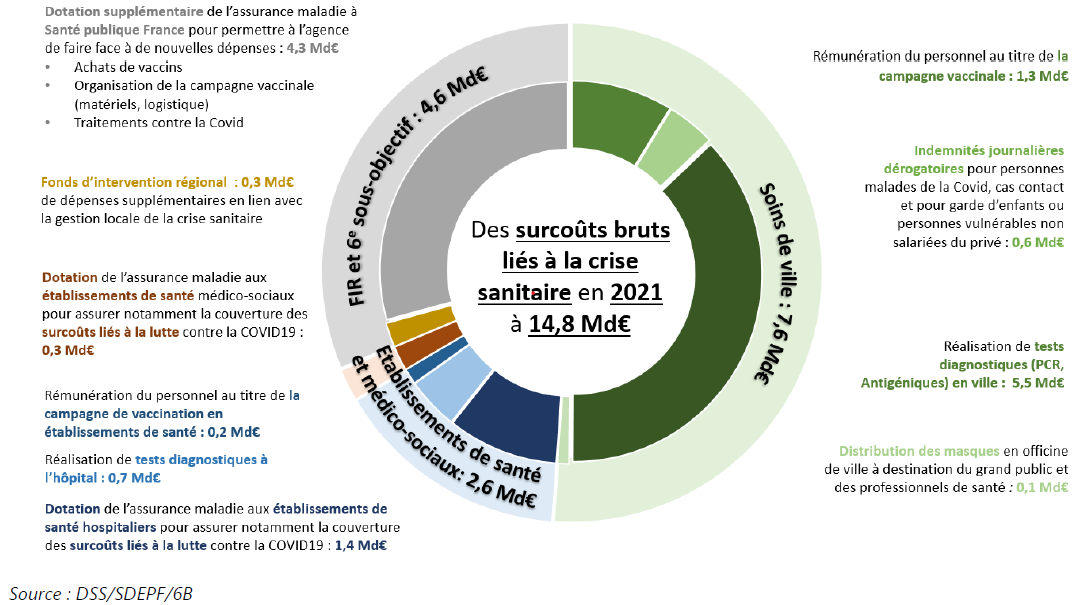

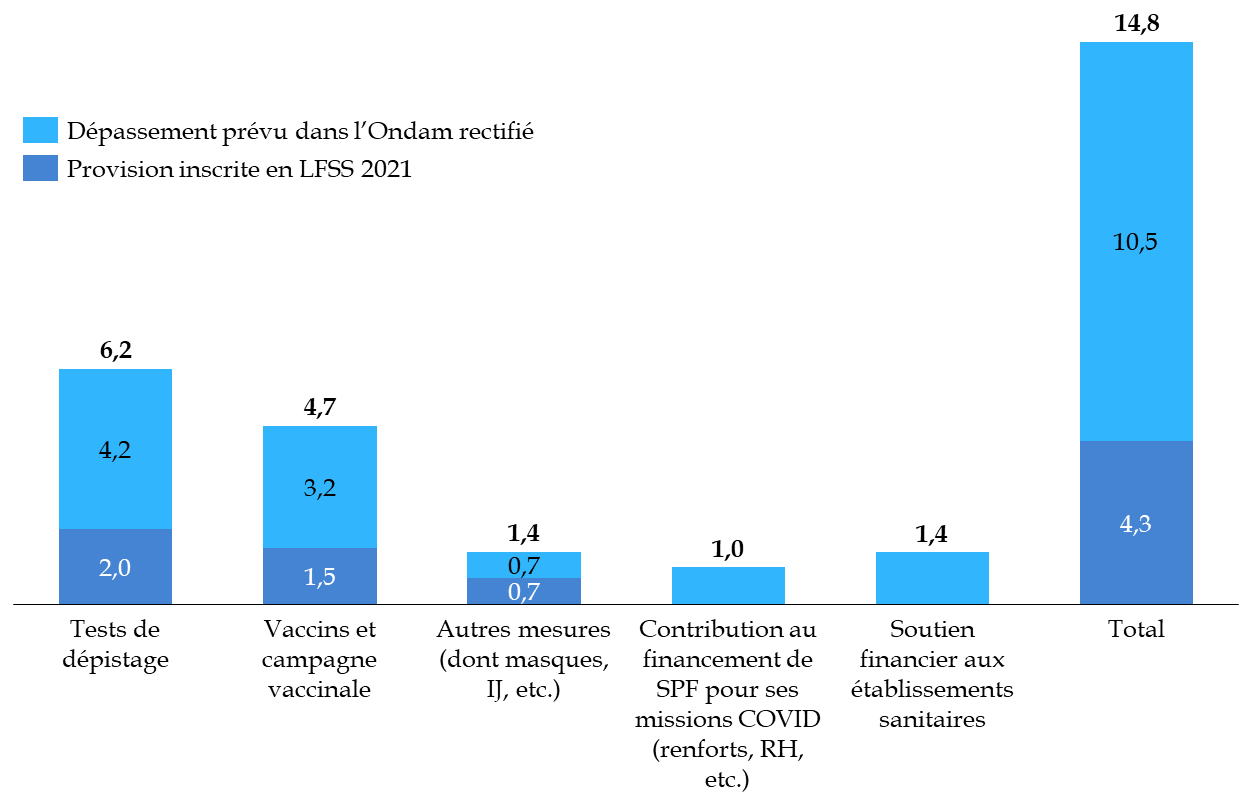

- la branche maladie a dû faire face, de surcroît, à une forte augmentation de ses dépenses afin de répondre au volet strictement sanitaire de la crise ( cf. infra les observations relatives aux dépenses relevant de l'Objectif national de dépenses d'assurance maladie - Ondam).

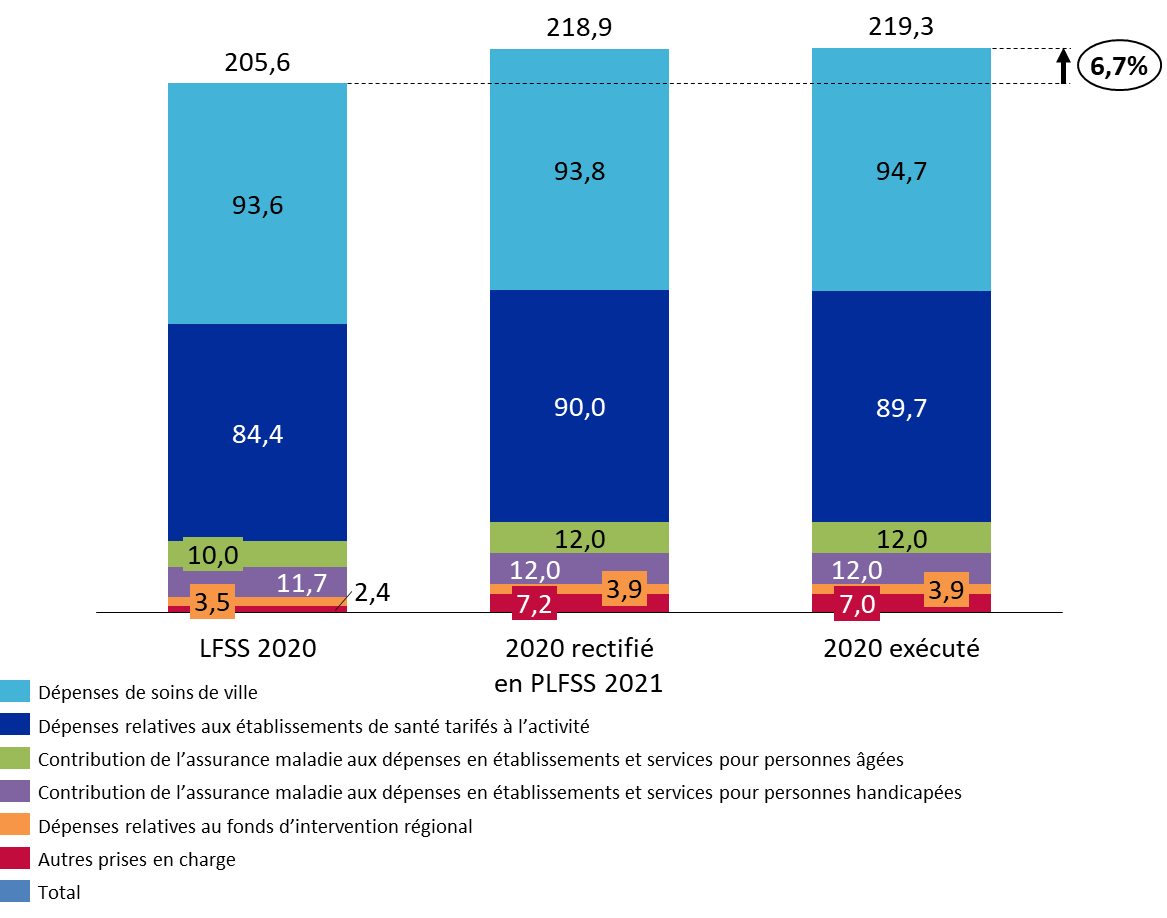

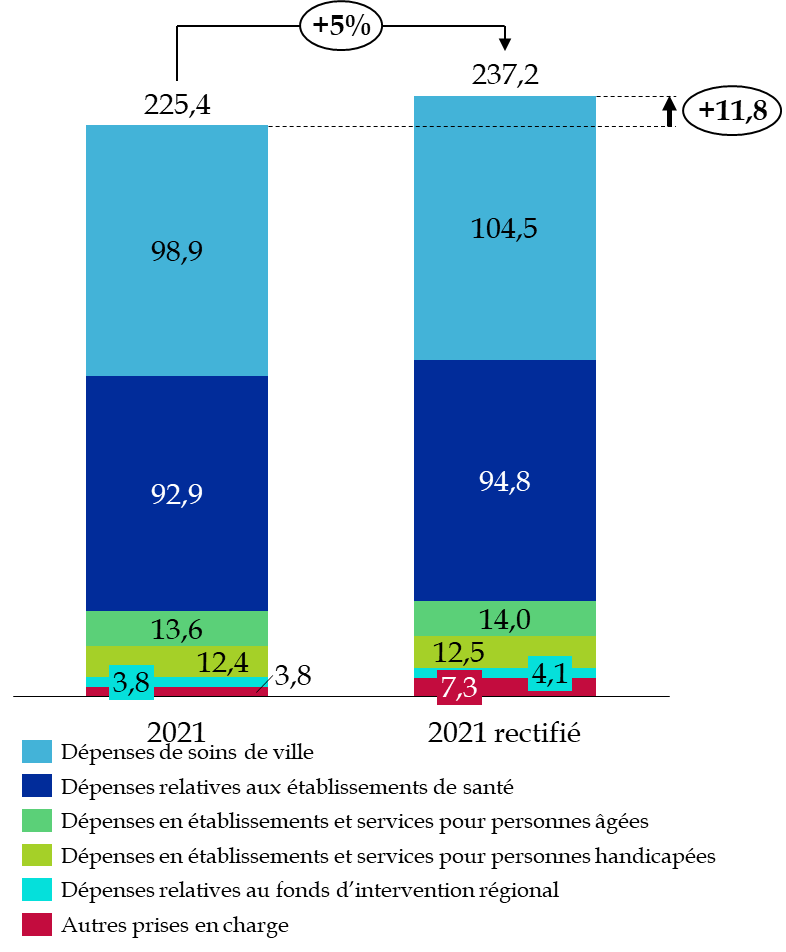

B. Les dépenses relevant du champ de l'Ondam

Aux termes du 3° du présent article, les dépenses constatées relevant du champ de l'Ondam se sont élevées à 219,4 milliards d'euros en 2020, soit un dépassement de 13,8 milliards d'euros par rapport à l'Ondam voté en LFSS pour 2020 .

Ces dépenses sont également supérieures de 460 millions d'euros à la prévision actualisée de l'automne 2020 votée en LFSS pour 2021, et ce alors que le Gouvernement estimait alors les hypothèses de prévisions retenues comme prudentes.

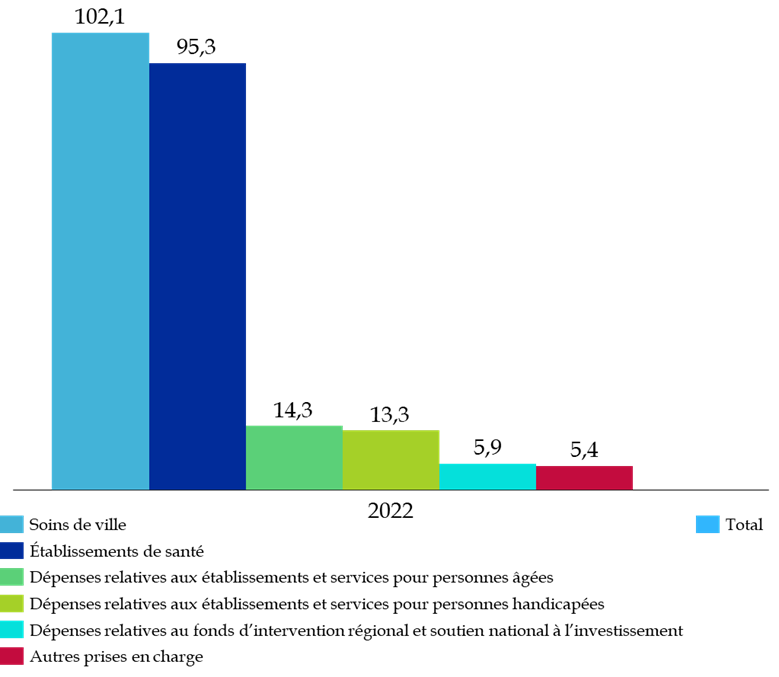

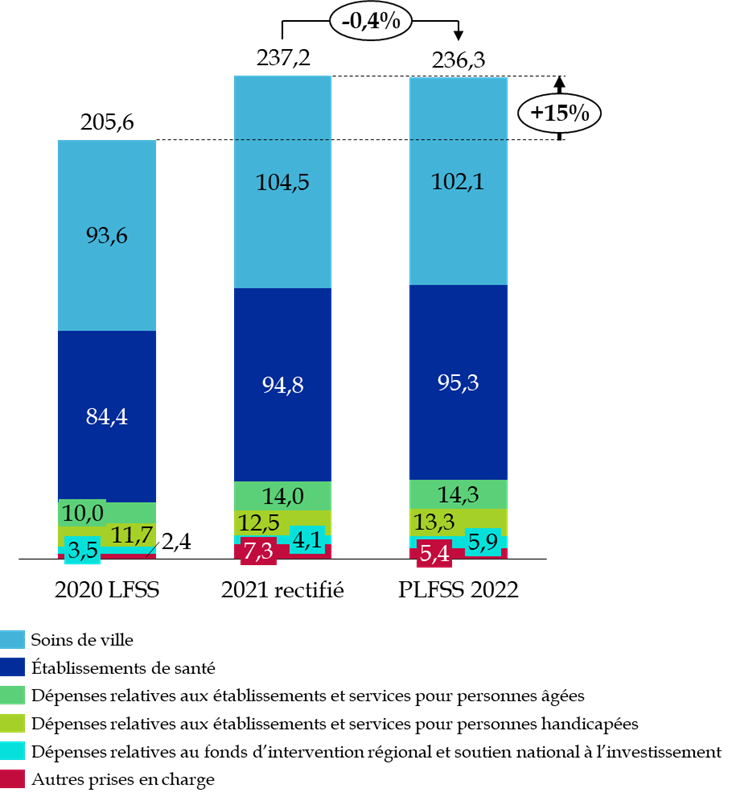

Décomposition de l'Ondam 2020 en

exécution

et des prévisions des LFSS pour 2020 et pour

2021

(en milliards d'euros)

Source : Commission des affaires sociales du Sénat

Cet écart substantiel, de l'ordre de 6,7 % , s'explique par les surcoûts liés à l'épidémie de covid-19, d'une part, à hauteur de 18,3 milliards d'euros mais aussi par les dépenses nouvelles liées au Ségur de la santé, pour 1,4 milliard d'euros.

Parmi les surcoûts liés à la crise sanitaire, on peut particulièrement souligner :

- 2,4 milliards d'euros consacrés aux indemnités journalières ;

- 7 milliards d'euros destinés aux établissements de santé et médico-sociaux ;

- 4,8 milliards d'euros supplémentaires de dotation à Santé publique France pour l'achat de masques principalement.

Ces postes de dépenses majorées sont cependant atténués par des sous-exécutions à hauteur de 4,9 milliards d'euros (dont 2,9 milliards d'euros de moindres dépenses d'honoraires en ville) ainsi que, de manière comptable, par la taxe exceptionnelle sur les organismes complémentaires d'assurance maladie (OCAM).

C. Le Fonds de solidarité vieillesse (FSV)

Le 3° du présent article propose d'approuver les comptes des organismes concourant au financement des ROBSS, ce qui se résume au seul Fonds de solidarité vieillesse.

Le fonds a enregistré en 2020 un déficit de 2,5 milliards d'euros , ce qui représente une dégradation de 0,9 milliard d'euros par rapport à 2019.

Les recettes du FSV, qui proviennent de la CSG sur les revenus du capital et de remplacement, ont subi les effets de la crise et ont diminué de 3,2 % pour s'établir à 16,7 milliards d'euros.

Du côté des dépenses, alors qu'une diminution était attendue en raison de la fin du financement du minimum contributif par le fonds, celles-ci ont pourtant augmenté en raison d'une importante hausse des prises en charge de cotisations (+ 7,6 %), qui s'explique elle-même par la hausse des prises en charge de cotisations au titre des périodes de chômage ou d'activité partielle .

D. Les recettes affectées au Fonds de réserve pour les retraites (FRR)

Conformément aux dispositions de la loi du 9 novembre 2010, le Fonds de réserve pour les retraites a été mis en extinction. Depuis 2011, il ne perçoit plus aucune recette, ses produits (1,3 point de prélèvement sur les revenus du capital) ayant été transférés à la Cades.

Le fonds a pour objet :

- de participer au financement des déficits des organismes chargés d'assurer les prestations du régime de base de l'assurance vieillesse pour les exercices 2011 à 2018 en application de la loi de financement de la sécurité sociale pour 2011. Sur ce fondement, à compter du 1 er janvier 2011 et jusqu'en 2024, le fonds verse chaque année 2,1 milliards d'euros à la Cades. À la fin de l'année 2020, il avait ainsi versé 21 milliards d'euros ;

- de gérer à l'horizon 2020, pour le compte de la Cnav, la part de la soulte (40 %) versée par la Caisse nationale des industries électriques et gazières (Cnieg) en contrepartie de son adossement au régime général, en application de la loi de financement de la sécurité sociale pour 2005 2 ( * ) . Afin d'améliorer rapidement la situation de trésorerie du régime général, fortement sollicitée par la crise sanitaire, la soulte a été rétrocédée à la Cnav 29 juillet 2020, pour 5 milliards d'euros ;

- de mobiliser ses actifs, sur recommandation du comité de suivi des retraites, en application de la loi garantissant l'avenir et la justice du système de retraites, en cas de dérapage des déficits de la branche vieillesse.

Enfin, la loi n° 2020-992 du 7 août 2020 relative à la dette sociale et à l'autonomie a confié de nouvelles missions au FRR. En prolongeant l'amortissement de la dette sociale par la Cades après 2024, dont une part importante porte sur les régimes de retraite, elle a prévu un versement annuel de 1,45 milliard d'euros du FRR à la Cades de 2025 à 2033.

Au 31 décembre 2020, la valeur de marché des actifs du fonds de réserve des retraites était de 26,3 milliards d'euros. Le résultat financier de l'exercice était de 0,8 milliard d'euros et le résultat net de 0,7 milliard d'euros.

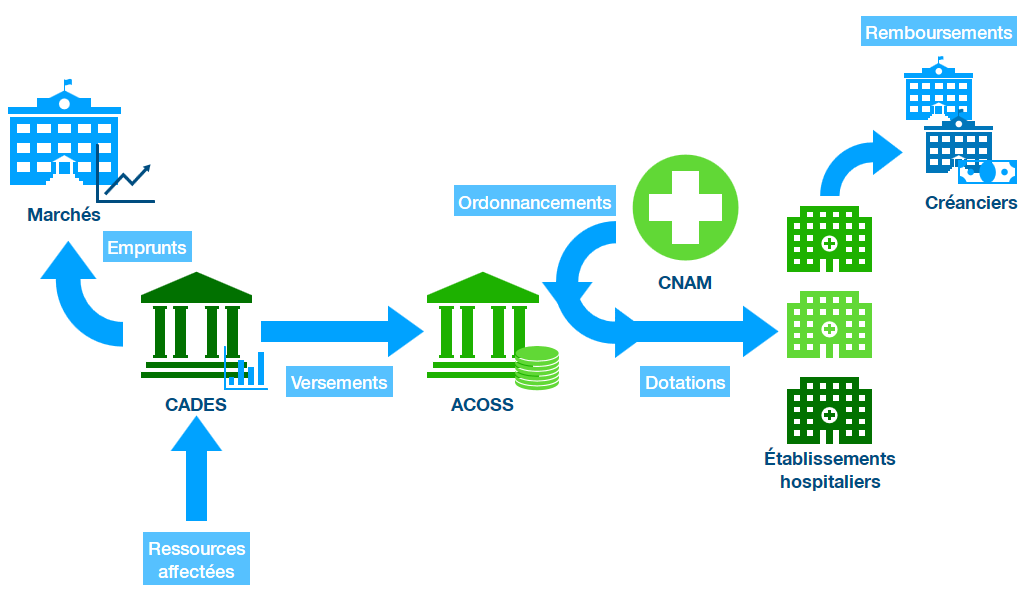

E. Le montant de la dette amortie par la Caisse d'amortissement de la dette sociale (Cades)

Le 7° du présent article propose l'approbation du montant de la dette amortie par la Cades en 2020, soit 16,1 milliards d'euros. Ce montant est en assez net retrait par rapport à l'objectif d'amortissement défini en loi de financement de la sécurité sociale pour 2020 (16,7 milliards d'euros) du fait de la diminution des ressources de la caisse par rapport aux prévisions initiales.

L'amortissement est égal à la différence entre le produit net des ressources affectées (soit le produit de la CRDS, de 0,6 point de CSG et du versement annuel effectué par le FRR à la Cades) et le montant de ses frais financiers nets.

Les recettes de la caisse se sont élevées à 17,6 milliards d'euros pour l'année 2020, en retrait de 0,7 milliard d'euros par rapport à 2019.

|

Nature des ressources |

Montant

|

|

CRDS |

7,3 |

|

CSG |

8,3 |

|

Versement du FRR |

2,1 |

Source : CCSS

Des dettes supplémentaires d'un montant de 20 milliards d'euros ont été transférées à la Cades en 2020, conformément à la loi n° 2020-992 du 7 août 2020 précitée et au décret n° 2020-1074 du 19 août 2020. Cette première reprise inclut les déficits cumulés au 31 décembre 2019 de la branche maladie du régime général (10,2 milliards d'euros), du FSV (6,2 milliards d'euros) et de la branche vieillesse du régime des non-salariés agricoles (3,6 milliards d'euros).

À l'issue de ces opérations, le montant des dettes transférées à la Cades s'élevait à 280,5 milliards d'euros à la fin 2020.

La dette amortie s'élevait à 187,5 milliards d'euros et la dette restant à amortir à 93 milliards d'euros.

La nouvelle date limite d'amortissement des sommes transférées à la Cades est le 31 décembre 2033. Mais, comme cela sera détaillé par ailleurs dans le présent rapport ( cf. commentaire de l'article 23), l'absence de perspective de retour à un équilibre financier de la sécurité sociale rend le respect de cette échéance particulièrement incertain.

II - Les modifications adoptées par l'Assemblée nationale

L'Assemblée nationale a adopté cet article sans modification.

III - La position de la commission

Cet article retrace les résultats de la gestion 2020 que votre commission ne peut que constater, d'autant que, comme chaque année, les conditions d'examen du PLFSS ne laissent guère de temps à l'examen spécifique des résultats de la gestion passée.

La proposition de loi organique relative aux lois de financement de la sécurité sociale à l'occasion de l'examen du projet de réforme constitutionnelle et organique pourrait être l'occasion de détacher la première partie des lois de financement de la sécurité sociale afin d'en faire des textes à part entière qui, à l'instar des lois de règlement du budget de l'État, pourraient être débattus à la fin du printemps.

Votre commission vous demande d'adopter cet article sans modification.

Article 2

Approbation du

rapport annexé sur les excédents ou déficits

de

l'exercice 2020 et le tableau patrimonial (annexe A)

Cet article propose d'approuver le rapport figurant en annexe A du projet de loi de financement retraçant la situation patrimoniale de la sécurité sociale au 31 décembre 2020, ainsi que les modalités proposées pour l'affectation des excédents et la couverture de déficits constatés en 2020, dernier exercice clos.

La commission vous demande d'adopter cet article sans modification.

I - Le dispositif proposé

Cet article fait partie des dispositions figurant obligatoirement dans la loi de financement de la sécurité sociale, conformément aux dispositions de la loi organique du 2 août 2005.

Article L.O. 111-3 du code de la sécurité

sociale

(extrait du A du I)

« A - Dans sa partie comprenant les dispositions relatives au dernier exercice clos, la loi de financement de la sécurité sociale :

3° Approuve le rapport mentionné au II de l'article L.O. 111-4 et, le cas échéant, détermine, dans le respect de l'équilibre financier de chaque branche de la sécurité sociale, les mesures législatives relatives aux modalités d'emploi des excédents ou de couverture des déficits du dernier exercice clos, tels que ces excédents ou ces déficits éventuels sont constatés dans les tableaux d'équilibre prévus au 1° ;

Article L.O. 111-4 du code de la sécurité sociale

II. Le projet de loi de financement de la sécurité sociale de l'année est accompagné d'un rapport décrivant les mesures prévues pour l'affectation des excédents ou la couverture des déficits constatés à l'occasion de l'approbation des tableaux d'équilibre relatifs au dernier exercice clos dans la partie de la loi de financement de l'année comprenant les dispositions relatives au dernier exercice clos.

L'annexe A comporte deux parties distinctes décrivant, d'une part, la situation patrimoniale des régimes et organismes de sécurité sociale au 31 décembre 2020 et d'autre part, les mesures prévues pour la couverture des déficits constatés.

• La situation patrimoniale de la sécurité sociale au 31 décembre 2020

Le tableau patrimonial consolide l'ensemble des bilans des régimes et organismes compris dans son périmètre, qui comprend le régime général et quinze autres régimes (n'y figurent pas les régimes qui n'ont pas de bilan ou dont le bilan est inférieur à 200 millions d'euros, dont le montant agrégé est inférieur à 0,1 milliard d'euros après neutralisation des effets des relations financières entre eux), les organismes concourant à leur financement (FSV), à l'amortissement de leur dette (Cades) ou à la mise en réserve de recettes à leur profit (Fonds de réserve pour les retraites, FRR).

En 2020, le résultat d'ensemble de la sécurité sociale s'est dégradé sous l'effet de la crise sanitaire. Le tableau patrimonial présente un résultat net d'ensemble négatif de 22,9 milliards d'euros , après plusieurs années d'excédent (dont 15,4 milliards d'euros en 2019).

Ce solde négatif est dû au plongeon des organismes de sécurité sociale, qu'il s'agisse du régime général (- 36,2 milliards d'euros), des autres régimes (- 1 milliard d'euros) ou du FSV (- 2,5 milliards d'euros), que n'ont pas pu compenser les résultats excédentaires de la Cades et du FRR (respectivement de 16,1 et 0,8 milliards d'euros).

Le report à nouveau , qui reflète les déficits des années passées se réduit de 14,5 milliards d'euros pour s'établir à - 108,1 milliards d'euros .

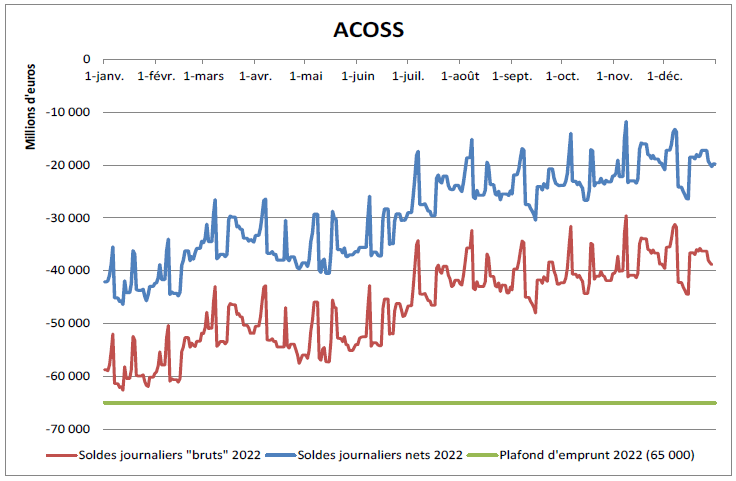

Le financement du passif est assuré par l'endettement financier, l'endettement financier net, différence entre le passif et l'actif financier, s'élevant à 110,7 milliards d'euros au 31 décembre 2020, en nette augmentation par rapport à 2019. Sur ce total, l'endettement financier net porté par l'Acoss s'établissait à 62,5 milliards d'euros.

Les actifs financiers sont principalement ceux du Fonds de réserve des retraites (25,3 milliards d'euros) et des encours bancaires (26,9 milliards d'euros).

En application de l'article 2 de la loi organique du 13 novembre 2010 relative à la gestion de la dette sociale, la Cour des comptes a émis un avis sur « la cohérence du tableau patrimonial du dernier exercice clos » dans son rapport annuel sur l'application des lois de financement de la sécurité sociale.

Avis de la Cour des comptes sur la

cohérence

du tableau patrimonial au 31 décembre

2020

La Cour estime que le tableau patrimonial qui sera soumis à l'approbation du Parlement à l'article 2 du projet de loi de financement de la sécurité sociale pour 2022 fournit une représentation cohérente de la situation patrimoniale de la sécurité sociale au 31 décembre 2020.

Elle formule néanmoins l'observation suivante: les données comptables intégrées au tableau patrimonial au 31 décembre2020 présentent une fiabilité variable et parfois insuffisante, comme le soulignent l'impossibilité de certifier les comptes de l'activité de recouvrement, l'augmentation du nombre de réserves exprimées par la Cour sur les comptes des branches de prestations du régime général de sécurité sociale (22 au total, contre 16 sur les comptes de 2019) et la reconduction de la réserve formulée par les commissaires aux comptes de la Mutualité sociale agricole du fait de la fiabilité insuffisante des données notifiées par l'État et par les organismes de sécurité sociale tiers à la MSA.

• La couverture des déficits constatés sur l'exercice 2020

L'annexe A rappelle les soldes des différentes branches du régime général et du FSV pour 2020.

Elle rappelle que la loi du 7 août 2020 a permis de nouveaux transferts à la Cades d'un montant total de 136 milliards d'euros. Elle indique que, dans un premier temps, des versements effectués avant le 30 juin 2021 financent, dans la limite de 31 milliards d'euros, les déficits cumulés non repris constatés au 31 décembre 2019 de la branche maladie du régime général, du FSV, de la branche vieillesse du régime des non-salariés agricoles et de la Caisse nationale de retraites des agents des collectivités locales (CNRACL). Sur ce fondement, le décret n° 2020-1074 du 19 août 2020 et le décret n° 2021-40 du 19 janvier 2021 ont organisé des transferts de la CADES à hauteur de 20 milliards d'euros en 2020 et de 11 milliards d'euros en 2021. Dans un second temps, des versements à compter de 2021 ont vocation à financer, dans la limite de 92 milliards d'euros, les déficits cumulés des exercices 2020 à 2023 des branches maladie, vieillesse et famille du régime général, du FSV et de la branche vieillesse du régime des non-salariés agricoles.

L'annexe A apporte des précisions sur les régimes de base autres que le régime général. La plupart de ces régimes sont équilibrés :

- par une intégration financière au régime général (régimes maladie dans le cadre de la Puma, branche vieillesse des salariés agricoles, RSI) ;

- par une subvention d'équilibre de l'État (SNCF, RATP, régime des mines et des marins) ;

- par la « cotisation » employeur (Fonction publique de l'État, IEG).

S'agissant des autres caisses, l'annexe A indique que le résultat de la Caisse nationale de retraite des agents des collectivités locales (CNRACL), présente un déficit depuis trois exercices, à - 1,5 milliard d'euros en 2020 après - 0,7 milliard d'euros en 2019.

En revanche, la branche retraite du régime des exploitants agricoles, qui était déficitaire en 2017, a présenté un excédent de 0,01 milliard d'euros en 2018 puis de 0,1 milliard d'euros en 2019 et de nouveau 0,01 milliard d'euros en 2020.

L'annexe A souligne enfin que les excédents du régime de retraite des professions libérales (0,1 milliard d'euros en 2020) et de la branche vieillesse du régime de retraite et de prévoyance des clercs et employés de notaires (0,1 milliard d'euros en 2020) diminuent respectivement de 0,3 milliard d'euros et 0,1 milliard d'euros. Celui du régime de base de la Caisse nationale des barreaux français (0,06 milliard d'euros en 2019) reste stable. Ces excédents sont affectés aux réserves des régimes concernés.

II - Les modifications adoptées par l'Assemblée nationale

L'Assemblée nationale a adopté cet article sans modification.

III - La position de la commission

La commission vous demande d'adopter cet article sans modification.

DEUXIÈME

PARTIE

DISPOSITIONS RELATIVES À L'EXERCICE 2021

Article 3

Affiliation, au

titre de cette activité, d'une partie du personnel de santé

mobilisé sur la vaccination contre la covid-19 et dérogations aux

règles

du cumul emploi-retraite pendant la crise sanitaire

Cet article tend à affilier au régime général les personnes ayant participé à la campagne de vaccination sans avoir de statut de travailleur indépendant et à permettre aux professionnels de santé ayant poursuivi ou repris leur activité entre octobre 2020 et décembre 2021 de cumuler intégralement leur pension de retraite et leurs revenus d'activité.

La commission vous demander d'adopter cet article modifié par les amendements de précision qu'elle a adoptés.

I - Le dispositif proposé : l'affiliation des personnes ayant participé à la campagne de vaccination et la régularisation de l'assouplissement des règles de cumul emploi-retraite des professionnels de santé décidé face à la crise

A. L'affiliation des personnes ayant participé à la campagne de vaccination

1. De nombreuses personnes aux statuts divers ont participé à la campagne de vaccination

Engagée dès le début de l'année, dans un climat d'urgence du fait de l'ampleur de la crise sanitaire et de ses conséquences économiques et sociales, la campagne de vaccination contre la covid-19 a permis de vacciner un très grand nombre de Français. Plus précisément, à l'heure de l'examen de ce rapport, 51 237 148 personnes ont reçu une dose parmi lesquelles 50 054 620 sont entièrement vaccinées.

Cette campagne a nécessité la mobilisation de nombreux professionnels de santé exerçant leur activité sous différents statuts , en particulier des professionnels exerçant à titre libéral, des professionnels salariés des établissements de rattachement des centres de vaccinations ou encore des professionnels n'exerçant pas à titre libéral ni salariés des établissements de rattachement de ces centres.

Dans cette dernière catégorie, on compte notamment des étudiants, des salariés relevant d'établissements différents de celui auquel est rattaché le centre de vaccination, des retraités, des fonctionnaires, etc . Selon l'étude d'impact annexée au PLFSS, au 4 juillet 2021, un total de 457 millions d'euros avait été versé à ces professionnels de santé.

À cette diversité de statut correspond une diversité d'affiliation à la sécurité sociale pour les rémunérations perçues au titre de la participation à la campagne de vaccination. Ainsi :

- pour les professionnels libéraux , ces rémunérations sont cumulées avec les revenus perçus dans le cadre de leur activité principale, et assujetties selon les règles de droit commun applicables aux travailleurs indépendants ;

- les salariés des établissements de rattachement de vaccination obtiennent un complément à leur rémunération habituelle sans qu'il soit nécessaire de prévoir des modalités particulières d'affiliation et d'assujettissement.

En revanche, sans modification législative , la situation des autres professionnels de santé non libéraux serait plus complexe , puisqu'ils devraient soit s'affilier en tant que travailleur indépendant pour déclarer les rémunérations perçues dans ce cadre et acquitter les cotisations et contributions correspondantes, soit être salariés par les établissements accueillant les centres de vaccination , qui ne pouvaient pas tous réaliser une telle opération. En tout état de cause, l'une ou l'autre de ces solutions introduisaient d'incontestables facteurs de complexité.

2. L'affiliation de principe au régime général des professionnels non libéraux avec l'application de barèmes particuliers

Pour traiter la situation de ces professionnels de santé non libéraux, le I du présent article propose, dans un dispositif non codifié du fait de son caractère provisoire, de distinguer deux cas de figure en matière d'affiliation à la sécurité sociale des personnes ayant participé à la campagne vaccinale.

Le 1° du I s'appliquerait aux médecins salariés ou agents publics qui participent à la campagne, aux médecins retraités et aux étudiants en médecine . Ces professionnels seraient affiliés au régime général au titre de la sécurité sociale des travailleurs indépendants, lorsqu'ils relèvent de cette catégorie, et au régime des professionnels libéraux ou des praticiens et auxiliaires médicaux, lorsqu'ils sont déjà affiliés à ces régimes . Les cotisations et contributions sociales assises sur les rémunérations issues de cette activité seraient calculées, pour ces personnes, au taux global de 13,30 % prévu pour le régime simplifié des professions médicales 3 ( * ) .

Par ailleurs, le 2° du I prévoit que les autres personnes ayant participé à la campagne vaccinale soient également affiliés à ce titre au régime général . Leurs cotisations et contributions seraient néanmoins calculées selon des modalités différentes, avec un abattement sur l'assiette qui sera de 60 % , selon l'évaluation préalable annexée au présent PLFSS 4 ( * ) . Il en résulte un taux global de cotisations et contributions sociales de 19 % pour ces professionnels 5 ( * ) .

L'avant-dernier alinéa du I du présent article précise que, dans tous les cas, les cotisations et contributions sociales dues par l'ensemble de ces professionnels seraient précomptées par l'organisme local d'assurance maladie qui les rémunère pour le compte des organismes de sécurité sociale. Les dispositions relatives aux garanties et aux sanctions prévues pour le recouvrement des cotisations et contributions sociales du régime général leur seraient applicables.

B. Les règles du cumul emploi-retraite ont fait l'objet d'une dérogation en faveur des professionnels de santé pendant la pandémie

1. En dehors de certaines conditions, le cumul emploi-retraite est plafonné

Le service d'une pension de retraite de base est subordonné à la rupture de tout lien professionnel avec l'employeur pour les salariés et, dans le cas des travailleurs indépendants, à la cessation de leur activité.

Néanmoins, le code de la sécurité sociale prévoit la possibilité, pour un retraité, de reprendre une activité salariée ou indépendante et de cumuler celle-ci avec ses pensions de retraite de base et complémentaire dans le cadre de deux dispositifs 6 ( * ) :

- le cumul emploi-retraite libéralisé : à condition soit d'avoir atteint l'âge légal de départ en retraite et de justifier de la durée d'assurance requise pour bénéficier du taux plein, soit d'avoir atteint l'âge d'annulation de la décote et sous réserve d'avoir liquidé ses pensions de retraite personnelles auprès de la totalité des régimes obligatoires de base et complémentaires dont il a relevé, le retraité peut entièrement cumuler ses pensions avec cette activité ;

- le cumul emploi-retraite plafonné : lorsque ces conditions ne sont pas satisfaites, le retraité ne peut pas cumuler ses pensions avec les revenus procurés par son activité au-delà de 160 % du SMIC ou de la moyenne des salaires perçus au cours des trois mois d'activité avant la liquidation des pensions 7 ( * ) . Dans le cas des indépendants, le plafond est fixé à des seuils adaptés selon les zones géographiques concernées 8 ( * ) , à savoir le montant du plafond annuel de la sécurité sociale (PASS), soit 41 136 euros en 2021, lorsque l'activité est exercée dans une zone urbaine sensible (ZUS) ou dans une zone de revitalisation rurale (ZRR) et 50 % de ce montant, soit 20 568 euros, dans les autres zones 9 ( * ) . Au-delà de ces seuils, les pensions sont réduites à due concurrence du dépassement. En outre, dans le cas des salariés reprenant une activité chez leur dernier employeur, le cumul n'est possible que six mois après la liquidation de la pension.

Les fonctionnaires sont soumis à des règles de cumul spécifiques. Ils bénéficient en effet du cumul intégral si leurs revenus bruts d'activité sont inférieurs à la moitié de l'indice majoré 227, soit 7 123,56 euros en 2021, augmentés du tiers du montant brut de la pension de retraite 10 ( * ) . Si les revenus d'activité dépassent cette limite, l'excédent est déduit de la pension.

Il convient de noter que la reprise d'une activité par le bénéficiaire d'une pension de retraite personnelle versée par un régime obligatoire de base n'ouvre pas de nouveaux droits à pension si la première pension de retraite personnelle a été obtenue depuis le 1 er janvier 2015 11 ( * ) .

2. Face à la crise sanitaire, le cumul intégral a été accordé à tous les professionnels de santé reprenant ou poursuivant leur activité

En 2020, la survenue de la crise sanitaire a nécessité une mobilisation d'ampleur des professionnels de santé qui s'est notamment traduite par la poursuite ou la reprise d'activité des retraités.

La loi du 17 juin 2020 a donc prévu, à titre exceptionnel, qu'une pension de retraite pouvait être entièrement cumulée avec une activité professionnelle exercée dans un établissement de santé ou médico-social pendant la première période d'état d'urgence sanitaire, entre le 24 mars et le 10 juillet 2020 12 ( * ) .

Dans le cadre de la deuxième période d'état d'urgence sanitaire, du 17 octobre 2020 au 1 er juin 2021, le ministre des solidarités et de la santé et le secrétaire d'État chargé des retraites et de la santé au travail ont demandé 13 ( * ) , pour toute demande de reprise d'activité médicale ou paramédicale du personnel soignant hospitalier relevant de la quatrième partie du code de la santé publique 14 ( * ) et des professionnels de santé libéraux relevant de la CARMF 15 ( * ) , de la CARCDSF 16 ( * ) , de la CAVP 17 ( * ) et de la CARPIMKO 18 ( * ) , jusqu'au 1 er juin 2021 :

- à la CNAV et à l'IRCANTEC d'autoriser le cumul d'une pension de retraite et d'une telle activité auprès du dernier employeur sans opposer le délai de six mois à compter de la liquidation de la pension ;

- à la CNAV, à l'IRCANTEC 19 ( * ) , à la CNRACL 20 ( * ) , à la CARMF, à la CARCDSF, à la CAVP et à la CARPIMKO de ne pas prendre en compte les revenus des personnes concernées relatifs à une telle activité pendant toute la période en cause pour l'application des règles du cumul emploi-retraite plafonné.

La lettre ministérielle du 9 avril 2021 a également prévu un assouplissement des règles de cumul pour les retraités de la fonction publique d'État et territoriale.

Enfin, la lettre ministérielle du 15 septembre 2021 a ouvert le bénéfice de ce dispositif à tous les professionnels de santé d'octobre 2020 à décembre 2021. La mesure dérogatoire serait donc étendue aux revenus perçus pendant les mois d'état d'urgence sanitaire ayant précédé sa mise en oeuvre, d'octobre 2020 à mars 2021 , et prolongée jusqu'à la fin de l'année 2021.

3. Cette mesure doit désormais faire l'objet d'une régularisation par le législateur

Ces mesures n'ayant pas été autorisées par le législateur, le PLFSS pour 2022 vise à les régulariser a posteriori dans le but de garantir les droits des personnes concernées , qui ont pu en bénéficier dès avril 2021.

• Le A du II prévoit ainsi qu'à titre exceptionnel et par dérogation aux dispositions applicables en matière de plafonnement et de délai de carence, une pension de retraite de base peut être entièrement cumulée avec les revenus tirés d'une activité reprise ou poursuivie durant les mois d'octobre 2020 à décembre 2021 en qualité de professionnel de santé.

• Le B du II prévoit en outre son applicabilité au régime de retraite de base de Mayotte.

D'après l'étude d'impact, 2 366 assurés seraient éligibles au dispositif, dont seulement 200 ayant spécifiquement repris une activité en qualité de renfort . Il est estimé que deux tiers d'entre eux en bénéficieront effectivement en raison du caractère quérable du droit dérogatoire au cumul intégral sur la période d'octobre 2020 à mars 2021. Le gain individuel par assuré est évalué à 1 200 euros par mois sur la période d'octobre 2020 à décembre 2021 pour un coût total de 28,8 millions d'euros .

II - Les modifications apportées par l'Assemblée nationale : des précisions d'ordre rédactionnel

L'Assemblée nationale a adopté trois amendements rédactionnels ou de précision de son rapporteur général.

L'un d'eux précise en particulier que les dispositions dérogatoires en matière de cumul emploi-retraite concernent les revenus tirés d'une activité reprise ou poursuivie en qualité de professionnel de santé entre le 1 er octobre 2020 et le 31 décembre 2021 , au lieu des revenus tirés d'une telle activité durant les mois d'octobre 2020 à décembre 2021.

III - La position de la commission : l'adoption de cet article assorti d'une précision relative au cumul emploi-retraite

Le présent article propose de ratifier par la loi des dispositifs que le pouvoir réglementaire a mis en place dans l'urgence, auxquels la commission n'est évidemment pas opposée sur le fond.

Ainsi, pour ce qui concerne l'affiliation à la sécurité sociale des personnels mobilisés pour la campagne de vaccination contre la covid-19, l'ensemble du tableau des affiliations est assez complexe du point de vue du législateur, mais il est sans doute le plus simple pour les professionnels concernés, ce qui est l'essentiel. En tout état de cause, les droits de ces professionnels seront ainsi assurés de manière satisfaisante.

Pour ce qui concerne le cumul emploi-retraite intégral, la commission approuve également la dérogation accordée aux professionnels de santé mobilisés dans le cadre de la lutte face à la pandémie de covid-19.

Elle regrette toutefois que le Gouvernement prenne, par lettre ministérielle, des mesures relevant du domaine de la loi sans y être habilité et sans en informer préalablement le Parlement, avant de lui imposer une ratification a posteriori .

En vue de clarifier le texte, l'amendement n° 124 de la rapporteure générale a été adopté. La modification introduite par l'Assemblée nationale pouvait en effet être interprétée comme ouvrant le bénéfice des dispositions dérogatoires en la matière aux revenus tirés, y compris à l'avenir, d'une activité reprise ou poursuivie en qualité de professionnel de santé entre le 1 er octobre 2020 et le 31 décembre 2021. Les sommes concernées seraient donc bien les revenus générés uniquement durant les mois d'octobre 2020 à décembre 2021 par une activité reprise ou poursuivie en qualité de professionnel de santé.

En outre, la commission a adopté un amendement de précision rédactionnelle n° 123 de la rapporteure générale.

La commission vous demande d'adopter cet article modifié par les amendements qu'elle a adoptés.

Article 3 bis

(nouveau)

Extension du dispositif exceptionnel d'accompagnement

économique

des médecins conventionnés

Cet article, inséré par l'Assemblée nationale à l'initiative du Gouvernement et avec l'avis favorable de la commission, propose, d'une part, une légère extension du dispositif d'aide à certains professionnels de santé affectés par des baisses d'activité en raison de l'épidémie de covid-19 et, d'autre part, le report d'un an de la date limite de remboursement des trop-perçus.

La commission vous demande d'adopter cet article sans modification.

I - Le dispositif proposé

A. L'extension du dispositif d'aide exceptionnelle aux professionnels médicaux affectés par une baisse d'activité

Le 1° du présent article propose d'insérer un article 1 er ter au sein de l'ordonnance n° 2020-505 du 2 mai 2020 instituant une aide aux acteurs de santé conventionnés dont l'activité est particulièrement affectée par l'épidémie de covid-19. L'objet de cet ajout est de prendre en compte la situation particulière de certains professionnels qui ont eu à subir plus longuement une telle pénalisation de leur activité.

Pour mémoire, le dispositif de base mis en place au plus fort de la crise épidémique en 2020, a concerné 200 000 professionnels libéraux pour un coût de 1,3 milliard d'euros assumé par l'assurance maladie au travers d'un fonds d'aide 21 ( * ) qu'elle gère.

1. Les professionnels exerçant en zone de montagne

Le I de ce nouvel article 1 er ter a pour objet de faire entrer une nouvelle catégorie de professionnels de santé dans les critères d'éligibilité fonds d'aide .

Cette extension concerne les professionnels de santé libéraux, installés dans une commune support d'une station de ski alpin ou dans une commune située en zone de montagne, appartenant à un établissement public de coopération intercommunale dont au moins une des communes membres est support d'une station de ski alpin et n'appartenant pas à une unité urbaine de plus de 50 000 habitants 22 ( * ) .

Les professionnels concernés devraient avoir constaté une baisse d'activité au cours d'une période allant du 1 er décembre 2020 jusqu'à une date fixée par décret, et au plus tard jusqu'au 30 avril 2021. Il leur reviendrait alors de formuler une demande d'aide auprès du fonds.

Il s'agit de compenser les conséquences de la fermeture des stations de ski au cours de la saison hivernale 2020-2021 du fait de la reprise de l'épidémie de covid-19.

2. La prise en compte des déprogrammations de soins

Le II du texte proposé pour l'article 1 er ter de l'ordonnance n° 2020-505 précitée prévoit la création d'une aide spécifique de la Caisse nationale de l'assurance maladie destinée aux médecins libéraux affectés par la répétition des déprogrammations au second semestre de l'année 2021 .

Il est précisé que cette aide vise à garantir le maintien d'un niveau minimal d'honoraires, pour compenser la baisse des revenus d'activité au cours de la période allant du 1 er juillet 2021 jusqu'à une date fixée par décret, et au plus tard jusqu'au 31 décembre 2021 , aux médecins libéraux conventionnés exerçant une activité libérale dans un établissement de santé privé et répondant sur la période aux conditions cumulatives suivantes :

- leur activité, en raison de sa nature particulière, a subi une baisse significative par rapport à une activité normale ;

- l'activité de l'établissement dans lequel ils exercent a été significativement impactée à des fins de maîtrise de l'épidémie de covid-19 ;

- et la région dans laquelle est situé l'établissement a connu une tension hospitalière soutenue.

Un décret fixerait les conditions d'application de ces deux dispositifs.

B. L'étalement du remboursement des trop-perçus jusqu'à la fin de l'année 2022

Le 2° du présent article propose de modifier l'article 3 de l'ordonnance n° 2020-505 du 2 mai 2020 afin de repousser d'un an , du 1 er décembre 2021 au 1 er décembre 2022, la date limite de récupération des trop-perçus d'aide par certains professionnels de santé.

II - La position de la commission

La commission approuve le principe des mesures proposées par le présent article.

Néanmoins, les débats à l'Assemblée nationale n'ayant pas permis de préciser leur coût pour la sécurité sociale et la rapporteure générale n'ayant pas obtenu ces éléments, il conviendrait que la séance publique au Sénat permette d'obtenir des éclaircissements. De même, il est regrettable que l'activité du fonds d'aide ne soit pas retracée au sein de l'annexe 8 du présent PLFSS afin de donner au Parlement un éclairage complet.

Sous le bénéfice de ces observations, la commission souhaite l'adoption de cet article introduit par l'Assemblée nationale.

La commission vous demande d'adopter cet article sans modification.

Article 4

Allègement de la taxe sur la vente en gros des

spécialités pharmaceutiques

Cet article propose d'abaisser de 1,75 % à 1,5 % le taux de la première tranche de la taxe sur la vente en gros des médicaments remboursables.

La commission vous demande d'adopter cet article sans modification.

I - Le dispositif proposé

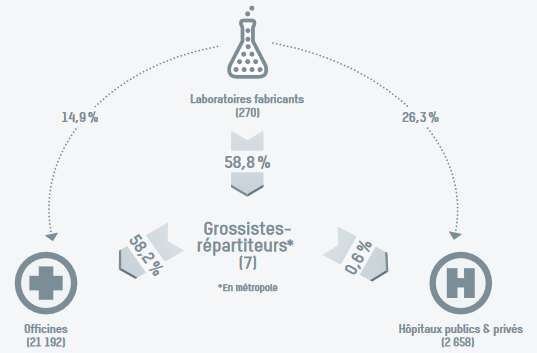

A. Une baisse préoccupante de la profitabilité de la répartition pharmaceutique

La répartition pharmaceutique constitue la principale voie d'approvisionnement en médicaments du réseau officinal 23 ( * ) : en 2019, les grossistes-répartiteurs, au nombre de sept dans l'Hexagone, ont distribué un peu plus de 58 % des médicaments aux pharmacies d'officine, les laboratoires ayant vendu directement à ces dernières un peu moins de 15 % des spécialités qu'ils exploitent.

Ils assument des obligations de service public 24 ( * ) destinées à garantir l'approvisionnement continu du marché national en médicaments. À ce titre, ils sont tenus de disposer d'un assortiment de médicaments comportant au moins les neuf dixièmes des présentations de spécialités pharmaceutiques effectivement commercialisées en France et d'être en capacité sur leur territoire de répartition, en dehors du samedi après 14 heures et des dimanches et jours fériés, de satisfaire la consommation de leur clientèle habituelle durant au moins deux semaines et de livrer dans les 24 heures toute commandée passée par une officine 25 ( * ) .

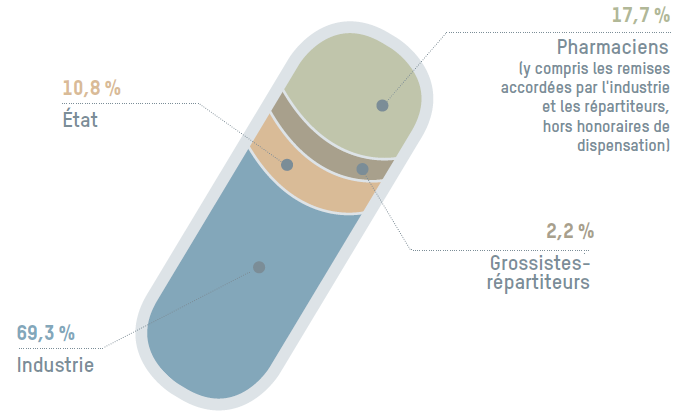

Le positionnement des

grossistes-répartiteurs

dans la chaîne de distribution du

médicament

Source : Brochure de la chambre syndicale de la répartition pharmaceutique, « La répartition pharmaceutique - L'essentiel 2019 »

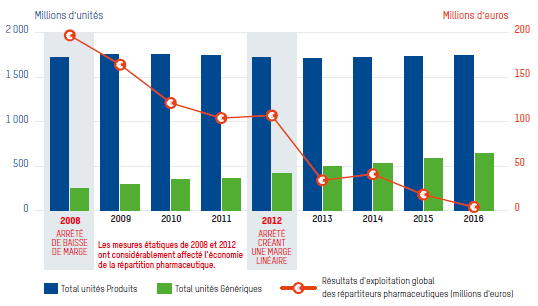

Au cours des dix dernières années, plusieurs travaux ont fait état d'une dégradation préoccupante de la situation économique du secteur de la répartition pharmaceutique :

- relevant en 2013 26 ( * ) que « la marge brute totale du secteur de la répartition représente une proportion de plus en plus faible du chiffre d'affaires total TTC en valeur de la distribution du médicament remboursable en ville », l'Autorité de la concurrence a renouvelé, en 2019 27 ( * ) , son constat d'un secteur fragilisé dont les faibles niveaux de marge « ne [...] permettent pas [aux grossistes-répartiteurs] de compenser leurs charges, et notamment le coût des obligations de service public auxquelles ils sont tenus » ;

- pointant « l'essoufflement [du] modèle économique » d'un secteur de la répartition pharmaceutique « profondément déstabilisé par le développement des médicaments génériques », l'inspection générale des affaires sociales a formulé dans un rapport de 2014 28 ( * ) plusieurs propositions pour améliorer le partage de la valeur dans la chaîne du médicament, en dessinant notamment les contours de nouvelles modalités de rémunération des grossistes-répartiteurs ;

- constatant que le bénéfice net du secteur de la répartition a été divisé par 3,5 entre 2009 et 2014, et estimant que « le principe d'une rémunération des grossistes répartiteurs assise sur les prix des médicaments est peu justifié au regard de la nature de leur activité », la Cour des comptes a plaidé, en 2017 29 ( * ) , pour une rémunération des grossistes-répartiteurs assise non plus sur le prix des médicaments mais sur les volumes livrés, ajustée, le cas échéant, pour tenir compte des coûts logistiques propres à la distribution de certaines catégories de médicaments, par exemple s'agissant du respect de la chaîne du froid pour des vaccins.

La chambre syndicale de la répartition pharmaceutique confirme la forte dégradation de la situation économique à laquelle fait face le secteur : alors que le chiffre d'affaires des entreprises de la répartition pharmaceutique s'établissait, en 2008, à 19 milliards d'euros et leur gain d'exploitation à 200 millions d'euros, leur chiffre d'affaires s'est élevé, en 2018, à 17 milliards d'euros et ces entreprises ont affiché une perte d'exploitation de 46 millions d'euros.

Évolution des résultats d'exploitation du

secteur

de la répartition pharmaceutique

Source : Chambre syndicale de la répartition pharmaceutique, Observatoire de l'accès aux médicaments, « Accès et disponibilité des médicaments en pharmacie », première édition, mars 2018

À la suite de ces travaux, le ministère des solidarités et de la santé a indiqué en 2018 30 ( * ) , en réponse à une question écrite du sénateur Gilbert Bouchet, qu'une concertation avec le secteur de la répartition pharmaceutique avait été lancée afin de discuter des modalités du basculement d'un mode de rémunération dépendant du prix vers un « mode de forfaitisation ». Considérant que « la solution idoine n'est pas à rechercher dans le domaine fiscal mais dans un changement plus structurel du mode de rémunération de ces entreprises », le ministère avait annoncé que le Gouvernement s'engageait à ce que « les travaux autour de ce changement de modèle aboutissent au cours du premier trimestre 2019. » Les modalités de rémunération des grossistes-répartiteurs sont définies par voie réglementaire.

Le système de rémunération des grossistes-répartiteurs

En application de l'article L. 162-38 du code de la sécurité sociale, le mode de rémunération des grossistes-répartiteurs est défini par un arrêté dit « de marge » en date du 4 août 1987 31 ( * ) . En application de l'article 2 de cet arrêté, le montant limite de marge brute hors taxe des grossistes est calculé par rapport au prix fabricant hors taxe (PFHT) conformément au barème défini par l'État. Redéfinie par un arrêté du 14 septembre 2020 32 ( * ) , leur marge correspond, depuis le 1 er février 2021, à un taux fixe de 6,93 % du PFHT - pour la partie du prix allant jusqu'à 468,97 euros -, limité par un plancher de 0,30 euro et un plafond de 32,50 euros.

Décomposition moyenne du prix TTC des

médicaments remboursables

vendus en officine en 2018

Source : Brochure de la chambre syndicale de la répartition pharmaceutique, « La répartition pharmaceutique - L'essentiel 2019 »

B. La réponse apportée par le Gouvernement : un allègement de la taxe sur la vente en gros des médicaments remboursables

Créée en 1991, la taxe sur les ventes en gros de médicaments remboursables est due par les opérateurs de la distribution en gros de spécialités pharmaceutiques auprès des pharmacies. Sont redevables de cette contribution les entreprises de vente en gros de médicaments inscrits sur la liste des spécialités remboursables 33 ( * ) , à savoir les grossistes-répartiteurs, ainsi que les laboratoires, qu'ils soient fabricants, importateurs ou exploitants, assurant directement la vente en gros de certaines spécialités remboursables à des pharmacies. En 2019, 26 grossistes-répartiteurs et 115 laboratoires étaient redevables de la taxe, les premiers ayant contribué à hauteur de 85 % sur la première tranche.

L'assiette de cette taxe, définie à l'article L. 138-1 du code de la sécurité sociale, repose sur le chiffre d'affaires hors taxes (CAHT) réalisé en France auprès des pharmacies d'officine, des pharmacies mutualistes et des pharmacies de sociétés de secours minières au titre du produit de la vente en gros de médicaments remboursables, à l'exception des médicaments orphelins dont le CAHT n'excède pas 30 millions d'euros. Aux termes de l'article L. 138-2 du même code, la taxe sur les ventes en gros de médicaments remboursables se décompose en trois parts, chacune se voyant appliquer un taux spécifique :

- la première part est constituée par le CAHT réalisé par l'entreprise au cours de l'année civile n , auquel s'applique un taux de 1,75 % ;

- la deuxième part est constituée par la différence entre le CAHT réalisée au cours de l'année n et celui réalisé l'année précédente n-1 , à laquelle s'applique un taux de 2,25 %, y compris lorsque la deuxième part est négative ;

- la troisième part est constituée par

la marge rétrocédée par le distributeur au pharmacien,

c'est-à-dire la différence entre la marge théorique que le

distributeur peut réaliser sur les médicaments

princeps

- minorée des remises commerciales autorisées de

2,5 % du PFHT et plafonnées à 3,75 euros - et la

marge effectivement appliquée lors de la vente aux pharmaciens, à

laquelle s'applique un taux de 20 %. Cette troisième part avait

été créée par l'article 13 de la loi de

financement de la sécurité sociale pour 2014

34

(

*

)

et son périmètre

a été précisé par l'article 22 de la loi de

financement de la sécurité sociale pour 2018

35

(

*

)

afin que le calcul de la marge

effective ne tienne pas compte des avantages commerciaux consentis par les

distributeurs en gros aux officines.

Le montant cumulé de la contribution due au titre des premières et deuxièmes parts est plafonné à 2,55 % du CAHT de l'année civile et ne peut être inférieur à 1,25 % du même CAHT. Le produit de la taxe s'est élevé, en 2020, à 249 millions d'euros, la première tranche représentant un montant de contribution de 229 millions d'euros.

Afin de permettre au secteur de la répartition pharmaceutique de retrouver une situation économique plus favorable, le Gouvernement prévoit, selon l'étude d'impact annexée au PLFSS pour 2022, trois grandes mesures dont :

• une mesure législative :

- un allègement de la taxe sur la vente en gros de médicaments remboursables avec application rétroactive au 1 er janvier 2021 ;

• deux mesures de niveau réglementaire :

- une augmentation des marges réglementées, par un arrêté du 14 septembre 2020 36 ( * ) , en deux étapes successives : une augmentation du taux de marge de 6,68 % à 7,53 % est intervenue le 30 septembre 2020 et correspond à une mesure d'urgence permettant au secteur de la distribution en gros de dégager un surplus de 30 millions d'euros sur le dernier trimestre 2020 ; à compter du 1 er février 2021, le taux de marge a été ramené à 6,93 %, permettant de pérenniser en année pleine un surplus évalué à 30 millions d'euros ;

- la poursuite de la réflexion sur la mise en place, à partir de 2022, d'un forfait spécifique pour la distribution de médicaments conservés au froid pour un montant maximal de 30 millions d'euros.

En conséquence, afin de mettre en oeuvre la mesure législative évoquée précédemment, l'article 4 du PLFSS pour 2022 modifie l'article L. 138-2 du code de la sécurité sociale afin d'abaisser le taux applicable à la première tranche de la taxe sur la vente en gros des spécialités remboursables de 1,75 % à 1,5 %.

Selon l'étude d'impact annexée au PLFSS pour 2022, le coût de cette mesure est estimé, pour 2021, à 35 millions d'euros de moindres recettes pour l'assurance maladie, décomposé en un gain de 30 millions d'euros en année pleine pour les grossistes-répartiteurs et de cinq millions d'euros pour les laboratoires au titre de leurs ventes directes aux officines. Ce coût devrait augmenter de deux millions d'euros par an pour les années suivantes.

II - Les modifications adoptées par l'Assemblée nationale

À la faveur d'un amendement du rapporteur général ayant reçu l'avis favorable du Gouvernement, l'Assemblée nationale a précisé, à l'article 4 du PLFSS pour 2022, que l'allègement de la taxe sur la vente en gros des spécialités pharmaceutiques entrera en vigueur de façon rétroactive, à compter de l'exercice 2021.

III - La position de la commission

La commission est attachée à une refonte du modèle économique de la répartition pharmaceutique qui est le seul maillon de la chaîne de distribution du médicament tenu à des obligations de service public pour garantir la continuité de l'approvisionnement de notre marché en médicaments essentiels 37 ( * ) . Un mouvement continu de diminution du prix des médicaments, le développement des médicaments génériques - qui représentent désormais près de 40 % du marché - et l'essor des médicaments innovants onéreux interrogent en effet le système de rémunération des grossistes-répartiteurs.

Selon la chambre syndicale de la répartition pharmaceutique 38 ( * ) , la distribution des médicaments génériques est trois fois moins rémunératrice pour les grossistes-répartiteurs que les princeps , alors que les contraintes logistiques de leur conservation et de leur acheminement sont les mêmes. S'agissant des médicaments innovants, la marge des grossistes-répartiteurs étant plafonnée, la dynamique de ce segment ne peut atténuer les difficultés économiques que connaît la profession.

Les efforts du secteur de la répartition pour diversifier son offre de service et produire des sources complémentaires de revenu doivent être salués. Ils ne peuvent néanmoins suffire à rétablir la santé financière d'une activité fortement contrainte par des obligations de service public rendues plus que jamais indispensables par l'augmentation spectaculaire des ruptures et tensions d'approvisionnement recensées dans la période récente. La commission partage ainsi pleinement l'objectif de réforme du modèle économique de la répartition pharmaceutique pour lui permettre d'assurer ses missions dans des conditions optimales.

Elle approuve, par conséquent, l'allègement de

la taxe sur la vente en gros des médicaments remboursables

proposée par l'article 4 du PLFSS pour 2022. Elle considère

néanmoins incontournable une refonte du système de

rémunération des grossistes-répartiteurs. À l'heure

où les produits pharmaceutiques requérant des conditions de

conservation complexes

- notamment les vaccins - prennent une

place importante dans la distribution en gros, la mise en place d'une

rémunération forfaitaire pour la vente de ces produits peut

constituer une voie d'évolution pertinente.

La commission vous demande d'adopter cet article sans modification.

Article additionnel

après l'article 4

Majoration de la contribution exceptionnelle

des

organismes complémentaires en santé aux

dépenses

liées à la gestion de l'épidémie

de covid-19 au titre de 2021

Cet article a pour objet de majorer le taux de la contribution exceptionnelle des organismes complémentaires en santé aux dépenses liées à la gestion de l'épidémie de covid-19 au titre de l'année 2021.

I - Le droit existant : une contribution exceptionnelle de 500 millions d'euros des OCAM en faveur de l'assurance maladie pour l'année 2021

Les articles 3 et 13 de la loi de financement de la sécurité sociale pour 2021 ont instauré, respectivement pour les exercices 2020 et 2021, une contribution exceptionnelle des organismes complémentaires d'assurance maladie (OCAM) au profit de la Caisse nationale d'assurance maladie.

La contribution pour 2021, régie par l'article 13 de la LFSS pour 2021, est une imposition ad hoc , fonctionnant en pratique comme une contribution additionnelle à la taxe de solidarité additionnelle (TSA) acquittée par les OCAM sur le montant des cotisations d'assurance maladie complémentaire qu'ils perçoivent.

Son assiette est constituée de l'ensemble des sommes versées au titre des cotisations d'assurance maladie complémentaire au profit des OCAM.

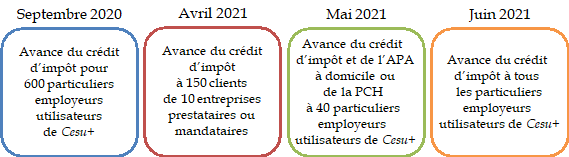

Le taux de la contribution est fixé à 1,3 % dans l'objectif d'atteindre un produit de 500 millions d'euros pour l'année 2021. Il s'agit là de la principale différence avec la contribution exceptionnelle de l'année 2020, dont le taux a été fixé à 2,6 % afin d'atteindre un rendement d'un milliard d'euros.