II. UN MARCHÉ FRANÇAIS DE L'ÉPARGNE QUI CONTINUE POURTANT DE SE DISTINGUER PAR DES CARACTÉRISTIQUES DÉFAVORABLES AUX ÉPARGNANTS

A. UNE STRUCTURATION DU MARCHÉ DE L'ÉPARGNE PEU PROPICE À L'AMÉLIORATION DE LA PERFORMANCE SERVIE AUX ÉPARGNANTS

1. Le modèle historique de la bancassurance : une concentration d'acteurs et une gestion de l'épargne intermédiée.

Initié dans les années 1970 par le Crédit mutuel , le modèle dit de la « bancassurance » , c'est-à-dire de l'intégration de l'assurance dans l'organisation et le modèle d'affaires de la banque, par rapprochement entre les établissements bancaires et les assureurs, s'est pleinement développé en France à partir des années 1980.

En effet, dans le contexte de la déréglementation et du décloisonnement du marché financier en France à cette époque, la distribution de produits d'assurance est apparue comme un débouché naturel, des réseaux bancaires qui cherchaient alors à se diversifier et à réduire leurs coûts fixes.

Le succès de la bancassurance repose sur la relation privilégiée de l'épargnant français avec son banquier. En effet, leurs contacts réguliers permettent à ce dernier d'acquérir une connaissance fine du niveau de vie, des projets et des préférences de son client. Il peut ainsi proposer des produits assurantiels connexes à ses produits bancaires, tels que l'assurance emprunteur pour un prêt immobilier 33 ( * ) .

La commercialisation de contrats d'assurance vie a constitué le premier pilier de l'incursion de la banque dans le secteur assurantiel , compte tenu de sa proximité avec d'autres produits financiers. Dans cette perspective, le développement du modèle de la bancassurance a pu contribuer au succès de la commercialisation de l'assurance vie dans les années 1980 , qui représentait en 1989 plus de la moitié du chiffre d'affaires de l'assurance française 34 ( * ) .

Aujourd'hui, outre le fait que le marché de l'assurance

vie apparaît comme étant fortement concentré, il est

dominé par les bancassureurs.

En 2018,

les filiales des six

grands groupes de bancassurance français représentaient 61 % de

la collecte brute d'assurance vie

35

(

*

)

.

Le poids historique de la bancassurance participe de l'importance de l'assurance vie française dans la distribution des fonds français, et donc de l'intermédiation du marché de l'épargne français . Alors que dans le cas d'un contrat d'assurance vie investi en fonds euros, l'assureur assume une part de risque en garantissant le capital, le risque de marché est porté par l'épargnant dans les cas des unités de compte (UC), même s'il ne détient pas les actifs sous-jacents, car l'assureur ne s'engage qu'à rembourser un montant égal à la valeur des actifs acquis avec le capital investi. Ainsi, l'assureur agit comme un intermédiaire pour le compte de l'épargnant.

Afin d'éclairer le rôle des assureurs dans la distribution des fonds, l'Autorité des marchés financiers (AMF) a récemment mené une étude visant à quantifier leur poids dans les investisseurs des fonds français 36 ( * ) . À la fin du deuxième trimestre 2020, le portefeuille d'actifs des assureurs comprenait 707 milliards d'euros investis en parts de fonds , sur 2 666 milliards d'euros, dont 477 milliards d'euros de fonds domiciliés en France , soit près de 18 % de leur portefeuille total. À la même date, les assureurs français représentaient près de 30 % du passif des fonds domiciliés en France. En moyenne, les assureurs représentaient 45 % du passif des fonds dans lesquels ils investissaient.

Outre l'importance du canal assurantiel dans l'intermédiation de l'investissement, l'AMF relève que cette étude témoigne d'une « structure de groupe très marquée » . En effet, « les assureurs investissent majoritairement dans les fonds gérés par des sociétés de gestion de portefeuille (SGP) appartenant au même conglomérat (...) et réciproquement, les SGP gèrent presque exclusivement des placements provenant des assureurs du même groupe ». Or, cette situation pose plusieurs défis en termes de protection des épargnants . D'une part, le risque de conflit d'intérêt au sein du groupe est évident, notamment en raison de la pratique des rétrocessions de commission ( cf. infra ). D'autre part, l'accumulation des frais entre l'assureur et les frais propres au fonds réduit la performance servie à l'épargnant.

2. Des fonds de taille limitée : un risque accru pour les frais ?

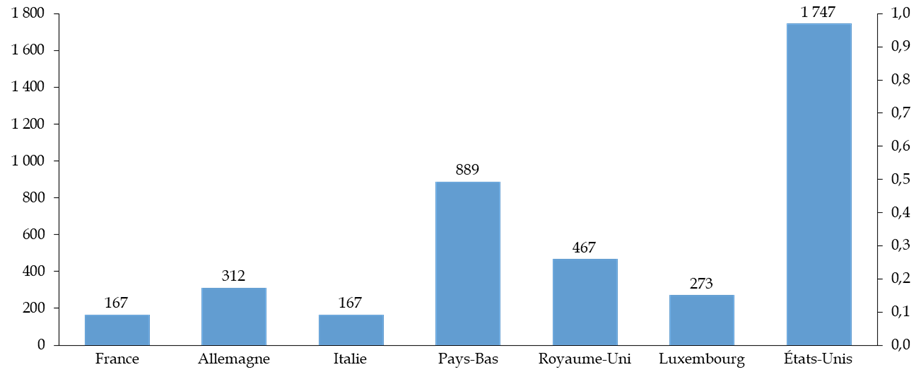

De manière générale, tous types de fonds confondus, la France se distingue par un encours moyen par fonds plus faible que la moyenne européenne .

Encours moyen des fonds

37

(

*

)

dans plusieurs pays en 2018

(en millions d'euros)

Source : commission des finances, d'après les données de l'EFAMA (Fact Book) en 2018

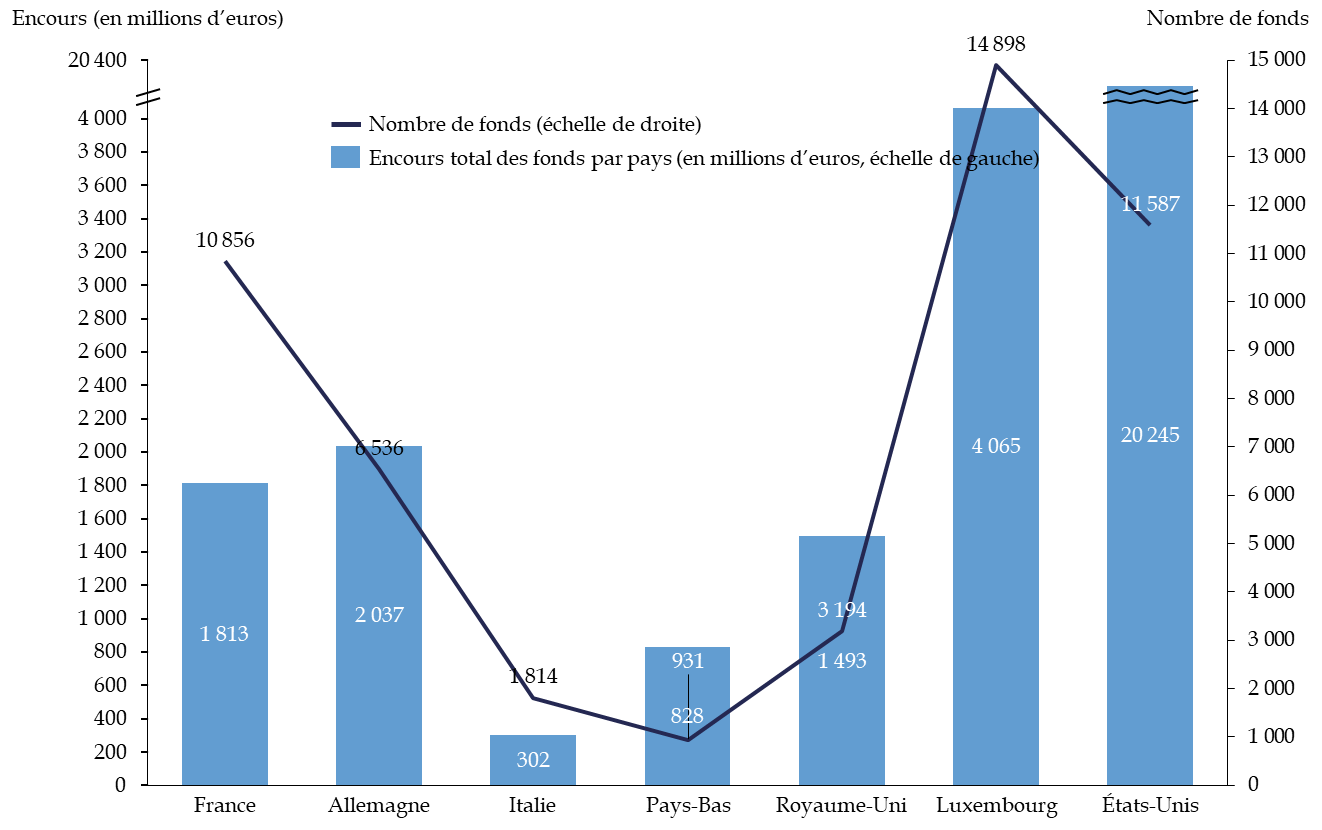

Nombre et encours total des fonds

de plusieurs pays

en 2018

Source : commission des finances, d'après les données de l'EFAMA (Fact Book) en 2018

Recenser le nombre de fonds et leurs encours est un exercice délicat, les méthodes statistiques et les périmètres pouvant varier d'un organisme à l'autre. Ainsi, les données reprises dans les graphiques ci-dessus doivent être prises avec précaution puisqu'elles portent sur tous les types de fonds, destinés à une clientèle professionnelle comme à des particuliers, que les fonds soient autorisés à la commercialisation en France. Les données transmises par l'AMF et collectées auprès des 10 principales sociétés de gestion de portefeuille donnent une image différente, avec un encours moyen par fonds commercialisé auprès d'une clientèle non professionnelle de 200 millions d'euros, contre 100 millions d'euros pour des fonds étrangers similaires. Toutefois, les données souffrent là-aussi d'un biais lié au champ de l'enquête : il n'est pas tenu compte des acteurs de plus petite taille, susceptibles de faire baisser cette moyenne.

En tout état de cause, les auditions menées par les rapporteurs ont confirmé le constat selon lequel un nombre élevé de fonds avec un encours moyen peu élevé ne permettait pas de réaliser des économies d'échelle dans la gestion, ce qui était de nature à être répercuté sur le niveau de frais pratiqués. Sur ce point, France Invest a indiqué aux rapporteurs que l'une des raisons de ce faible encours moyen par fonds était la dispersion des acteurs du capital investissement , notamment du fait de l'existence de nombreux fonds régionaux.

3. Un marché marqué par l'attachement des épargnants à la culture du conseil

Un diagnostic convergent est également ressorti des auditions : un fort attachement de l'épargnant français à la prestation de conseil pour gérer son épargne, cultivant ainsi une relation de proximité avec les intermédiaires . Or, ce trait culturel emporte deux conséquences importantes en termes de structuration du marché.

Premièrement, le marché de l'épargne français est caractérisé par un faible développement de la gestion passive , contrairement au marché anglo-saxon.

Deux grandes approches de la gestion de portefeuille peuvent en effet être distinguées :

- la gestion active a vocation à « battre le marché » et à offrir une surperformance aux investisseurs. Le gérant doit analyser le marché, anticiper les mouvements et sélectionner les valeurs les plus à même de protéger le rendement de l'investisseur ;

- la gestion passive a vocation à répliquer un indice, avec l'erreur de suivi la plus faible possible. Parmi les fonds passifs, la sous-catégorie la plus connue est celle des fonds indiciels côtés 38 ( * ) ( ETF - exchange traded funds ou trackers ). Les ETF, contrairement aux autres fonds, sont cotés en continu.

La première approche et la fourniture d'une prestation de conseil personnalisée étaient traditionnellement conçues comme allant de pair. Ainsi, sans surprise, la gestion passive demeure peu développée auprès des particuliers en Europe, à l'exception du Royaume-Uni et de la Suisse . Peu d'investisseurs non professionnels y recourent : environ 5 % en France et en Italie 39 ( * ) . En France, le développement de la gestion passive souffre aussi de la prévalence de l'assurance vie : selon les informations transmises par l'ACPR, les ETF y occupent une part négligeable.

Deuxièmement , si les épargnants français souhaitent un conseil personnalisé, ils semblent pour autant réfractaires à l'idée de rémunérer l'intermédiaire pour le conseil reçu . Ainsi, comme l'ont indiqué les associations agréées de conseillers en investissements financiers (CFI), « la différence entre le consommateur français et le consommateur anglo-saxon est que le second n'a aucun problème à régler des honoraires , ce qui n'est pas le cas du consommateur français » 40 ( * ) .

Par conséquent, la rémunération des intermédiaires par des rétrocessions de commission constitue l'alternative au versement d'honoraires. La pratique des rétrocessions consiste pour les gestionnaires d'un fonds d'investissement à rémunérer le distributeur d'un produit, par exemple un courtier en assurance ou un conseiller en gestion de patrimoine, en échange de la distribution des parts de son fonds.

Les rétrocessions

Aux termes de l'article 24 de la directive MIF 2, sont désignées sous le terme de rétrocessions l'ensemble des droits, commissions ou autres avantages monétaires ou non monétaires en rapport avec la fourniture du service aux clients et versés ou fournis par un tiers ou par une personne agissant pour le compte d'un tiers. Les taux de rétrocessions se stabilisent majoritairement autour de 50 % des frais issus de la gestion financière pour un distributeur externe et peuvent être plus élevés en cas de distribution intra-groupe. Les rétrocommissions ne sont pas systématiques.

Ces rétrocessions existent également pour les

produits d'assurance. Selon les données de l'ACPR, les assureurs

auraient payé 19 milliards d'euros de commissions aux distributeurs et

aux gestionnaires d'actifs en 2019, pour un montant total de primes

versées

de 207 milliards d'euros et un encours total de 2 085

milliards d'euros.

Source : réponses aux questionnaires des rapporteurs spéciaux adressés à l'AMF et à l'ACPR

Or, il est permis à double titre de s'interroger sur l'intérêt de cette pratique pour l'épargnant . D'une part, le risque de conflit d'intérêt du distributeur est élevé, car celui-ci est incité à orienter l'épargnant vers le support d'investissement dont le taux de commissionnement est le plus élevé , plutôt que vers celui qui correspond le mieux à son profil. D'autre part, il existe un alignement des intérêts entre le distributeur et le gestionnaire du fonds en question, peu incitatif à la réduction des frais.

* 33 Céline Blondeau, « Banque, assurance, bancassurance, assurfinance, lignes de partages : une spécificité française ? », ESKA, Entreprises et histoire, 2005/2 n° 39, pages 91 à 114.

* 34 Idem.

* 35 Autorité de contrôle prudentiel et de résolution, analyses et synthèses n° 100-2019, « Le marché français de l'assurance vie en 2018 », avril 2019.

* 36 Pierre-Emmanuel Darpeix et Natacha Mosson, « Identification des fonds distribués via l'assurance vie ou supports de placement des assureurs : Nouvelles données mobilisées et première analyse en termes d'outils de gestion de liquidité », juin 2021. L'analyse de l'AMF figure dans son rapport « Cartographie 2021 des marchés et des risques », juillet 2021.

* 37 Périmètre : organismes de placement collectif en valeurs mobilières (OPCVM) et fonds d'investissement alternatifs.

* 38 Pour information, il existe aussi des ETF en gestion active, dont l'objectif est de battre la performance de l'indice.

* 39 Comme indiqué par les représentants d'Amundi lors de leur audition, la part des investisseurs institutionnels dans les fonds passifs est plus élevée.

* 40 Contribution écrite des associations de CIF adressée aux rapporteurs.