B. UNE PERFORMANCE DES PRODUITS FORTEMENT PÉNALISÉE PAR LE NIVEAU DES FRAIS

1. Un marché de l'épargne qui est resté dynamique en 2020

En 2020

41

(

*

)

,

les fonds européens ont

affiché une collecte

de 640 milliards d'euros

,

principalement sur les trois derniers trimestres de l'année. À

titre de comparaison, la collecte nette des fonds américains s'est

élevée à 800 milliards d'euros.

Ce marché est donc resté, en

dépit de la crise sanitaire et économique, très

dynamique

. Au total, l'actif net des fonds domiciliés en Europe

a cru de près de 980 milliards d'euros

42

(

*

)

en 2020, pour

atteindre

17 700

milliards d'euros à la fin de l'année

.

Part des pays européens dans le total de l'actif

net

des fonds européens à la fin de l'année

2020

(en milliards d'euros et en %)

*

Note de lecture

: 12 % de l'actif net

européen était domicilié en France à la fin de

l'année 2020, pour un montant total

de 2 124 milliards d'euros.

Source : Autorité des marchés financiers, « Cartographie 2021 des marchés et des risques » (juillet 2021)

Les différents types d'organismes de placement collectif

Les organismes de placement collectif (OPC) désignent les sociétés financières dont la fonction consiste à placer les capitaux collectés auprès du public sur les marchés financiers. Deux types d'OPC peuvent être distingués :

- les organismes de placement collectif en valeurs mobilières (OPCVM), qui relèvent de la directive consolidée sur les OPCVM (dite « directive UCITS 4 » 43 ( * ) ). Aux termes de l'article premier de la directive, l'objet exclusif des OPCVM est le placement collectif en valeurs mobilières ou dans d'autres actifs financiers liquides ;

- les fonds d'investissement alternatifs (FIA), qui relèvent de la directive sur les gestionnaires de fonds d'investissement alternatifs (dit « directive AIFM 44 ( * ) »). Les FIA regroupent l'ensemble des fonds ne relevant pas de la qualification d'OPCVM au sens de la directive.

Juridiquement, un OPC peut prendre deux formes :

- un fonds commun de placement (FCP), soit une copropriété d'instruments financiers qui émet des parts. L'investisseur n'est pas un actionnaire et n'a pas de droit de vote ;

-une société d'investissement à capital variable (SICAV), soit une société anonyme ou société par actions simplifiée à capital variable qui émet des actions au fur et à mesure des demandes de souscription. L'investisseur est alors un actionnaire.

Il est ensuite possible de classer les fonds en fonction des valeurs mobilières dont ils sont majoritairement constitués, selon leur « nature » :

- les fonds monétaires sont investis en titres de créances à court terme : bons du Trésor émis par les États, billets de trésorerie émis par les entreprises ou encore certificats de dépôt émis par les banques ;

- les fonds actions peuvent être exposés aux actions françaises, européennes ou internationales ;

- les fonds obligataires sont investis en obligations, soit des titres de dette de moyen et long terme émis par les États ou par les entreprises ;

- les fonds mixtes sont investis dans des produits financiers de différente nature, à la discrétion du gestionnaire et sans nécessairement de plancher ou de plafond pour la détention d'une catégorie ;

- les fonds « autres » . La Banque de France classe dans cette catégorie l'ensemble des fonds d'épargne salariale, les fonds immobiliers, les fonds de capital investissement et, plus marginalement, les fonds à formules et les hedge funds .

Source : documentation mise en ligne par l'Autorité des marchés financiers et la Banque de France

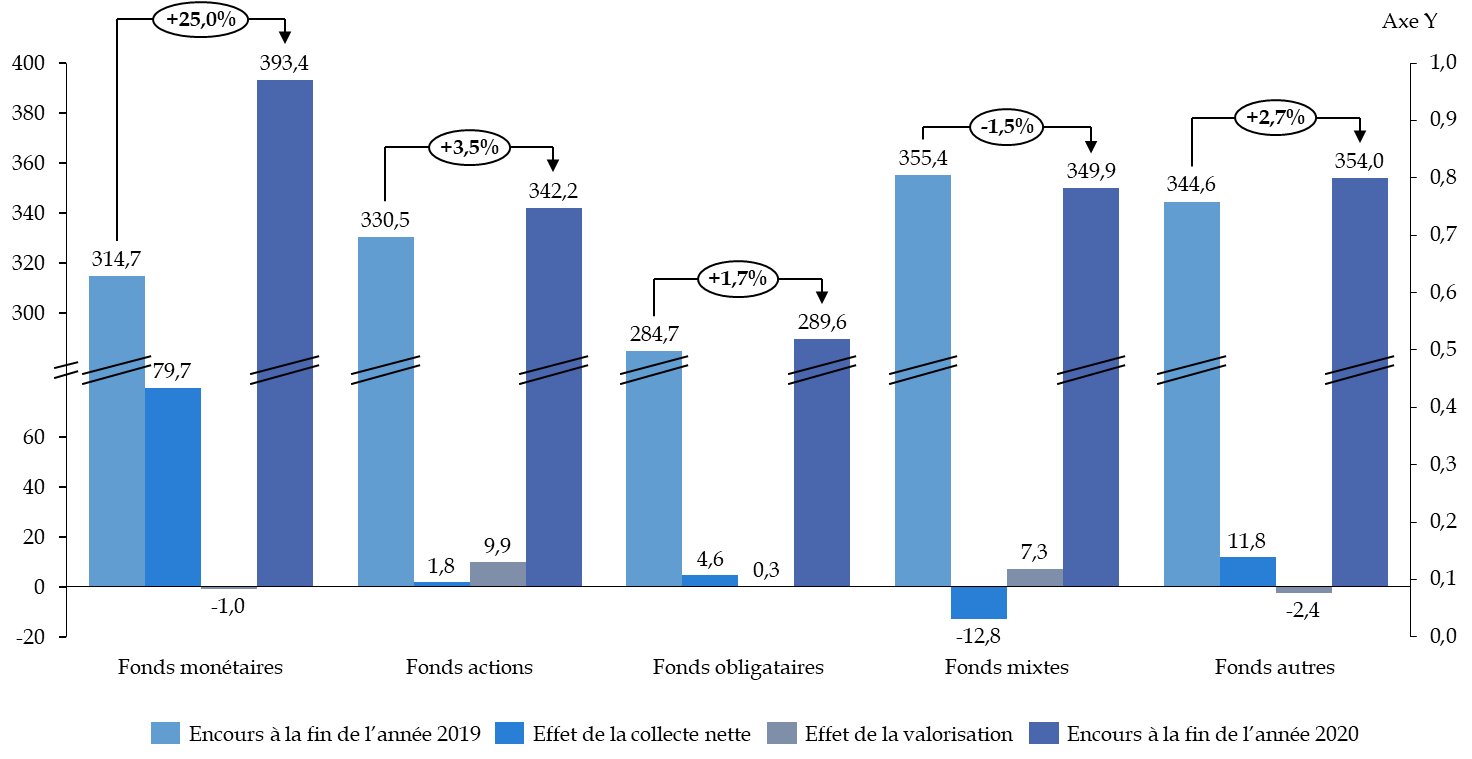

En 2020, les fonds domiciliés en France, et relevant de la compétence de l'Autorité des marchés financiers (AMF), ont enregistré une collecte nette de 71 milliards d'euros, soit une hausse de l'encours net de 3,6 % par rapport à la fin de l'année 2019, contre 4,5 % en Allemagne (102 milliards d'euros) et 3,2 % au Luxembourg (150 milliards d'euros).

Évolution de l'encours

des fonds

français entre 2019 et 2020

(en milliards d'euros)

Source : Autorité des marchés financiers, « Cartographie 2021 des marchés et des risques » (juillet 2021)

Si l'assurance vie a connu une collective

négative en 2020

(- 6,5 milliards d'euros

45

(

*

)

)

, pour des encours

d'un montant total

de 1 790 milliards d'euros à la fin de

l'année,

le premier semestre 2021 témoigne d'une reprise

très vigoureuse de ce segment du marché

, avec une

croissance qui se rapproche de son niveau d'avant-crise.

2. Un dynamisme et une performance qui ne profitent pas pleinement aux épargnants

a) Des produits d'épargne soumis à plusieurs catégories de frais

Les rapporteurs ont centré leurs travaux sur les

frais appliqués aux produits destinés à une

clientèle non professionnelle

. Tout investissement dans un

placement collectif suppose en effet

l'acquittement de frais

,

désormais présentés sous la forme d'un

montant

global affiché en pourcentage

dans le document d'information

clé pour l'investisseur

(cf.

infra

).

Les catégories de frais applicables aux produits d'épargne

Plusieurs catégories de frais peuvent être distinguées lors d'un investissement dans un organisme de placement collectif :

- les frais ponctuels attachés à l'investissement . Ils peuvent être proportionnels au montant des souscriptions ou des rachats, dégressifs avec le montant de l'investissement ou, plus rarement, forfaitaires. Ce sont les frais d'entrée (ou commissions de souscription), prélevés à l'achat et les frais de sortie (ou commissions de rachat), prélevés à la revente ;

- les frais courants , prélevés par le fonds année par année. Ce sont des commissions de gestion destinées à couvrir les frais de fonctionnement de la société de gestion et à rémunérer les services des gérants. Ils sont déduits de la performance nette ;

- la commission de surperformance , facultative, destinée à rémunérée la société de gestion lorsque le placement collectif a excédé ses objectifs ;

- les frais de courtage attachés à la transaction et prélevés lors de l'achat ou de la vente d'une valeur. Ils peuvent être forfaitaires ou proportionnels, éventuellement avec un montant plancher.

Des frais spécifiques s'appliquent par ailleurs si la souscription à un fonds s'opère par le biais d'un produit d'épargne :

- dans le cadre d'un plan d'épargne en actions (PEA) :

* une commission de tenue de compte , liée à la simple détention de ce produit ;

* des droits de garde, liés à la conservation des titres et aux opérations administratives effectuées sur le PEA. Ils peuvent être proportionnels à la taille du portefeuille ou forfaitaires ;

- dans le cadre d'une assurance vie :

* des frais sur versement , généralement proportionnels au montant du versement et parfois dégressifs ;

* des frais de gestion du contrat , qui varient selon le support (unité de compte ou fonds euros) ;

* des frais d'arbitrage , prélevés sur le montant des sommes transférées d'une unité de compte à l'autre ;

* des frais de retrait , prélevés lors de retraits partiels ou au terme du contrat. Ils sont toutefois plus rares.

Source : Autorité des marchés

financiers,

S'informer

sur les frais liés à vos investissements

financiers

,

janvier 2018

Les frais prélevés varient donc en fonction de la société de gestion, de la nature de l'OPC choisi et du produit d'épargne support de l'investissement.

Comprendre l'impact des frais : exemple schématique et simplifié pour la première année d'investissement d'un épargnant

(en euros)

Hypothèses : un investissement de 5 000 euros sur une assurance vie aux frais de gestion annuels de 0,8 %. Frais d'entrée de 3 % et frais annuel de l'OPC mixte de 1,5 %, déduits d'une performance de 5 % 46 ( * ) .

Source : commission des finances du Sénat

Il est difficile, voire hasardeux, d'estimer le total en euros des frais réglés par les ménages au profit de l'industrie de gestion, des assureurs et des établissements financiers . Les frais sont en effet acquittés par le biais de multiples canaux : directement à la société de gestion lorsque les investisseurs achètent, vendent ou détiennent des OPC, indirectement via des contrats d'assurance vie, auquel cas s'ajoute une « seconde couche » de frais liés à ces contrats, ou encore dans le cadre de mandats de gestion conclus avec des sociétés de gestion.

b) En France, des frais dans la moyenne haute des pays de l'Union européenne, qui affectent significativement les rendements des produits d'épargne à long-terme

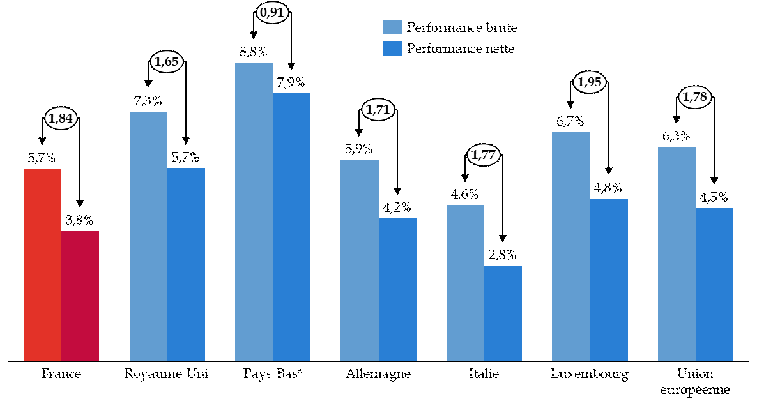

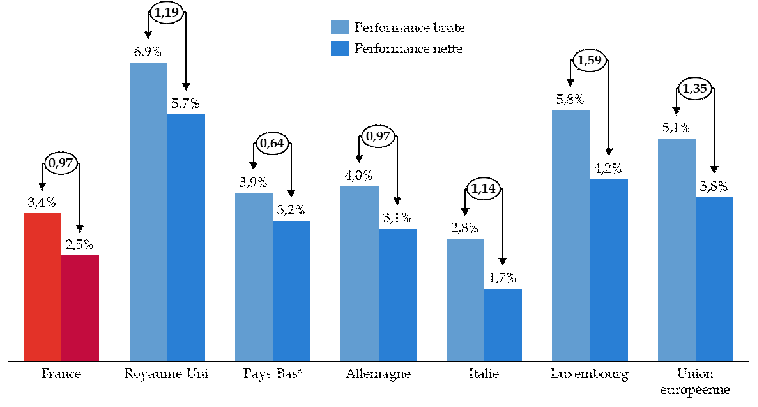

Plusieurs organismes, dont le régulateur des marchés financiers européens, ont consolidé des données sur la performance et le coût des produits d'investissement de détail. Dans son rapport annuel 2021, l'Autorité européenne des marchés financiers (ESMA) fournit une estimation de la performance brute de différents types de fonds à horizon 10 ans (2009-2019), ainsi que de la performance nette, après déduction des frais de gestion courants et des éventuels frais liés à la souscription d'un fonds (droits d'entrée et de sortie).

Simulations, comparaisons et biais méthodologiques

Les données utilisées dans les graphiques ci-après sont, sauf indication contraire, celles utilisées par l'Autorité européenne des marchés financiers (ESMA) dans son rapport annuel 2021 sur la performance et les frais des produits d'investissement de détails. Comme toute base de données, elle s'appuie sur des hypothèses et n'est donc pas exempte de biais. Le premier biais, commun à la quasi-totalité des bases de données, est la très grande difficulté de tenir compte des modèles de distribution et des « services » différents. Au Royaume-Uni par exemple, le conseil est facturé par le biais d'honoraires (cf. supra ).

L'ESMA collecte ainsi ses données à partir des bases commerciales (les reportings règlementaires ne collectent pas les données sur les frais) et ne peut donc pas contrôler pour les différences qui subsistent, à travers les pays européens, dans l'affichage des frais. De plus, les données de performance et de coût sont présentées selon le pays de domiciliation du fonds : une approche qui tiendrait compte du pays d'enregistrement d'une société de gestion ou une approche par pays de commercialisation du fond donneraient nécessairement des résultats légèrement différents. Enfin, les performances sont calculées par horizon d'investissement (un an [2019], trois ans [2017-2019], sept ans [2013-2019] et dix ans [2010-2019]), sur des périodes glissantes, et sont donc dépendantes de l'environnement économique.

Les données réunies par l'ESMA sont toutefois les plus complètes pour comparer les pays européens. Elles permettent également de distinguer la gestion active de la gestion passive (cf. infra ) et s'appuient sur le total de frais sur encours, avec des résultats par ailleurs pondérés selon la taille des fonds. Les extrapolations sur les périodes de 20, 30 et 40 ans sont par ailleurs dans la lignée des résultats constatés en regardant les rendements nominaux nets passés, sur longue période 47 ( * ) , tout en tenant compte de l'évolution des marchés, avec notamment la diminution de la performance des fonds obligations.

Source : commission des finances d'après les informations de l'ESMA, de l'Autorité des marchés financiers et de l'Association française de la gestion financière

Les comparaisons laissent apparaître un classement moyen pour la France qui, en dépit de son poids dans le marché européen, présente des frais relativement plus élevés, en particulier pour les fonds actions.

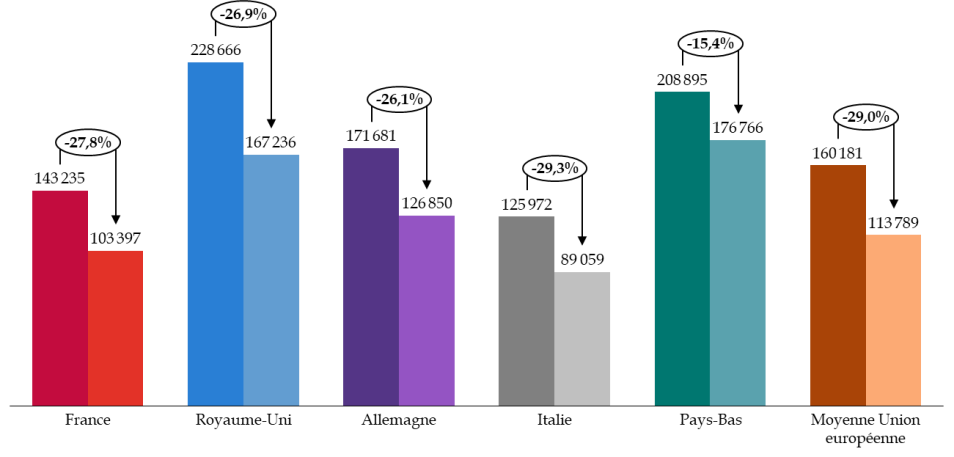

Comparaison des performances brute et nette

(après déduction des frais) à horizon 10 ans des produits

d'investissement de détail

dans plusieurs pays européens en

2019

(en pourcentage)

Fonds mixtes

Fonds obligations

* pour les Pays-Bas, les chiffres disponibles se basent sur un horizon de sept ans, et non de dix ans comme pour les autres pays

Fonds actions

Source : commission des finances du Sénat, à partir des données publiées dans le rapport annuel 2019 sur le coût et la performance des produits d'investissement de détails dans l'Union européenne de l'ESMA

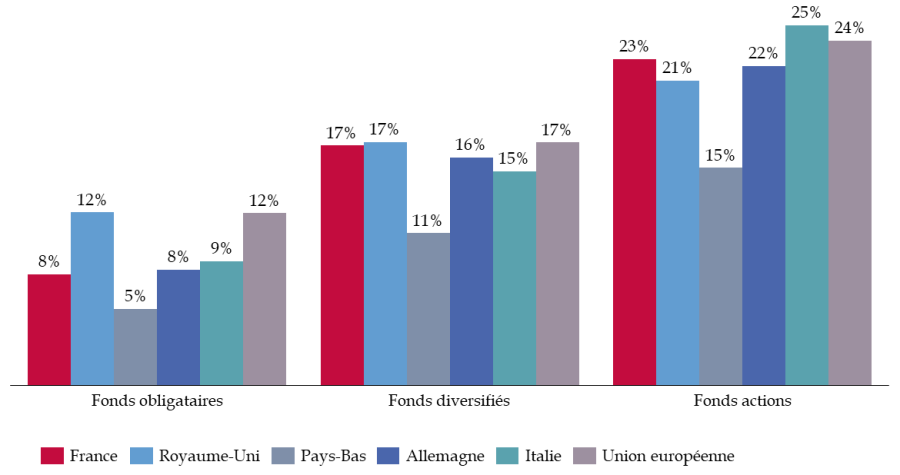

Sur chacun des graphiques précédents, l'écart entre la performance brute et la performance nette représente les frais courants pour l'épargnant, ces frais étant déduits de la performance.

Ramenés à un rendement en absolu, les écarts sur le long-terme peuvent être considérables, en dépit par ailleurs de la performance du fonds . Ainsi, à 40 ans, à coût constant et hors inflation, en extrapolant sur cette durée une performance égale à celle calculée par l'ESMA pour des périodes glissantes de 10 ans, un investissement initial de 5 000 euros avec un versement mensuel de 100 euros dans un fonds en action domicilié en France se traduira par un rendement brut moyen de 660 530 euros, ramené à 299 400 euros après déduction des frais de gestion (pour rappel, les frais de gestion d'un OPC viennent en déduction de la performance brute). 55 % de la hausse de l'encours due à la valorisation du portefeuille serait donc « captée » par les frais . Là encore, c'est dans la moyenne haute des pays européens.

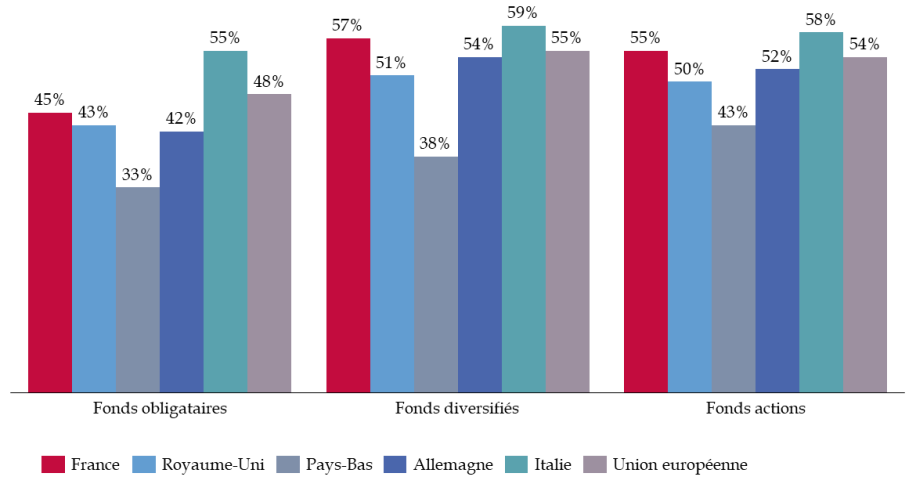

Part moyenne de la performance réduite

par

les frais du produit d'investissement de détail après 10 ans

(en pourcentage)

Source : commission des finances du Sénat, à partir des données publiées dans le rapport annuel 2019 sur le coût et la performance des produits d'investissement de détails dans l'Union européenne de l'ESMA

Part moyenne de la performance réduite

par

les frais du produit d'investissement de détail après 40 ans

(en pourcentage)

Source : commission des finances du Sénat, à partir des données publiées dans le rapport annuel 2019 sur le coût et la performance des produits d'investissement de détails dans l'Union européenne de l'ESMA

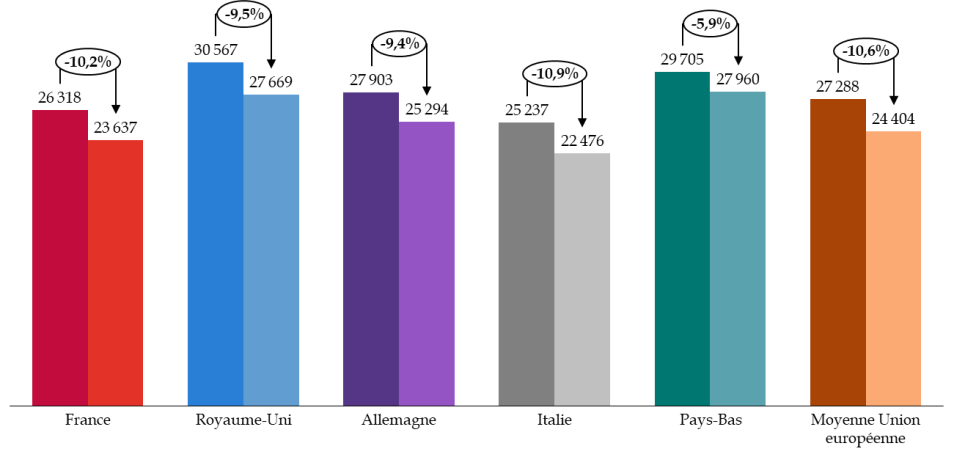

Les effets sur les rendements nets en absolu pour les épargnants sont donc très significatifs, et augmentent avec la durée de détention du produit . La simulation ci-après repose sur un portefeuille composé à 40 % de fonds actions, à 30 % de fonds obligations et à 30 % de fonds mixtes 48 ( * ) . Comme précédemment, l'investissement est de 5 000 euros initialement, avec des versements réguliers de 100 euros par mois.

Effets des frais de gestion sur le rendement net d'un

portefeuille

composite à 10 ans et à 30 ans

(en pourcentage et en milliers d'euros)

À 10 ans

À 30 ans

Source : commission des finances du Sénat, à partir des données publiées dans le rapport annuel 2019 sur le coût et la performance des produits d'investissement de détails dans l'Union européenne de l'ESMA

En France, le poids de l'assurance vie , principal vecteur de détention de parts d'OPCVM, conduit à un écart entre performance brute et performance nette encore plus important pour les épargnants . Cependant, en l'absence de données consolidées sur le poids de l'assurance vie dans les pays européens précités et sur la moyenne de leurs frais de gestion, il n'a pas été possible de procéder aux mêmes comparaisons que pour la détention de fonds « en direct ».

Si la France se situe donc dans la moyenne haute du classement, une tendance à la baisse des frais peut être constatée , avec une stabilisation pour les fonds monétaires, dont les frais courants moyens varient autour de 0,1-0,2 %. Les frais annuels représentaient ainsi environ 1,26 % des encours en 2021, contre 1,35 % en 2018 49 ( * ) .

Le graphique ci-après repose sur le

total de

frais sur encours

(TFE - indicateur européen du

total

expense ratio

), qui inclut les frais de gestion, de conservation et

d'administration, dont les commissions de surperformance. Ces frais restent

toutefois

plus élevés que ceux opposés à la

clientèle professionnelle et aux investisseurs

institutionnels

.

Évolution des frais courants de

différentes catégories

d'organismes en placement collectif de

droit français entre 2010 et 2019

(en pourcentage)

Source : commission des finances du Sénat, d'après les réponses transmises au questionnaire adressé par les rapporteurs à l'Autorité des marchés financiers

Ces données sur les frais courants peuvent varier selon le périmètre et la méthode de collecte choisie. Ainsi, celles indiquées dans le graphique sont celles utilisées par l'AMF dans les lettres de l'Observatoire de l'épargne. Elles présentent des niveaux plus élevés que les données transmises à l'AMF par les 10 plus grandes sociétés de gestion de portefeuille 50 ( * ) dans le cadre d'une enquête portant par conséquent sur un échantillon de gérants plus réduits : 1,1 % de frais courants pour les fonds alternatifs et mixtes (en stabilisation), 0,85 % pour les fonds actions, 0,4 % pour les fonds obligations et 0,1 % pour les fonds monétaires, tous trois avec une tendance baissière .

Les frais d'assurance vie sont encore plus difficiles à évaluer et à suivre , et c'est la raison pour laquelle leur référencement doit être encouragé. Selon les données transmises par la Fédération française de l'assurance et par l'Autorité de contrôle prudentiel et de résolution, les seuls frais de gestion sont estimés à 0,8 % par an sur la performance des unités de compte (UC), et de 0,62 % par an pour les supports euros des contrats individuels .

c) Une baisse minime des frais, un gain de pouvoir d'achat considérable pour l'épargnant

Pour montrer l'impact des frais sur le rendement net versé aux épargnants, y compris sur des horizons d'investissement de très long terme, deux simulations sont proposées. La première, plus théorique, repose sur le rendement réel du capital (actions et obligations) sur une très longue période et pour 16 pays avancés 51 ( * ) , ce qui permet de neutraliser les effets conjoncturels et l'inflation.

Impact des frais totaux de gestion d'un portefeuille

théorique composé de 50 % d'actions et de 50 % d'obligations

Source : commission des finances, à partir de Jordà-Schularick-Taylor Macrohistory Database

La seconde simulation, plus concrète, propose d'évaluer l'impact d'une baisse des frais de gestion d'un fonds de 0,3 point de pourcentage sur un portefeuille qui serait composé à 40 % de fonds actions, à 30 % de fonds obligations et à 30 % de fonds mixtes 52 ( * ) , avec toujours un versement initial de 5 000 euros, et des versements réguliers de 100 euros par mois. Elle s'appuie sur les données de l'ESMA.

Impact sur le rendement net d'une baisse de 0,3 point

de pourcentage

des frais de gestion moyens d'un portefeuille

(en euros et en %)

Source : commission des finances du Sénat, à partir des données publiées dans le rapport annuel 2021 sur le coût et la performance des produits d'investissement de détails dans l'Union européenne de l'ESMA

Si de tels calculs supposent des hypothèses simplificatrices en matière de données, ils permettent d' illustrer le poids des frais courants et leur impact à long-terme sur les fruits de l'épargne , avant imposition. Ainsi, une baisse de frais, même de quelques dixièmes, peut avoir une conséquence majeure sur la performance nette d'un produit, en particulier sur des temps d'investissement très long, correspondant par exemple à la constitution d'une épargne retraite . Pour rappel, seuls les frais courants, d'entrée et de sortie du fonds sont pris en compte. Or, l'assurance vie, qui s'accompagne de l'application d'un second niveau de frais, demeure un produit support privilégié par les épargnants français, ce qui affecte d'autant plus le rendement net de leur épargne.

La première piste pour créer de la valeur pour les épargnants dans un contexte de taux faibles tout en prévenant la multiplication des produits risqués est donc d'agir sur ces frais , en encadrant certaines catégories de commissions et en accroissant la concurrence (cf. infra ). L'objectif n'est pas d'atteindre le niveau des Pays-Bas, et encore moins des États-Unis : leurs caractéristiques de marché présentent des différences structurelles, dont l'une des plus importantes tient notamment au système de retraite. En revanche, il est envisageable, sans bouleversement du marché de l'épargne en France, de se rapprocher du niveau britannique et, surtout, d'une performance nette plus en adéquation avec le volume des encours et des fonds en France .

À cet égard, il est utile de rappeler que l'un des indicateurs adoptés par la Commission européenne pour suivre les progrès réalisés dans la constitution d'une véritable union des marchés de capitaux est le total de frais sur encours des fonds actions. Cet indicateur relève du deuxième objectif du plan d'action de la Commission : faire de l'Union européenne un lieu encore plus sûr pour l'épargne et l'investissement à long terme des particuliers 53 ( * ) .

3. En termes de rapport frais/performance, une divergence significative entre gestion active et gestion passive

a) Des frais moins élevés pour la gestion passive et une captation des flux en augmentation

Aux États-Unis, où elle se développe depuis les années 1970, la gestion passive représentait environ 11 400 milliards de dollars 54 ( * ) en 2019, dont la moitié par le biais d'ETF. Après des années de hausse pérenne, les encours de la gestion passive en actions ont même dépassé pour la première fois ceux de la gestion active en 2019.

Si, comme précédemment indiqué, la gestion passive reste marginale auprès des investisseurs particuliers en Europe, des progrès sont donc à noter, en particulier parmi les fonds en actions et en obligations, soit les deux segments sur lesquels la gestion passive et les ETF sont les plus présents. Au niveau européen, l'ESMA a ainsi souligné la très forte progression des ETF entre les mois de juin 2019 et 2021 , dont l'encours a atteint 1 200 milliards d'euros , dont 840 milliards d'euros pour les ETF actions (71 % du secteur) et 320 milliards d'euros pour les ETF obligations (24 % du secteur). Ce dynamisme s'est confirmé au premier semestre 2021 : au niveau mondial, les fonds indiciels cotés ont collecté 660 milliards de dollars au premier semestre 2021, un record, avec une concentration sur les produits actions et/ou américains 55 ( * ) . Au premier trimestre 2021, les ETF domiciliés en Europe ont quant à eux connu la collecte nette la plus importante de leur histoire, à + 48,3 milliards d'euros, dont 42,4 milliards d'euros sur les actions 56 ( * ) .

Pour l'AMF 57 ( * ) , deux facteurs expliquent le développement de la gestion passive au cours des dernières années au niveau européen : la nécessité pour les gérants de répondre au défi de l'augmentation des coûts liés aux évolutions règlementaires post-crise et la difficulté de générer un profit dans un environnement de taux bas . Certains gérants ont donc fait le choix de la réduction des coûts, en privilégiant la gestion passive.

La gestion passive se distingue en effet par un niveau moyen de frais beaucoup plus faible que la gestion active . En France, les frais annuels moyens des 92 ETF d'actions recensés en 2019 se sont élevés à 0,36 %, contre 0,95 % pour les fonds d'actions classés en indiciels et 1,68 % pour les fonds d'actions « actifs » 58 ( * ) . Le même constat peut être fait à l'échelle européenne, avec des frais moyens en gestion passive et en ETF sur le marché actions de respectivement 0,3 % et 0,4 %, contre 1,4 % pour les OPCVM en gestion active. Aux États-Unis, la gestion passive a atteint un plus bas historique à 0,12 % de frais en 2020, contre 0,62 % pour les fonds actifs. La gestion passive permet ainsi à l'investisseur de diversifier son portefeuille d'actions, pour un coût moindre.

Les frais plus élevés attachés à la gestion active se justifient en théorie par la capacité de ces fonds à « battre le marché » et à offrir un rendement supérieur aux investisseurs en opérant des choix tactiques sur les valeurs investies . A contrario , un fonds indiciel suivra le marché, à la hausse comme à la baisse.

Pourtant, plusieurs observateurs s'accordent à dire que les encours gérés de manière active ne parviennent pas, à long-terme, à battre un indice. La plus célèbre de ses études est celle du Wall Street Journal , qui avait comparé à la fin des années 1980 les performances des portefeuilles des gestionnaires professionnels aux performances de paniers de valeurs prises au hasard, sans trouver de prime significative à la gestion active.

Pour résumer,

la gestion active n'offrirait pas

des performances plus élevées aux investisseurs que la gestion

passive

59

(

*

)

,

alors même que les frais liées à cette dernière sont

moindres et donc le rendement net plus élevé. Ce constat vaut

même si les écarts de performance par rapport à l'indice de

référence (les « erreurs de suivi ») se sont

accrus en 2020 en particulier au mois de mars, marqué par une

très grande volatilité des marchés financiers. La

marge d'erreur moyenne des ETF et des fonds indiciels était ainsi

de

0,8 %

, soit un niveau encore supérieur à celui

observé avant la crise

60

(

*

)

.

Dans son rapport sur les performances et les coûts des produits d'investissement de détail 61 ( * ) , l'ESMA relevait que, sur la période 2009-2018, la performance brute des fonds en gestion active, comparée à celle des fonds en gestion passive et des ETF, n'était pas suffisamment élevée pour compenser les frais plus importants pourtant facturés par les fonds actifs . Le constat vaut également pour la période 2010-2019 : même si la performance brute des fonds actions en gestion active était supérieure à celle des fonds en gestion passive (11,1 % contre 10,7 %), la différence de frais conduit ces derniers à offrir une performance nette bien supérieure aux fonds en gestion active. Le graphique ci-dessous illustre cette différence, en s'appuyant sur la performance et les frais moyens des fonds au niveau de l'Union européenne.

Performance nette de deux fonds actions

en gestion

passive et en gestion active

Source : commission des finances du Sénat, à partir des données publiées dans le rapport annuel 2019 sur le coût et la performance des produits d'investissement de détails dans l'Union européenne de l'ESMA

* 41 L'ensemble des données citées dans ce paragraphe proviennent de la « Cartographie 2021 des marchés et des risques », publiée par l'Autorité des marchés financiers en juillet 2021.

* 42 Ce montant diffère du montant de la collecte puisque la croissance de l'actif net dépend à la fois d'un effet volume (collecte) et d'un effet valeur (hausse des valeurs).

* 43 Directive 2009/65/CE du Parlement européen et du Conseil du 13 juillet 2009 portant coordination des dispositions législatives, réglementaires et administratives concernant certains organismes de placement collectif en valeurs mobilières (OPCVM).

* 44 Directive 2011/61/UE du Parlement européen et du Conseil du 8 juin 2011 sur les gestionnaires de fonds d'investissement alternatifs et modifiant les directives 2003/41/CE et 2009/65/CE ainsi que les règlements (CE) n ° 1060/2009 et (UE) n ° 1095/2010.

* 45 Avec, toujours selon les données de la Fédération française de l'assurance, une collecte négative nette sur les fonds euros et positive sur les unités de compte.

* 46 Soit la performance annuelle moyenne d'un fonds mixte en 2019 selon la Banque de France .

* 47 En s'appuyant sur les données réunies par Òscar Jordà, Katharina Knoll, Dmitry Kuvshinov, Moritz Schularick, and Alan M. Taylor. 2019. “ The Rate of Return on Everything, 1870-2015 .” Quarterly Journal of Economics, 134(3), 1225-1298.

* 48 C'est la composition du portefeuille hypothétique pris comme référence pour l'ESMA pour étudier l'impact des coûts sur la performance brute et nette d'un fonds. ESMA, « Annual statistical report on performance and costs of retail investment products in the EU 2021 », p. 16.

* 49 Autorité des marchés financiers , Lettre de l'observatoire de l'épargne, mars 2021.

* 50 61 % des parts de marché sur le segment de la clientèle non professionnelle, 3 600 fonds et un encours total de 600 milliards d'euros.

* 51 À partir des données d'Òscar Jordà, Katharina Knoll, Dmitry Kuvshinov, Moritz Schularick, and Alan M. Taylor. 2019. “ The Rate of Return on Everything, 1870-2015 .” Quarterly Journal of Economics, 134(3), 1225-1298. Ces données portent sur la période 1890-2015 et comprennent le rendement réel des actions et des obligations.

* 52 C'est la composition du portefeuille hypothétique pris comme référence pour l'ESMA pour étudier l'impact des coûts sur la performance brute et nette d'un fonds. ESMA, « Annual statistical report on performance and costs of retail investment products in the EU 2021 », p. 16.

* 53 Communication de la Commission au Parlement européen, au Conseil, au Comité économique et social européen et au comité des régions : « Une union des marchés des capitaux au service des personnes et des entreprises - nouveau plan d'action », 24 septembre 2020.

* 54 Selon BlackRock, et d'après les données transmises par l'AMF, ce montant pourrait être sous-estimé de 6,8 trillions de dollars, certains fonds de pensions ou fonds souverains suivant également des stratégies indicielles.

* 55 Les Échos, « Les ETF affolent les compteurs », 19 juillet 2021.

* 56 Autorité des marchés financiers, « Cartographie 2021 des marchés et des risques » (juillet 2021).

* 57 Autorité des marchés financiers, « Les ETF : caractéristiques, état des lieux et analyse des risques. Le cas du marché français », février 2017.

* 58 Autorité des marchés financiers, Lettre de l'observatoire de l'épargne , mars 2021.

* 59 Comme tout produit d'investissement, les fonds indiciels comportent aussi des risques, qui varient selon les indices suivis et leurs sous-jacents : moindre liquidité des actifs, volatilité accrue sur les produits « exotiques », amplification des effets du marché, notamment en cas de baisse de la valeur des actifs, renchérissement du coût de certains produits et services par une valorisation « artificielle » liée à la négociation des ETF. Pour une discussion détaillée des avantages et risques supportés par les fonds indiciels, se reporter à la Revue de la stabilité financière n° 22 de la Banque de France intitulée « La finance hors banques : tendances et enjeux » (avril 2018).

* 60 ESMA, « Annual statistical report on performance and costs of retail investment products in the EU 2021 .

* 61 Ibid.