Rapport général n° 138 (2020-2021) de M. Jérôme BASCHER , fait au nom de la commission des finances, déposé le 19 novembre 2020

Disponible au format PDF (1,2 Moctet)

Synthèse du rapport (451 Koctets)

-

LES PRINCIPALES OBSERVATIONS

DU RAPPORTEUR SPÉCIAL

-

PREMIÈRE PARTIE

LA MISSION « ENGAGEMENTS FINANCIERS DE L'ÉTAT »

-

I. LA CRISE SANITAIRE ET ÉCONOMIQUE A UN

IMPACT DIRECT ET SIGNIFICATIF SUR L'ÉVALUATION DES CRÉDITS

ALLOUÉS À LA CHARGE DE LA DETTE ET À LA TRÉSORERIE

DE L'ÉTAT, AINSI QU'AUX APPELS EN GARANTIE

-

A. SUR LE PROGRAMME 117 « CHARGE DE LA

DETTE ET LA TRÉSORERIE DE L'ÉTAT », LA STABILITÉ

DES CRÉDITS MASQUE DE PROFONDES ADAPTATIONS À LA SUITE DE LA

CRISE SANITAIRE ET UNE INTERROGATION SUR LA SOUTENABILITÉ DE LA DETTE ET

DE SA CHARGE À LONG-TERME

-

1. Les crédits alloués au programme

117 ne connaissent qu'une légère augmentation, du fait d'un

contexte de taux extrêmement favorable

-

2. La crise sanitaire et économique a eu un

double effet sur le programme 117 : un allègement de la charge de

la dette pour 2020 et une déformation des ressources de financement pour

2020 et 2021

-

3. Un apparent paradoxe en 2021 : une

stabilisation de la charge de la dette dans un contexte de dégradation

des finances publiques inédit depuis la Seconde guerre mondiale

-

a) Les facteurs d'évolution de la charge de

la dette expliquent sa relative stabilité en 2021

-

b) Un contexte de taux toujours très

favorable, qui aide le Gouvernement à afficher une maîtrise de la

charge de la dette sans avoir (encore) à consentir d'efforts sur le

volume de la dette

-

c) S'il demeure donc limité, le risque de

taux se traduirait par un quasi-doublement de la charge de la dette à 10

ans

-

a) Les facteurs d'évolution de la charge de

la dette expliquent sa relative stabilité en 2021

-

4. La trajectoire de la dette

française : pas d'alarme à court-terme, un devoir de

vigilance à long-terme

-

a) Les caractéristiques de la dette

française

-

(1) L'encours de dette connait une hausse

constante, qui s'accélère avec la crise sanitaire et le plan de

relance

-

(2) La maturité moyenne de la dette

française tend à augmenter, en réponse à la demande

des investisseurs

-

(3) La détention de la dette est une

source d'incompréhension, certains observateurs accordant une importance

disproportionnée à la nationalité des

détenteurs

-

(4) L'émission d'une OAT verte

-

b) La soutenabilité de la dette

française

-

(1) La France exécute son programme

d'émission de titres dans de très bonnes conditions

-

(2) À moyen-terme, l'effet taux qui permet

à la France de maîtriser sa charge de la dette ne permettra plus

de compenser l'effet volume

-

(3) Le taux implicite de la dette et le solde

stabilisant sont deux notions permettant d'appréhender la trajectoire de

la dette

-

(4) Si la plupart des pays européens

constatent, comme la France, une hausse brutale de leur dette du fait de la

crise sanitaire et économique, la France se distingue par une

trajectoire antérieure plus dégradée que celle de ses

partenaires européens

-

(5) À long-terme, une incertitude sur la

soutenabilité de la dette et sur son traitement par les

marchés

-

a) Les caractéristiques de la dette

française

-

1. Les crédits alloués au programme

117 ne connaissent qu'une légère augmentation, du fait d'un

contexte de taux extrêmement favorable

-

B. LA TRÈS FORTE AUGMENTATION DES

CRÉDITS DU PROGRAMME 114 TÉMOIGNE DE LA MOBILISATION DE SES

ACTIONS POUR SOUTENIR L'ÉCONOMIE DURANT LA CRISE

-

A. SUR LE PROGRAMME 117 « CHARGE DE LA

DETTE ET LA TRÉSORERIE DE L'ÉTAT », LA STABILITÉ

DES CRÉDITS MASQUE DE PROFONDES ADAPTATIONS À LA SUITE DE LA

CRISE SANITAIRE ET UNE INTERROGATION SUR LA SOUTENABILITÉ DE LA DETTE ET

DE SA CHARGE À LONG-TERME

-

II. LE NIVEAU DES CRÉDITS OUVERTS SUR LES

AUTRES PROGRAMMES DE LA MISSION S'INSCRIT DANS LA LIGNÉE DES

ANNÉES PRÉCÉDENTES, SANS IMPACT PARTICULIER DE LA CRISE

SANITAIRE ET ÉCONOMIQUE

-

A. LE PROGRAMME 145 SE DISTINGUE TOUJOURS PAR LE

POIDS DES DÉPENSES FISCALES QUI LUI SONT ATTACHÉES, BIEN

SUPÉRIEUR À CELUI DE SES CRÉDITS BUDGÉTAIRES

-

B. L'OUVERTURE DE CRÉDITS SUR LE PROGRAMME

336 MONTRE (ENFIN) QUE LE GOUVERNEMENT TIENT COMPTE DES REMARQUES DES

PARLEMENTAIRES ET DE LA COUR DES COMPTES SUR L'INSINCÉRITÉ DU

PROGRAMME

-

C. LA LÉGÈRE HAUSSE DES

CRÉDITS SUR LE PROGRAMME 344 DEVRAIT SOUTENIR LA TRÉSORERIE DES

COLLECTIVITÉS TERRITORIALES

-

A. LE PROGRAMME 145 SE DISTINGUE TOUJOURS PAR LE

POIDS DES DÉPENSES FISCALES QUI LUI SONT ATTACHÉES, BIEN

SUPÉRIEUR À CELUI DE SES CRÉDITS BUDGÉTAIRES

-

I. LA CRISE SANITAIRE ET ÉCONOMIQUE A UN

IMPACT DIRECT ET SIGNIFICATIF SUR L'ÉVALUATION DES CRÉDITS

ALLOUÉS À LA CHARGE DE LA DETTE ET À LA TRÉSORERIE

DE L'ÉTAT, AINSI QU'AUX APPELS EN GARANTIE

-

SECONDE PARTIE

LES COMPTES SPÉCIAUX

-

I. LA CRISE SANITAIRE AURA UN DOUBLE-IMPACT SUR LE

COMPTE DE CONCOURS FINANCIERS « AVANCES À DIVERS SERVICES DE

L'ÉTAT OU ORGANISMES GÉRANT DES SERVICES

PUBLICS » PUISQU'ELLE AFFECTERA SA STRUCTURE ET SON SOLDE

-

II. LES VERSEMENTS DU COMPTE D'AFFECTATION

SPÉCIALE « PARTICIPATION DE LA FRANCE AU DÉSENDETTEMENT

DE LA GRÈCE » SE POURSUIVENT SELON LA TRAJECTOIRE

DÉFINIE EN 2019

-

III. LE COMPTE DE CONCOURS FINANCIERS

« ACCORDS MONÉTAIRES INTERNATIONAUX » N'EST PAS

DOTÉ DE CRÉDITS

-

I. LA CRISE SANITAIRE AURA UN DOUBLE-IMPACT SUR LE

COMPTE DE CONCOURS FINANCIERS « AVANCES À DIVERS SERVICES DE

L'ÉTAT OU ORGANISMES GÉRANT DES SERVICES

PUBLICS » PUISQU'ELLE AFFECTERA SA STRUCTURE ET SON SOLDE

-

EXAMEN EN COMMISSION

-

LISTE DES PERSONNES ENTENDUES

|

N° 138 SÉNAT SESSION ORDINAIRE DE 2020-2021 |

|

Enregistré à la Présidence du Sénat le 19 novembre 2020 |

|

RAPPORT GÉNÉRAL FAIT au nom de la commission des finances (1) sur le projet de loi de finances , adopté par l'Assemblée nationale, pour 2021 , Par M. Jean-François HUSSON, Rapporteur général, Sénateur |

|

TOME III LES MOYENS DES POLITIQUES PUBLIQUES ET DISPOSITIONS SPÉCIALES (seconde partie de la loi de finances) |

|

ANNEXE N° 13 ENGAGEMENTS FINANCIERS DE L'ÉTAT COMPTE D'AFFECTATION SPÉCIALE : PARTICIPATION DE LA FRANCE AU DÉSENDETTEMENT DE LA GRÈCE, COMPTE DE CONCOURS FINANCIERS : ACCORDS MONÉTAIRES INTERNATIONAUX, COMPTE DE CONCOURS FINANCIERS : AVANCES À DIVERS SERVICES DE L'ÉTAT OU ORGANISMES GÉRANT DES SERVICES PUBLICS |

|

Rapporteur spécial : M. Jérôme BASCHER |

|

(1) Cette commission est composée de : M. Claude Raynal, président ; M. Jean-François Husson, rapporteur général ; MM. Éric Bocquet, Emmanuel Capus, Bernard Delcros, Vincent Éblé, Charles Guené, Mme Christine Lavarde, MM. Dominique de Legge, Albéric de Montgolfier, Didier Rambaud, Jean-Claude Requier, Mmes Sophie Taillé-Polian, Sylvie Vermeillet, vice-présidents ; MM. Jérôme Bascher, Rémi Féraud, Marc Laménie, Stéphane Sautarel, secrétaires ; MM. Jean-Michel Arnaud, Arnaud Bazin, Christian Bilhac, Jean Bizet, Mme Isabelle Briquet, MM. Michel Canevet, Vincent Capo-Canellas, Thierry Cozic, Philippe Dallier, Vincent Delahaye, Philippe Dominati, Mme Frédérique Espagnac, MM. Éric Jeansannetas, Patrice Joly, Roger Karoutchi, Christian Klinger, Antoine Lefèvre, Gérard Longuet, Victorin Lurel, Hervé Maurey, Sébastien Meurant, Jean-Marie Mizzon, Claude Nougein, Mme Vanina Paoli-Gagin, MM. Paul Toussaint Parigi, Georges Patient, Jean-François Rapin, Teva Rohfritsch, Pascal Savoldell i, Vincent Segouin, Jean Pierre Vogel. |

|

Voir les numéros : Assemblée nationale ( 15 ème législ.) : 3360 , 3398 , 3399 , 3400 , 3403 , 3404 , 3459 , 3465 , 3488 et T.A. 500 Sénat : 137 et 138 à 144 (2020-2021) |

LES PRINCIPALES OBSERVATIONS

DU

RAPPORTEUR SPÉCIAL

1.

Hors remboursements et

dégrèvements,

la mission « Engagements financiers de

l'État » constitue, en termes de crédits de paiement, la

troisième mission du budget général

de

l'État en 2021.

Les crédits de la mission sont en

légère hausse

par rapport à la loi de finances

initiale pour 2020 (+ 1,93 %) et s'établissent à

39,25 milliards d'euros

. Cette progression s'explique

quasi exclusivement par

la multiplication par 26 des crédits

ouverts sur le programme 114 « Appels en garantie de

l'État »

.

La charge de la dette est quant

à elle attendue à

35,16 milliards d'euros

, soit une

hausse de 1,93 % par rapport à la prévision révisée

pour l'année 2020. Elle représenterait 7,2 % des dépenses

totales de l'État en 2021.

2.

Parmi les six programmes de la mission

« Engagements financiers de l'État »,

deux

programmes sont particulièrement affectés par les

conséquences de la crise économique et sanitaire : le

programme 117 « Charge de la dette et trésorerie de

l'État » et le programme 114 « Appels en garantie de

l'État »

. Représentants

99 % des

crédits de la mission, tous deux sont dotés de

crédits évaluatifs

: l'État doit

toujours être en mesure d'honorer ses engagements. Par ailleurs, de

fortes incertitudes pèsent sur l'exécution de ces crédits

(évolution du contexte de taux et de l'inflation, risque de

défaillance des tiers bénéficiant de la garantie de

l'État, choc macroéconomique soudain, etc.).

3 . La crise sanitaire a eu deux effets sur le programme 117. Elle a tout d'abord conduit à l'annulation de deux milliards d'euros sur la charge de la dette . Cela a pu sembler de prime abord paradoxal, alors que la France faisait face à une augmentation sans précédent de son besoin de financement pour répondre à la crise (de 220,5 milliards d'euros à 361,6 milliards d'euros, en quasi-totalité due à la détérioration du déficit). Cette diminution provient de la chute de l'inflation : du fait de l'encours de titres indexés (environ 12 % de la dette négociable), une chute de 0,1 point de l'inflation se traduit mécaniquement par environ 200 millions d'euros d'économie sur la charge de la dette. L'inflation pour 2020 est attendue en baisse de 1 point par rapport à la loi de finances initiale pour 2020, ce qui explique une économie de deux milliards d'euros. 320 millions d'euros ont par ailleurs été annulés dans le cadre de la quatrième loi de finances rectificative pour tenir compte de la révision à la baisse des hypothèses de taux.

4

. Le rapporteur spécial tient

également à souligner

la réactivité de

l'Agence France Trésor (AFT) face à la crise sanitaire et

économique

. L'AFT a adapté son programme

d'émission en renforçant ses appels d'offre au marché et

s'est appuyée sur un

recours accru aux titres de

court-terme

. Ces titres constituent en effet

une marge de

sécurité pour l'État pour faire face à un choc

inattendu

: parce que leur part avait été

ramenée à moins de 6 % de l'encours de dette négociable en

2019, l'AFT a pu s'appuyer sur les BTF pour répondre à la hausse

sans précédent du besoin de financement de l'État en 2020.

Elle a également rehaussé son programme d'émission

de titres à moyen et long termes

(de 200 à 260 milliards

d'euros).

En 2021, le tableau des ressources de financement de

l'État devrait se normaliser

, avec un moindre recours aux BTF.

Le rapporteur spécial note avec intérêt que c'est une

démarche inverse de celle qui avait été adoptée

après la crise financière de 2008. Ce changement d'approche

s'explique par le contexte de taux de long terme, aujourd'hui encore

très favorable. Conséquence,

les émissions de

titres de moyen et long terme représenteraient 12 % du PIB en 2020 et 11

% en 2021

, soit un niveau significativement plus élevé

que la moyenne de ces dix dernières années

(entre 8,2 % et

8,9 %).

5.

En 2019,

le taux moyen des

émissions de court terme était de - 0,58 %

. Au

31 juillet 2020, ce taux moyen était de - 0,53 % soit un niveau

inférieur à la prévision inscrite en LFI 2020 (- 0,5 %).

Sur les émissions de moyen et de long terme, les taux

connaissent une nouvelle baisse sur la première partie de

l'année

: de

0,11 % en 2019 (taux moyen) à - 0,11 %

en 2020 (sur les trois premiers trimestres). Actuellement, le taux moyen de

l'OAT de référence à 10 ans est de - 0,08 % soit bien

en-deçà de la prévision inscrite en LFI 2020 pour la fin

de l'année 2020 (0,5 %).

Ce contexte de taux permet à la

France de maîtriser sa charge d'intérêts, alors même

que l'encours de dette négociable devrait augmenter de 207 milliards

d'euros en 2020

. Le rapporteur spécial souligne dans le rapport

le rôle crucial joué par la Banque centrale

européenne pour assurer aux États de la zone euro le maintien de

conditions de financement favorables

. Grâce aux mesures qu'elle

a adoptées, l'écart de taux entre la France et l'Allemagne est

revenu au mois de juin 2020 à son niveau moyen d'environ 30 points de

base, alors qu'il s'était accru de près de

50 points de base

entre les mois de mars et d'avril 2020.

6. S'il reconnait que les hypothèses de taux qui sous-tendent l'évaluation des crédits alloués à la charge de la dette en 2021 sont prudentes (- 0,4 % en moyenne annuelle pour les BTF à trois mois et 0,5 % en moyenne annuelle pour les OAT), le rapporteur spécial ne considère pas qu'il y a là une surbudgétisation manifeste : l'année 2020 a montré que nous ne sommes pas à l'abri d'événements inattendus et perturbateurs. Sans l'action de la BCE, nos taux auraient sans doute remonté. De même, l'évolution de l'inflation demeure une véritable inconnue et deux agences de notation considèrent que la perspective de la France est négative. Le second reconfinement et la prolongation de mesures d'urgence ont montré la sensibilité des prévisions du besoin de financement de l'État aux aléas. Par ailleurs, du fait de sa trajectoire d'endettement, très dégradée, la France demeure très exposée au risque de remontée des taux : un choc de taux de 1 % se traduirait par une augmentation de la charge de la dette de 28,9 milliards d'euros d'ici 2030.

7. Le rapporteur spécial observe également que si la détérioration des finances publiques n'est pas propre à notre pays et traduit la réponse des États de la zone euro à la crise sanitaire et économique, la France est le pays qui bénéficiait, avant la crise, des marges de manoeuvre les plus réduites . Après une description des caractéristiques de la dette publique française (encours, maturité et détention) et de ses atouts (sa liquidité notamment), le rapporteur spécial s'intéresse à sa soutenabilité, en écho aux appels à la vigilance répétés de la Cour des comptes et du Haut Conseil aux finances publiques . Il remarque notamment que les émissions de dette se passent encore aujourd'hui dans de très bonnes conditions , avec un taux de couverture extrêmement élevé et des conditions de financement très favorables. Le taux implicite de la dette (ou taux apparent) était de 1,5 % fin 2019, contre 6,6 % en 1996. Le rapporteur spécial s'interroge néanmoins sur le moment où la France cessera de bénéficier de cet effet taux . Il appelle enfin de ses voeux au vote rapide d'une nouvelle loi de programmation des finances publiques et à l'extension du mandat du Haut Conseil à l'appréciation de la trajectoire de la dette présentée par le Gouvernement dans les lois de programmation et de stabilité.

8. La très forte hausse des crédits ouverts sur le programme 114 « Appels en garantie de l'État » (2,5 milliards d'euros contre 94,1 millions d'euros en 2020) témoigne de la mobilisation significative de ce programme par le Gouvernement pour soutenir l'économie durant la crise . Le programme porte en effet les crédits destinés à couvrir d'éventuels appels en garantie sur le dispositif des prêts garantis par l'État et sur le Fonds de garantie paneuropéen, porté par la Banque européenne d'investissement. Ces crédits étant évaluatifs, le rapporteur spécial s'est attaché à examiner la manière dont les risques avaient été estimés , dans ce contexte si incertain, en tenant compte notamment des prévisions en matière de sinistralité . Les hypothèses lui semblent prudentes et à même de couvrir les appels en garantie qui pourraient se produire en 2021.

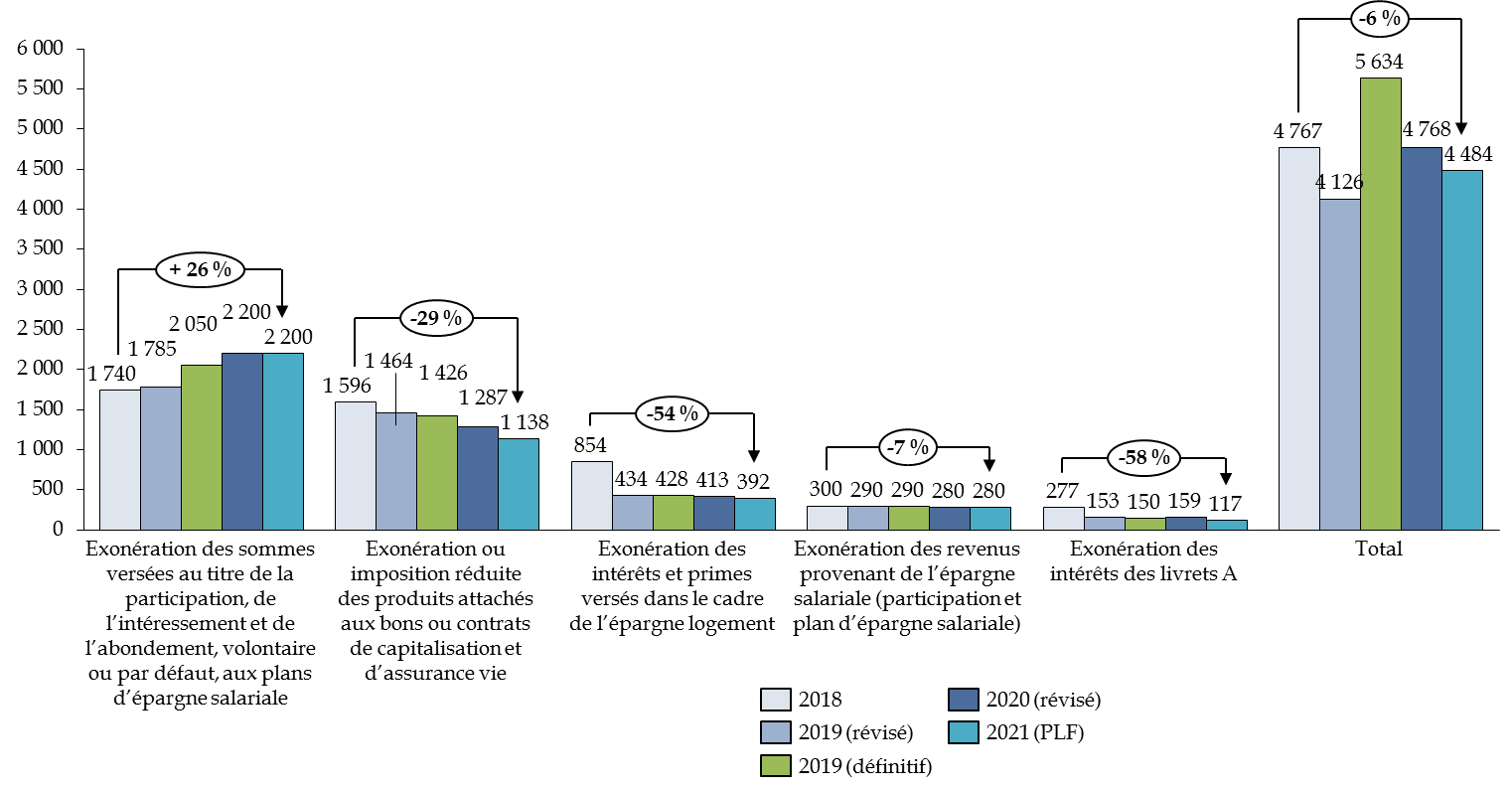

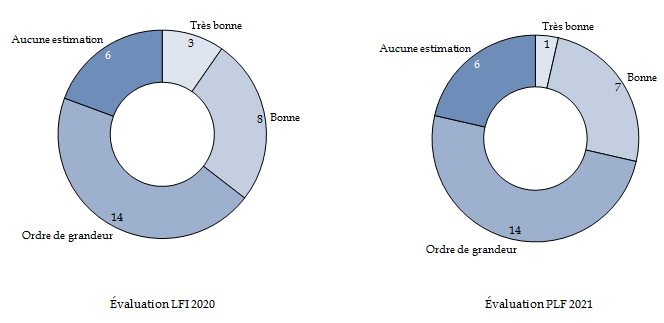

9. Les crédits des autres programmes de la mission sont globalement en baisse. C'est le cas notamment du programme 145 « Épargne ». Toutefois, sur ce programme c'est moins le niveau des crédits budgétaires que le coût des dépenses fiscales qui a retenu l'attention du rapporteur spécial (4,48 milliards d'euros en 2021) . Cette année encore, aucun progrès n'est réalisé en matière de chiffrage et d'estimation . Un facteur de satisfaction pour le rapporteur spécial provient toutefois du programme 336 « Dotation au mécanisme européen de stabilité » . Après des demandes répétées de la part des rapporteurs spéciaux de l'Assemblée nationale et du Sénat, le Gouvernement s'est enfin décidé à doter ce programme de crédits dès la loi de finances initiale (79 millions d'euros), au lieu d'en ouvrir en cours d'année. C'était d'autant plus critiquable que ces crédits traduisent un engagement réciproque de quatre pays européens à rétrocéder au MES les intérêts perçus sur les dépôts placés auprès de leur banque centrale.

10. Parmi les comptes spéciaux dont l'examen est associé à celui de la mission « Engagements financiers de l'État », le rapporteur spécial a consacré un développement spécifique au compte de concours financiers « Avances à divers services de l'État ou organismes gérant des services publics », puisqu'il a lui aussi été particulièrement mobilisé durant la crise, notamment au profit du secteur aérien . Les avances pour le Budget annexe contrôle et exploitation aériens (BACEA) ont ainsi été renforcées de 1,2 milliard d'euros, tandis qu'un cinquième programme a été créé pour octroyer des avances du Trésor aux exploitants d'aéroports touchés par la crise du covid-19. Doté de 300 millions d'euros lors de la troisième loi de finances rectificative pour 2020, ce programme est destiné à aider les exploitants à couvrir leurs dépenses de sûreté-sécurité. Ces actions ont contribué à fortement dégrader le solde du compte de concours financiers.

L'article 49 de la loi organique relative aux lois de finances (LOLF) fixe au 10 octobre la date limite pour le retour des réponses aux questionnaires budgétaires. À cette date, 96 % des réponses étaient parvenues au rapporteur spécial en ce qui concerne la mission « Engagements financiers de l'État » et les comptes spéciaux qui lui sont associés.

PREMIÈRE PARTIE

LA

MISSION « ENGAGEMENTS FINANCIERS DE L'ÉTAT »

À la troisième place du budget général de l'État en termes de crédits de paiement 1 ( * ) , la mission « Engagements financiers de l'État » est composée de six programmes :

- le programme 117 « Charge de la dette et trésorerie de l'État », qui porte notamment les crédits alloués aux intérêts de la dette. Ce programme doit permettre de répondre à deux objectifs : (1) garantir la solvabilité de l'État en lui permettant d'honorer ses engagements financiers dans les conditions les moins onéreuses et les plus sûres possibles et (2) s'assurer que le compte de l'État à la Banque de France, « le compte unique du Trésor », est créditeur à la fin de chaque journée 2 ( * ) ;

- le programme 114 « Appels en garantie de l'État » , qui retrace les crédits destinés à couvrir les appels des garanties octroyées par l'État. Ce dernier garantit surtout des dettes émises par des tiers, soit pour leur permettre de bénéficier de conditions de financement plus favorables, soit pour les garantir sur un engagement qu'ils ont pris pour le compte de l'État ;

- le programme 145 « Épargne » , qui soutient principalement le secteur du logement et de l'accession à la propriété. Il se distingue toutefois par le poids des dépenses fiscales qui lui sont rattachées, dont le coût est plus de 72 fois supérieur aux crédits ouverts sur ce programme ;

- le programme 336 « Dotation du mécanisme européen de stabilité » , qui soutient la contribution française au capital du Mécanisme européen de stabilité (MES) ;

- le programme 338 « Augmentation de capital de la Banque européenne d'investissement », qui est le support budgétaire de la participation de la France à l'augmentation du capital de la Banque européenne d'investissement. À l'instar des années précédentes, il n'est pas doté de crédits en loi de finances pour 2021 ;

- le programme 344 « Fonds de soutien relatif aux prêts et contrats financiers structurés à risque » , qui vise à soutenir les collectivités territoriales ayant souscrit aux prêts structurés à risque ou « prêts toxiques ». Créé par l'article 92 de la loi de finances pour 2014 3 ( * ) , il intervient de deux manières : en apportant une aide au remboursement anticipé des emprunts 4 ( * ) et en prenant en charge une partie des intérêts dus sur les échéances dégradées (15 % des collectivités territoriales aidées).

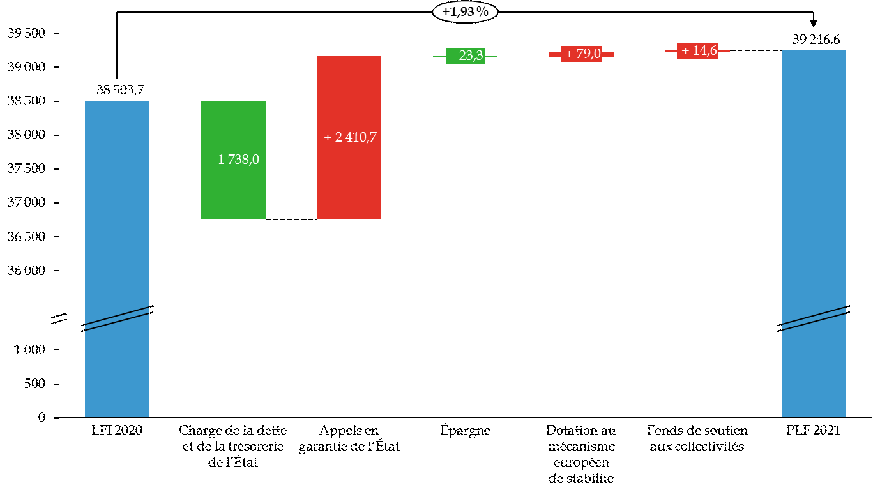

Dans le cadre du projet de loi de finances (PLF) pour 2021, les crédits demandés connaissent une légère progression pour s'établir à :

- 39,06 milliards d'euros en autorisations d'engagement (AE), soit une hausse de 1,9 % par rapport à la loi de finances initiale pour 2020 ;

- 39,25 milliards d'euros en crédits de paiement (CP), soit une hausse de 1,93 % par rapport à la loi de finances initiale pour 2020.

Le tableau ci-après détaille l'évolution des crédits de la mission entre 2020 et 2021 .

Évolution des crédits de la mission « Engagements financiers de l'État » entre la loi de finances initiale pour 2020 et le projet de loi de finances pour 2021

(en millions d'euros et en %)

|

Autorisations d'engagement |

Crédits de paiement |

|||||||

|

2020 (LFI) |

2021 (PLF) |

Part dans la mission en 2021 |

Évolution 2021/2020 |

2020 (LFI) |

2021 (PLF) |

Part dans la mission en 2021 |

Évolution 2021/2020 |

|

|

[117] Charge de la dette et trésorerie de l'État |

38 149,00 |

36 411,00 |

93,22 % |

- 4,56 % |

38 149,00 |

36 411,00 |

92,77 % |

- 4,56 % |

|

[114] Appels en garantie de l'État |

94,10 |

2 504,80 |

6,41 % |

2 561,85 % |

94,10 |

2 504,80 |

6,38 % |

2 561,85 % |

|

[145] Épargne |

85,68 |

62,35 |

0,16 % |

- 27,23 % |

85,68 |

62,35 |

0,16 % |

- 27,23 % |

|

[336] Dotation du Mécanisme européen de stabilité |

0,00 |

79,00 |

0,20 % |

- |

0,00 |

79,00 |

0,20 % |

- |

|

[338] Augmentation de capital de la Banque européenne d'investissement |

0,00 |

0,00 |

0,00 % |

- |

0,00 |

0,00 |

0,00 % |

- |

|

[344] Fonds de soutien relatif aux prêts et contrats financiers structurés à risque |

0,00 |

0,00 |

0,00 % |

- |

174,90 |

189,49 |

0,48 % |

8,34% |

|

Total |

38 328,78 |

39 057,15 |

100,00 % |

1,90 % |

38 505,18 |

39 246,64 |

100,00 % |

1,93 % |

Source : commission des finances, d'après les documents budgétaires

La progression des crédits demandés entre 2020 et 2021 s'explique quasi exclusivement par l'effet d'un seul facteur : la multiplication par 26 des crédits ouverts sur le programme 114 , du fait de la crise sanitaire. A contrario, la charge de la dette devrait connaître une nouvelle diminution . Le graphique ci-après illustre les principales évolutions intervenues entre la loi de finances initiale pour 2020 et le présent projet de loi de finances pour 2021.

Évolution des crédits entre la loi de

finances initiale pour 2020 et le projet

de loi de finances pour

2021

(en millions d'euros)

Source : commission des finances, d'après les documents budgétaires

I. LA CRISE SANITAIRE ET ÉCONOMIQUE A UN IMPACT DIRECT ET SIGNIFICATIF SUR L'ÉVALUATION DES CRÉDITS ALLOUÉS À LA CHARGE DE LA DETTE ET À LA TRÉSORERIE DE L'ÉTAT, AINSI QU'AUX APPELS EN GARANTIE

Le niveau des crédits ouverts sur les programmes 117 (Gestion de la dette et trésorerie de l'État) et 114 (Appels en garantie de l'État) traduit très directement les conséquences de la crise sanitaire et économique . Le Gouvernement a dû tenir compte, pour l'année 2021, des impacts de la crise pour évaluer les crédits alloués à ces deux programmes . Hors crise, les crédits de la mission auraient sans doute nettement diminué entre la loi de finances initiale pour 2020 et le projet de loi de finances pour 2021, du fait de la charge de la dette.

Le rapporteur spécial rappelle qu'a contrario de la quasi-totalité des missions du budget général les crédits de ces deux programmes ne sont pas limitatifs , mais évaluatifs . Cette dérogation à l'autorisation parlementaire s'explique légitimement par la nécessité pour l'État de toujours être en mesure d'honorer ses engagements . Si ce principe rend ces programmes peu pilotables et limite les modifications pouvant être proposées au cours de l'examen parlementaire, il ne doit pas empêcher de s'interroger sur le niveau des crédits alloués aux programmes et sur les hypothèses qui sous-tendent ces abondements . C'est d'autant plus essentiel que ces deux programmes représentent à eux seuls plus de 99 % des crédits de la mission « Engagements financiers de l'État ».

A. SUR LE PROGRAMME 117 « CHARGE DE LA DETTE ET LA TRÉSORERIE DE L'ÉTAT », LA STABILITÉ DES CRÉDITS MASQUE DE PROFONDES ADAPTATIONS À LA SUITE DE LA CRISE SANITAIRE ET UNE INTERROGATION SUR LA SOUTENABILITÉ DE LA DETTE ET DE SA CHARGE À LONG-TERME

1. Les crédits alloués au programme 117 ne connaissent qu'une légère augmentation, du fait d'un contexte de taux extrêmement favorable

a) Un programme placé sous la responsabilité de l'Agence France Trésor

Le programme 117 « Charge de la dette et trésorerie de l'État » est placé sous la responsabilité de l'Agence France Trésor (AFT). Service à compétence nationale créé en 2001, l'AFT pouvait s'appuyer, au 30 juin 2020, sur un effectif de 43 personnes (29 fonctionnaires et 14 contractuels), pour une masse salariale prévisionnelle estimée à 3,6 millions d'euros en 2020. Les dépenses de personnel de l'AFT sont retranscrites dans le programme « Stratégie économique et fiscale » de la mission « Économie ».

Au vu de la sensibilité des missions exercées par l'AFT, les dispositifs de contrôle interne sont soumis chaque année à une évaluation externe . À ce jour, ses résultats ne sont pas disponibles, l'audit ayant dû être reporté au mois de septembre 2020 du fait de la crise sanitaire. Pour rappel, en 2019, l'AFT se préparait à mettre en place un comité interne des risques (pilotage et hiérarchisation des risques, suivi des incidents observés, identification de plans d'action), comme lui suggérait l'audit réalisé en 2018 par le cabinet KPMG. C'était d'ailleurs le seul point majeur sur lequel l'AFT disposait d'une marge d'amélioration.

L'AFT doit en permanence contrôler les risques techniques et financiers qui pourraient nuire à sa mission . Le rapporteur spécial souligne l'expertise reconnue de l'agence dans ces deux domaines , comme le montrent également les indicateurs de performance du programme. À titre d'exemple, le taux de couverture moyen des adjudications 5 ( * ) s'est élevé à 235 % pour les OAT en 2019, un chiffre en hausse par rapport à 2018 (207 %). Treize incidents dans l'exécution des opérations de dette et de trésorerie susceptibles d'affecter le solde du compte à la Banque de France ont été constatés en 2019, dont deux ayant eu pour conséquence une dégradation du solde. Cet indicateur montre une légère détérioration (six incidents dont une dégradation du solde en 2018). Comme le précisent les documents budgétaires, ces incidents sont toutefois davantage le fait d'organismes ou de prestataires externes que d'actions sur lesquelles l'AFT aurait une prise directe 6 ( * ) .

b) Des crédits en légère augmentation par rapport aux prévisions révisées pour 2020

Les 36,41 milliards d'euros (AE=CP) demandés pour 2021 sur le programme se subdivisent en deux actions , qui connaissent chacune, dans deux sens opposés, de brusques modifications par rapport à la loi de finances initiale pour 2020 :

-

l'action 01 porte les crédits

liés à la gestion de la dette

, soit

35,16 milliards d'euros dans le cadre du PLF 2021

(

89,6 % des crédits de la mission

). Si ce chiffre

est

en baisse de 2,7 % par rapport à la loi de finances

initiale

pour 2020, le rapporteur spécial relève

néanmoins que

les crédits sont en hausse par rapport

à la prévision révisée pour l'année

2020

(+ 1,93 %). Cette augmentation résulte de

l'impact de la crise sanitaire et économique, la chute de l'inflation

ayant notamment conduit le Gouvernement à réévaluer sa

prévision de la charge de la dette pour 2020 en l'abaissant de

près de deux milliards d'euros (cf.

infra

). Sans cet effet, la

charge de la dette poursuivrait en 2021, par rapport à la LFI 2020, sa

diminution ;

- l'action 02 correspond à la gestion de la trésorerie et recouvre 3,5 % des crédits du programme, soit un montant de 1,25 milliard d'euros . Ce montant est en hausse de 10,34 % : les dépôts sur le compte unique du Trésor auprès de la Banque de France sont rémunérés à un taux qui est soit nul, soit négatif, alors même que le Trésor doit verser une rémunération pour certains dépôts des correspondants 7 ( * ) .

Évolution des crédits (AE=CP) des deux actions du programme 117 au cours de l'année 2020 et dans le projet de loi de finances pour 2021

(en millions d'euros et en %)

|

LFI 2020 |

LFR II 2020 |

2020 (révisé) |

PLF 2021 |

Évolution 2021/2020 (LFI) |

Évolution 2021/2020 (révisé) |

|

|

Action 01 - dette |

37 017 |

35 017 |

34 497 |

35 162 |

- 5,01 % |

1,93 % |

|

Action 02 - Trésorerie |

1 132 |

1 132 |

1 332 |

1 249 |

10,34 % |

- 6,23 % |

|

Total |

38 149 |

36 149 |

35 829 |

36 411 |

- 4,56 % |

1,62 % |

Source : commission des finances, d'après les documents budgétaires

En matière de trésorerie, le Parlement a autorisé le Gouvernement à prendre par ordonnances les mesures relevant du domaine de la loi et destinées à prescrire le dépôt sur le compte du Trésor des disponibilités des personnes morales soumises aux règles de la comptabilité publique et d'organismes publics ou privés chargés d'une mission de service public, sous conditions 8 ( * ) . Comme la commission des finances l'avait relevé lors de l'examen de cette disposition 9 ( * ) , la centralisation des trésoreries permet à l'État de diminuer son besoin de financement . Entre 2000 et 2020, le niveau des emprunts aurait ainsi été réduit de 200 milliards d'euros, pour une économie cumulée de charge d'intérêt d'environ 70 milliards d'euros .

D'après les réponses transmises au rapporteur spécial, il est encore trop tôt pour connaître les organismes qui seraient concernés par l'ordonnance, ainsi que les montants qui seraient centralisés. Ces réserves ne seraient pas rémunérées : leur rapatriement n'a donc pas d'impact sur la gestion de la trésorerie de l'État, mais il peut en avoir un sur la gestion de la dette, en permettant de diminuer le recours aux titres de court-terme . Or, le rapporteur spécial rappelle que ce sont ces titres qui sont particulièrement mobilisés en cas de crise et de hausse brutale du besoin de financement.

L'AFT peut également venir opérer des placements de la trésorerie de l'État en titres émis par des établissements publics administratifs. Ce fut le cas pour ceux de l'Acoss en mars 2020, pour un montant total de 17,5 milliards d'euros. En période de crise, l'État est en effet le prêteur en dernier ressort de l'ensemble du secteur public et les opérateurs sont amenés à se tourner vers lui en cas de difficultés de financement.

2. La crise sanitaire et économique a eu un double effet sur le programme 117 : un allègement de la charge de la dette pour 2020 et une déformation des ressources de financement pour 2020 et 2021

a) La baisse de la charge de la dette en 2020

Dans le cadre de la deuxième loi de finances rectificative pour 2020 (LFR II) 10 ( * ) , deux milliards d'euros ont été annulés sur le programme 117, en portant exclusivement sur la charge de la dette de l'État. Cela a pu sembler de prime abord paradoxal : alors que la France faisait face à une augmentation sans précédent de son besoin de financement pour répondre à la crise, sa charge de la dette diminuait. Cette diminution est en réalité liée à la baisse de l'inflation . En effet, une partie des OAT émises par l'AFT, soit environ 12 % de l'encours de dette négociable de l'État, est indexée sur l'inflation française (OATi) et sur l'inflation en zone euro (OAT€i) 11 ( * ) .

De manière mécanique, une chute de 0,1 point de l'inflation se traduit par environ 200 millions d'euros d'économie sur la charge de la dette . Or, avec la crise sanitaire et la chute des prix du pétrole, l'inflation, calculée sur la base de l'évolution des prix hors tabac, est attendue en forte baisse en 2020, de près d'un point par rapport à la prévision inscrite en LFI pour 2020, soit un allègement sur la charge de la dette de deux milliards d'euros.

Dans le cadre de la quatrième loi de finances rectificative (LFR) qui est venue opérer les derniers ajustements pour 2020, 320 millions d'euros ont de nouveau été annulés sur le programme 117 « Charge de la dette et trésorerie de l'État » , afin de tenir compte de la révision à la baisse des taux d'intérêt à trois mois et à dix ans par rapport aux hypothèses retenues par le Gouvernement dans le cadre de la seconde LFR pour 2020.

Pour certains observateurs, la récurrence de ces annulations appuie la thèse selon laquelle le Gouvernement procéderait à une surbudgétisation de la charge de la dette, afin de se dégager facilement des marges d'économies budgétaires. Le rapporteur spécial y reviendra plus tard : il y a sans doute une légère surbudgétisation, mais qui obéit davantage à un principe de précaution qu'à une volonté de tromperie.

b) Une déformation des tableaux de financement de l'État

Les mesures de soutien à l'économie d'abord, les premières mesures de relance ensuite ont conduit le Gouvernement à devoir réviser à plusieurs reprises le tableau de financement de l'État . Le tableau ci-dessous illustre ces évolutions et montre que le principal facteur d'évolution était la hausse brutale et significative du déficit . Suivait, de manière plus secondaire en absolu, la chute de l'inflation.

Évolution du tableau de financement de l'État entre 2019 (exécution) et le projet de loi de finances pour 2021

(en milliards d'euros et en %)

|

2019 (exécuté) |

LFI 2020 |

PLFR IV (2020) |

PLF 2021 |

Évolution 2021/2019 |

Évolution 2021/2020 (PLFR IV) |

|

|

Besoin de financement |

||||||

|

Amortissement de titres d'État à moyen et long terme |

130,2 |

136,4 |

136,1 |

128,1 |

- 1,61 % |

- 5,88 % |

|

Valeur nominale |

128,9 |

130,5 |

130,5 |

127,3 |

- 1,24 % |

- 2,45 % |

|

Suppléments d'indexation dus |

1,3 |

1,3 |

5,6 |

0,8 |

- 38,4 6% |

- 85,71 % |

|

Amortissement des autres dettes (dettes reprises, etc...) |

0 |

2,3 |

2,2 |

1,3 |

- |

- 40,91 % |

|

Déficit budgétaire |

92,7 |

93,1 |

222,9 |

152,8 |

64,83 % |

- 31,45 % |

|

Autres besoins de trésorerie |

- 2,4 |

- 1,3 |

0,4 |

0,1 |

- 104,17 % |

- 75,00 % |

|

Total |

220,5 |

230,5 |

361,6 |

282,3 |

28,03 % |

- 21,93 % |

|

Ressources de financement |

||||||

|

Émissions de titres à moyen et long termes, nettes des rachats |

200,0 |

205 |

260 |

260,0 |

29,97% |

0,00 % |

|

Variation de l'encours de titres à court terme |

- 6,0 |

10 |

53,3 |

18,8 |

- 413,33 % |

- 64,73 % |

|

Variation des dépôts des correspondants |

11,5 |

6,4 |

15 |

0,0 |

- 100,00 % |

- 100,00 % |

|

Variation des disponibilités du Trésor à la Banque de France et des placements de trésoreries de l'État |

- 5,7 |

3,6 |

11 |

0,0 |

- 100,00 % |

- 100,00 % |

|

Autres ressources de trésorerie |

20,6 |

3,5 |

22,3 |

3,5 |

- 83,05 % |

- 84,30 % |

|

Total |

220,5 |

230,5* |

361,6 |

282,3 |

28,03 % |

- 21,93 % |

* Au titre de l'année 2020 (LFI), il faut également ajouter les ressources affectées à la Caisse de la dette publique et consacrées au désendettement.

Source : commission des finances, d'après les documents budgétaires

Le rapporteur spécial tient à saluer la capacité d'adaptation de l'AFT durant la crise sanitaire, telle que l'illustrent les trois actions suivantes :

- la

modification du volume des

émissions

, avec

un rehaussement des appels de

fonds

au marché

à partir du mois

d'avril 2020. Les émissions hebdomadaires de BTF sont ainsi

passées de 4,5-5 milliards d'euros à

9-10 milliards

d'euros, tandis que celles des OAT, toutes les deux semaines, ont

progressé de 8-9,5 milliards d'euros à 9,5-11 milliards d'euros,

et occasionnellement 13 milliards d'euros ;

- la réalisation par l'AFT de trois opérations syndiquées au cours du premier semestre 2020 ;

- la

bonne exécution du programme de

financement de l'État

(70 % des émissions

annuelles nettes des rachats avaient été exécutées

au 31 juillet 2020, soit un niveau extrêmement proche de la moyenne

de

71 % observée entre 2008 et 2019

12

(

*

)

).

Adjudication et syndication

Adjudication et syndication sont les deux procédés d'émission des valeurs du Trésor :

- l'adjudication au prix demandé assure une parfaite concurrence entre les souscripteurs. Elle consiste à servir les titres au prix ou au taux effectif de soumission. Concrètement, les offres dont les prix sont les plus élevés sont servies en premier, celles de niveau inférieur le sont ensuite, jusqu'à hauteur du montant souhaité par l'AFT. C'est la voie d'émission privilégiée ;

- l a syndication est un engagement précis entre les banques, souscripteurs réunis dans un syndicat bancaire et l'émetteur, afin d'acquérir des titres à un prix défini avec l'émetteur. Cette technique est le plus souvent utilisée pour le lancement de titres innovants ou sur des segments de marché moins profonds, notamment sur la partie longue de la courbe des taux (au-delà de 15 ans). À titre d'exemple, l'émission d'une nouvelle OAT à 20 ans le 27 mai 2020 par syndication a suscité une demande d'un niveau inédit de 51 milliards d'euros, soit plus de sept fois le montant servi (sept milliards d'euros). Le taux de rendement observé (0,525 %) est le plus bas jamais constaté par l'AFT lors d'opérations de lancement par syndication à 20 ans. 400 investisseurs ont souscrits à l'opération, dont 50 % en provenance de la zone euro.

Source : rapport d'activité 2019 de l'Agence France Trésor et communiqué de presse de l'Agence France Trésor du 27 mai 2020

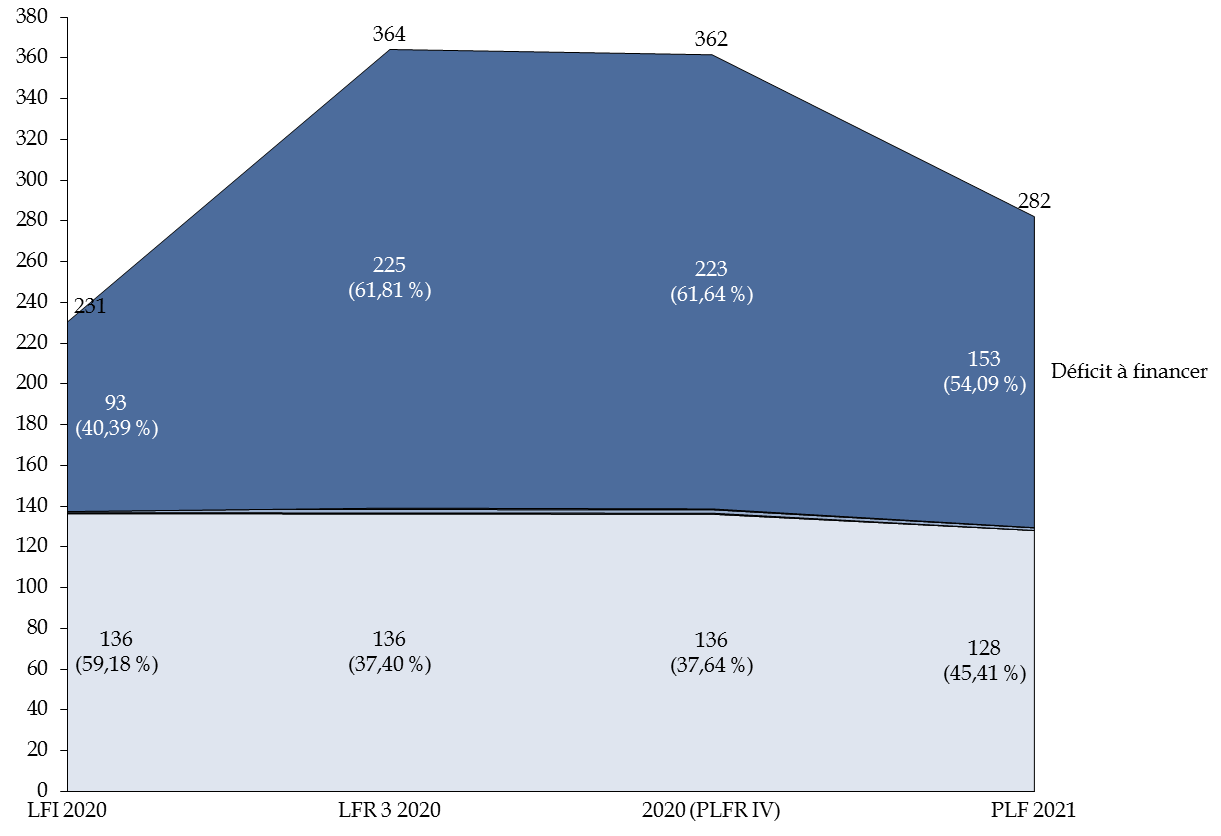

Du fait de la crise sanitaire et économique, le programme de financement de l'État a été profondément modifié en cours d'année , à mesure que les prévisions de déficit public s'aggravaient. Si les prévisions pour 2021 placent le besoin de financement de l'État à un niveau moindre que celui constaté pour 2020 (282,3 milliards d'euros contre 361,6 milliards d'euros ), le rapporteur spécial relève tout de même une déformation à la hausse par rapport à la LFI 2020 (230,5 milliards d'euros), contrairement à la trajectoire prévue par le Gouvernement. Il ajoute également qu'entre la prévision révisée qui lui a été transmise pour 2020 et le quatrième projet de loi de finances rectificative pour 2020, le besoin de financement de l'État s'est accru de 16,9 milliards d'euros, pour tenir compte du reconfinement et de la prolongation de certaines mesures d'urgence . Cette hausse très conséquente accrédite la note de prudence du rapporteur spécial, qui rappelle à plusieurs reprises que la mission est sensible à ces incertitudes.

Cette déformation s'explique exclusivement par

le déficit public, très dégradé

. Selon les

prévisions du Gouvernement, il devrait en effet atteindre

- 11,3 % du PIB en 2020 et - 6,7 % du PIB en 2021. Le

besoin de financement de l'État en 2020 devrait être

supérieur de 131,1 milliards d'euros à la prévision

inscrite en loi de finances initiale et atteindre un niveau

inédit de 361,6 milliards d'euros : la quasi-totalité

de cette dégradation correspond au déficit, qui se creuserait de

129,8 milliards d'euros supplémentaires par rapport à la LFI

2020. Comme l'illustre le graphique ci-dessous,

le poids du

déficit dans le besoin de financement de l'État demeurerait

important en 2021

(54 %) et bien supérieur à celui

constaté ces dernières années (36 % en 2016,

37 % en 2017, 39 % en 2018 et 43 % en 2019).

L'AFT

estime que le plan de relance pèse pour près de 30 milliards

d'euros dans le besoin de financement de l'État en

2021

(15 milliards d'euros en 2022)

13

(

*

)

.

Un effet plus mineur concerne la provision pour charge d'indexation du capital des titres indexés, attendue à 1,36 milliard d'euros en 2021, soit un niveau plus élevé que la prévision révisée pour 2020 (458 millions d'euros), du fait d'une hausse de l'effet inflation. Cette estimation s'appuie, comme chaque année, sur la prévision d'évolution d'indice des prix à la consommation hors tabac retenue dans le cadre du projet de loi de finances, soit 0,6 % en moyenne annuelle en France (pour les OATi) et 0,8 % en zone euro (pour les OAT€i).

Évolution du besoin de financement de l'État entre la loi de finances initiale pour 2020 et le projet de loi de finances pour 2021

(en milliards d'euros)

Source : commission des finances, d'après les réponses au questionnaire budgétaire et les documents budgétaires

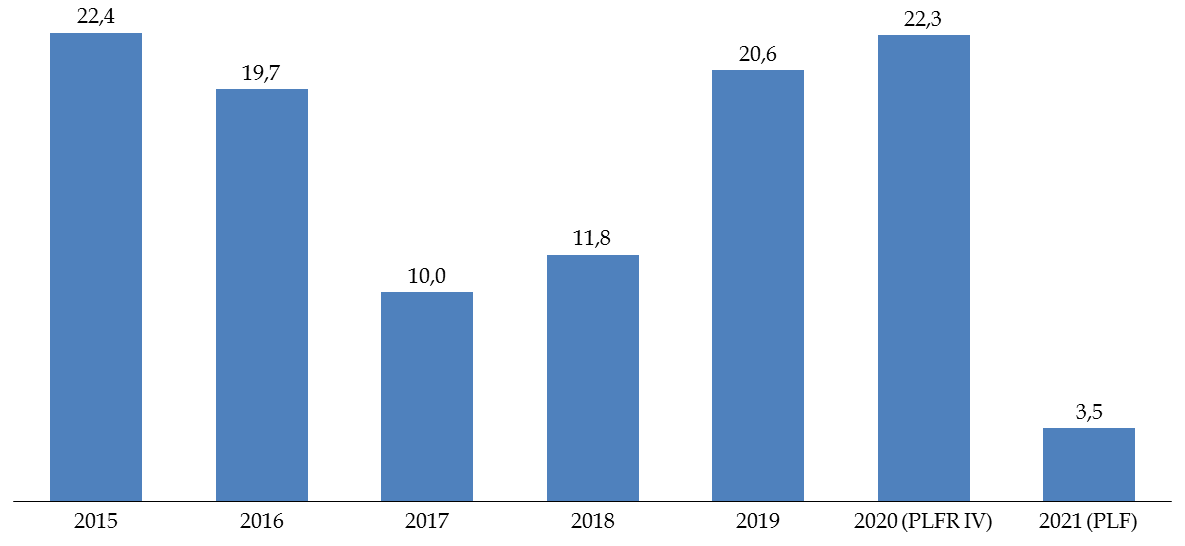

Quant à l'impact de la crise sanitaire sur les ressources de financement, il s'observe à trois titres :

- dans la diminution anticipée de la ressource « autres trésoreries » (- 83,05 % entre la prévision révisée pour 2020 dans le PLFR IV et le PLF 2021). Ces autres ressources correspondent aux primes à l'émission, dont le niveau pour 2021 est attendu à 3,5 milliards d'euros, contre 22,3 milliards d'euros en 2020 ;

- dans la

hausse du recours à l'endettement de

court-terme

, la variation de l'encours de titres à court terme

devant baisser de 65 % entre 2020 et 2021 mais présenter une hausse

considérable entre 2019 et

2021 (+ 413 %) ;

- dans un effet plus mineur avec l'absence, en 2020 et 2021, de contribution du fait de l'affectation de produits de cessions de participation au Fonds pour l'innovation de rupture, la France ayant repoussé ses grandes opérations de cession dans l'attente d'un contexte plus propice (deux milliards d'euros prévus en LFI 2020, avant le report).

Sur les primes à l'émission, le rapporteur spécial relève que cette diminution s'explique avant tout par deux années 2019 et 2020 exceptionnelles : attendues à 3,5 milliards, la prévision conventionnelle, les primes à l'émission se sont élevées à plus de 20 milliards d'euros .

L'émission de titres et le mécanisme des primes à l'émission

L'AFT émet deux fois par mois des obligations assimilables du Trésor (OAT), dont la maturité diffère et peut être fixée à une échéance de deux, cinq, dix, quinze ou encore cinquante ans. La technique de l'assimilation signifie concrètement qu'un titre est créé à partir d'une souche dont le coupon d'intérêt et la date de maturité sont déjà fixés. Cela permet de répondre à la demande des investisseurs au fur et à mesure qu'elle se manifeste.

L'assimilation n'est pas une technique propre à la France ; les principaux pays de l'OCDE y ont recours. Elle présente deux avantages :

- lisser dans le temps les conditions de financement de l'État, pour éviter de concentrer tout le programme de financement sur une période où les taux seraient plus élevés ;

- avoir un important volume d'encours pour chaque souche (entre 20 et 40 milliards d'euros), afin de favoriser la liquidité de la dette française et pouvoir répondre à la demande des investisseurs. La liquidité signifie que le prix du titre varie très peu lors des transactions, un phénomène favorisé par l'existence d'un marché de taille importante.

L'AFT peut également proposer d'anciens titres de

référence (titres dits

off the run

) afin de

réduire la pression à l'offre sur les titres de

référence ou pour répondre à la demande du

marché sur certains titres qui, tout en étant très

valorisés, ne sont plus

ré-abondés. La proportion de

ces anciens titres a évolué ces dernières années,

de 40,5 % en 2010 (un point haut) à 17 % en 2017 (un point bas). En

2019, elle serait d'environ 24 %.

Pour illustrer ce qu'est une prime à l'émission, le plus simple est de prendre un exemple fictif : un titre d'un volume 100 est réémis sur une OAT à dix ans lancée en n -1 et les taux ont baissé de 1 % à 0 %. Les caractéristiques de la souche ne peuvent toutefois pas bouger : l'investisseur acquiert donc une souche lui donnant un coupon de 1 % pendant les neuf années restantes (le coupon est versé dès l'année d'émission). Or, les taux d'intérêt ont baissé et le titre ne vaut plus 100 mais 100 + [écart de taux en pourcentage * volume] * nombre d'années , soit, dans cet exemple, 109. L'État recevra donc une prime à l'émission de 9, pour compenser cet écart de taux. Les primes à l'émission s'observent donc lorsque les taux baissent. Lorsqu'ils augmentent, l'État reçoit moins que le volume prévu, c'est une décote à l'émission. En trésorerie, il y a donc plusieurs flux : le principal, la prime à l'émission et le versement du coupon. En comptabilité maastrichtienne, la prime à l'émission est étalée dans le temps, sur la durée de vie résiduelle du titre (neuf ans dans l'exemple). Cela vient compenser le paiement des coupons.

Source : rapport d'activité de l'Agence France Trésor pour 2019 ; audition d'Anthony Requin, directeur de l'AFT, devant la commission des finances de l'Assemblée nationale le mercredi 15 janvier 2020

À noter toutefois que l'objectif de l'AFT n'est pas d'obtenir artificiellement des primes à l'émission en choisissant de créer des titres à partir de souches aux taux suffisamment hauts pour bénéficier de primes élevées . Cela serait contraire à son objectif premier, qui est de répondre à la demande des investisseurs et d'assurer la meilleure gestion possible de la dette française. L'enregistrement de primes à l'émission est en outre une conséquence mécanique de la baisse des taux d'intérêt , et notamment de leur passage en territoire négatif : un coupon ne pouvant être émis à taux négatif, la différence en faveur de l'État doit être couverte par une prime versée par l'investisseur. La génération de primes à l'émission est donc très sensible à la variation des taux : dès qu'ils remontent légèrement, le niveau des primes diminue.

L'année 2019 a été exceptionnelle à ce titre puisque les taux ont diminué d'environ 40 points de base. L'année 2020 semble indiquer une dynamique similaire, avec une baisse du taux moyen des émissions de moyen et de long terme d'au moins 20 points de base, ce qui a justifié la révision de cette ressource de financement pour 2020 à 22,3 milliards d'euros dans le quatrième projet de loi de finances rectificative. Pour 2021, le Gouvernement choisit de revenir à sa prévision conventionnelle, soit 3,5 milliards d'euros.

Évolution des primes à l'émission depuis 2015

(en milliards d'euros)

Source : commission des finances, d'après les documents budgétaires

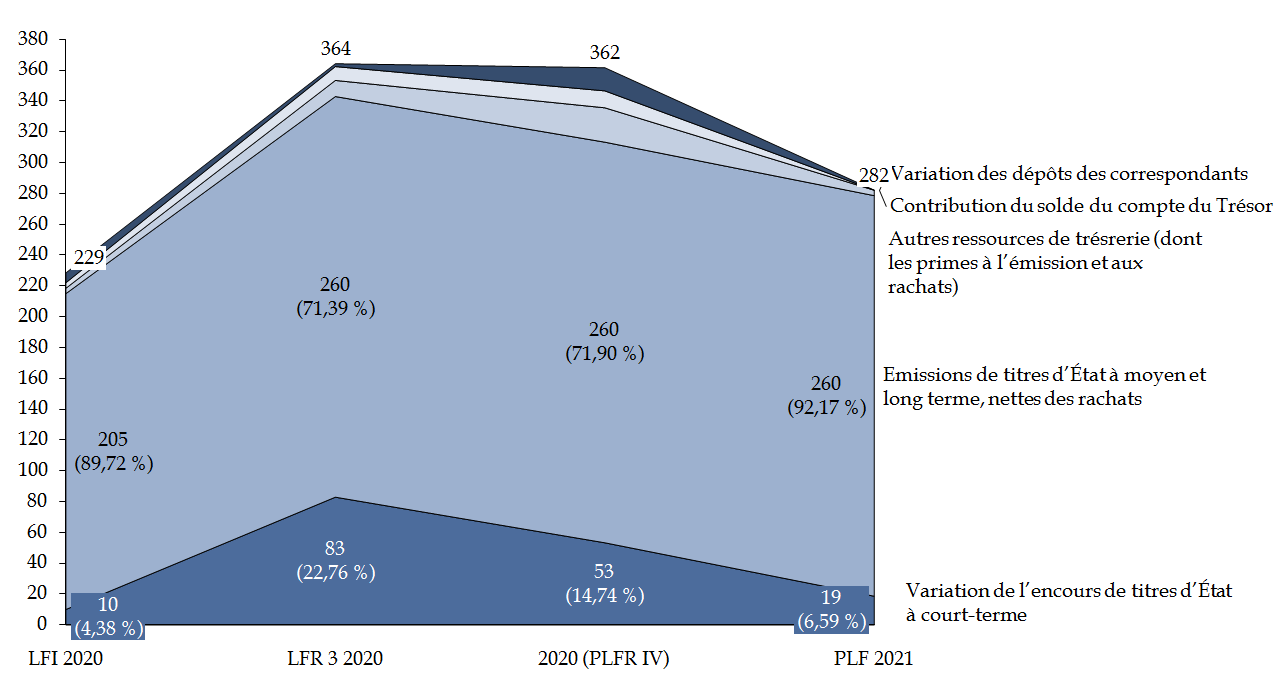

Le second effet de la crise sanitaire et économique sur les ressources de financement illustre quant à lui l'adaptation de l'AFT à la hausse inattendue du besoin de financement : le volume des titres de court-terme et leur part dans les ressources de financement ont fortement augmenté en 2020 et devraient rester en 2021 plus élevés que la moyenne observée ces dernières années.

Évolution des ressources de financement de l'État entre la loi de finances initiale pour 2020 et le projet de loi de finances pour 2021

(en milliards d'euros)

Source : commission des finances, d'après les réponses au questionnaire budgétaire et les documents budgétaires

Comme le montre le graphique ci-dessus, pour couvrir la hausse du besoin de financement de l'État, l'AFT a moins utilisé le levier des émissions à moyen et long terme que celui de la variation des titres à court-terme . Cela s'explique principalement par la volonté de donner aux investisseurs de la stabilité et de la visibilité sur le programme d'émissions, défini en début d'année. Anthony Requin, directeur de l'AFT, l'a rappelé au rapporteur spécial : en période de crise, le court-terme est la première variable d'ajustement pour lisser l'impact de la hausse du besoin de financement de l'État . La hausse de l'endettement de court-terme est en effet généralement réservé aux « surprises », tels qu'un déficit plus important que prévu ou une croissance économique plus faible qu'anticipée, deux éléments caractérisés en 2020 et en 2021.

La part des titres de court-terme dans l'encours de la dette était devenue très faible ces dernières années . Au mois de janvier 2020, devant la commission des finances de l'Assemblée nationale 14 ( * ) , Anthony Requin expliquait que diminuer la part de l'endettement à court-terme en période de bonne santé économique permettait de reconstituer une marge de sécurité, afin de mieux absorber les éventuels chocs. « L'AFT a reconstitué les marges de sécurité de nature à permettre à l'État de faire face, sur le plan du financement, à un choc macroéconomique d'ampleur, similaire à celui auquel la France a fait face en 2008 avec la Grande crise financière » 15 ( * ) .

Après la crise financière de 2008, l'AFT avait

en effet abondamment utilisé ce levier : les titres à court

terme représentaient alors 18,7 % de l'encours de la dette totale.

Cette part a été progressivement ramenée à

6 % (fin 2019)

mais elle pourrait remonter avec la crise

à 9,4 % en 2020

16

(

*

)

, avant de revenir à un niveau plus

sécurisant (7 %) en 2021

, du fait de la hausse de la part

des émissions de moyen et long terme pour couvrir le besoin de

financement de l'État. Le programme d'émission de l'État

pour 2021 n'étant pas encore défini, la part du moyen et du long

terme peut être relevée sans risque de déstabiliser les

investisseurs.

Pour pallier la hausse du besoin de financement de l'État entre la prévision révisée pour 2020 et la quatrième loi de finances rectificative, le Gouvernement s'est largement appuyé sur la variation des titres de court-terme (+ 10,5 milliards d'euros), sans modifier les émissions à moyen et long terme, pour les raisons évoquées précédemment.

Ainsi,

si la situation économique demeure

précaire en 2021, le tableau des ressources de financement de

l'État pourrait lui commencer à se normaliser

. Il

maintient un même niveau d'émissions de moyen et de long terme que

celui prévu pour 2020 après révision (260 milliards

d'euros). Le contexte de taux extrêmement favorable permet en effet

à la France de recourir davantage aux émissions de moyen et de

long terme pour financer son soutien à l'économie que cela

n'avait été le cas en 2008. 69,2 % du besoin de financement

non anticipé avait été couvert par l'émission de

BTF en

2008-2009, contre 37,4 % en 2020

17

(

*

)

. Il existe donc une marge de

manoeuvre, même si la situation devait venir à s'aggraver encore

plus fortement l'année prochaine.

Les émissions nettes de moyen et long terme

représenteraient

12 % du PIB en 2020 et 11 % en

2021

. Ces niveaux s'écartent significativement de la moyenne

constatée ces dix dernières années, où cette part

dans le PIB oscillait entre 8,9 % et 8,2 %. Le besoin de financement

inédit de l'État en 2020 et 2021 du fait de la crise sanitaire et

du plan de relance se traduit par un volume d'émissions lui aussi

inédit, que ce soit en absolu ou en relatif.

Pour autant, ces ajustements significatifs ne se traduisent pas par une remontée fulgurante de la charge de la dette .

3. Un apparent paradoxe en 2021 : une stabilisation de la charge de la dette dans un contexte de dégradation des finances publiques inédit depuis la Seconde guerre mondiale

a) Les facteurs d'évolution de la charge de la dette expliquent sa relative stabilité en 2021

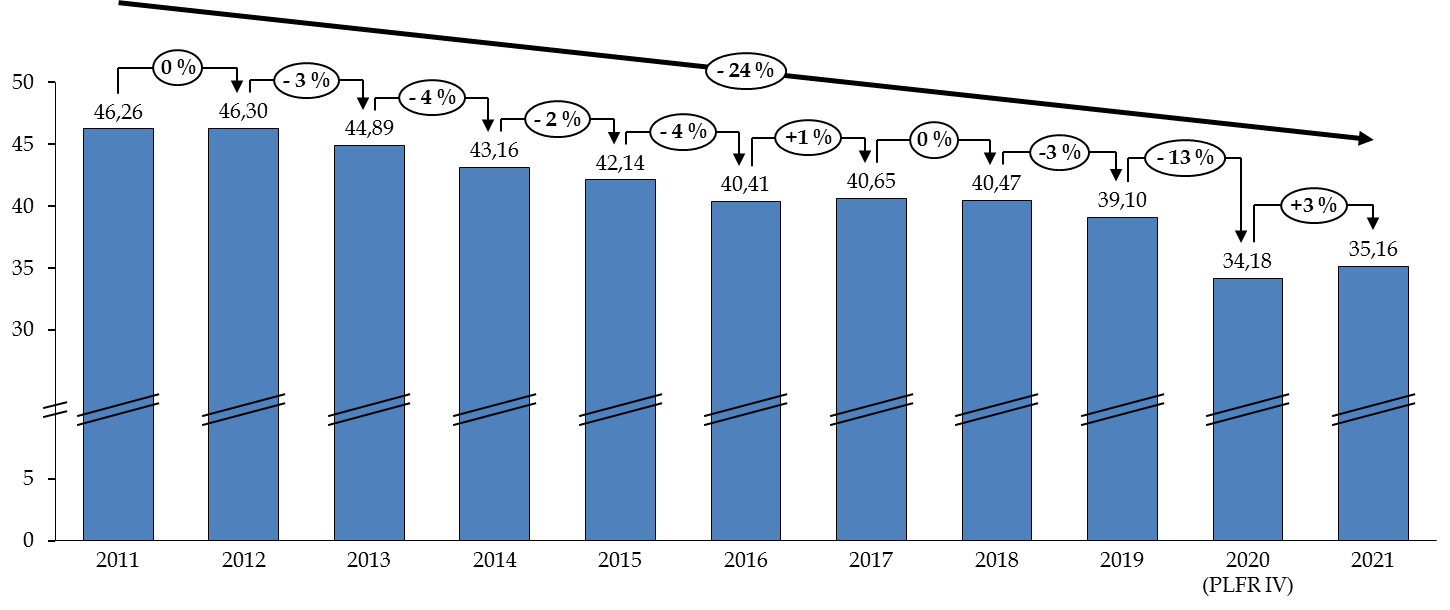

La charge de la dette 18 ( * ) représenterait 7,2 % des dépenses totales de l'État , estimées à 488,4 milliards d'euros en 2021 19 ( * ) . Du fait de la hausse des dépenses et de la maîtrise de la charge de la dette, cette part diminue par rapport à la loi de finances initiale pour 2020 (8,6 %), mais demeure constante en tenant compte des révisions apportées par les lois de finances rectificatives pour 2020 , qui ont prévu une diminution de la charge de la dette et une hausse des dépenses totales de l'État. Si cette part demeure considérable, la valeur nominale de la charge de la dette connait pourtant une nette diminution depuis 2011 et la légère hausse constatée en 2021 s'explique avant tout par le contexte très particulier de l'année 2020, marqué par la chute de l'inflation et l'économie significative qu'elle a permise sur la charge de la dette (cf. supra ).

Évolution de la charge de la dette depuis 2011

(en milliards d'euros)

Source : commission des finances, d'après les documents budgétaires

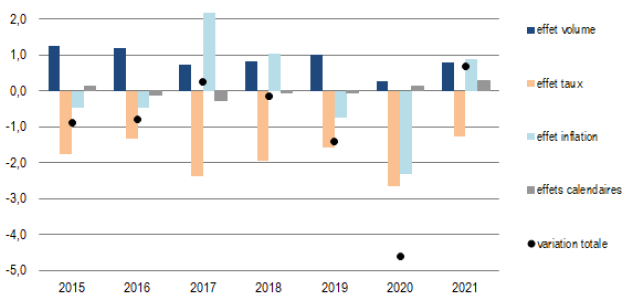

L'évolution de la charge de la dette dépend de plusieurs facteurs : le contexte de taux, le volume de titre émis, le besoin de financement de l'État, l'inflation et les effets calendaires, c'est-à-dire le moment de l'année lors duquel l'État procède aux opérations de financement 20 ( * ) .

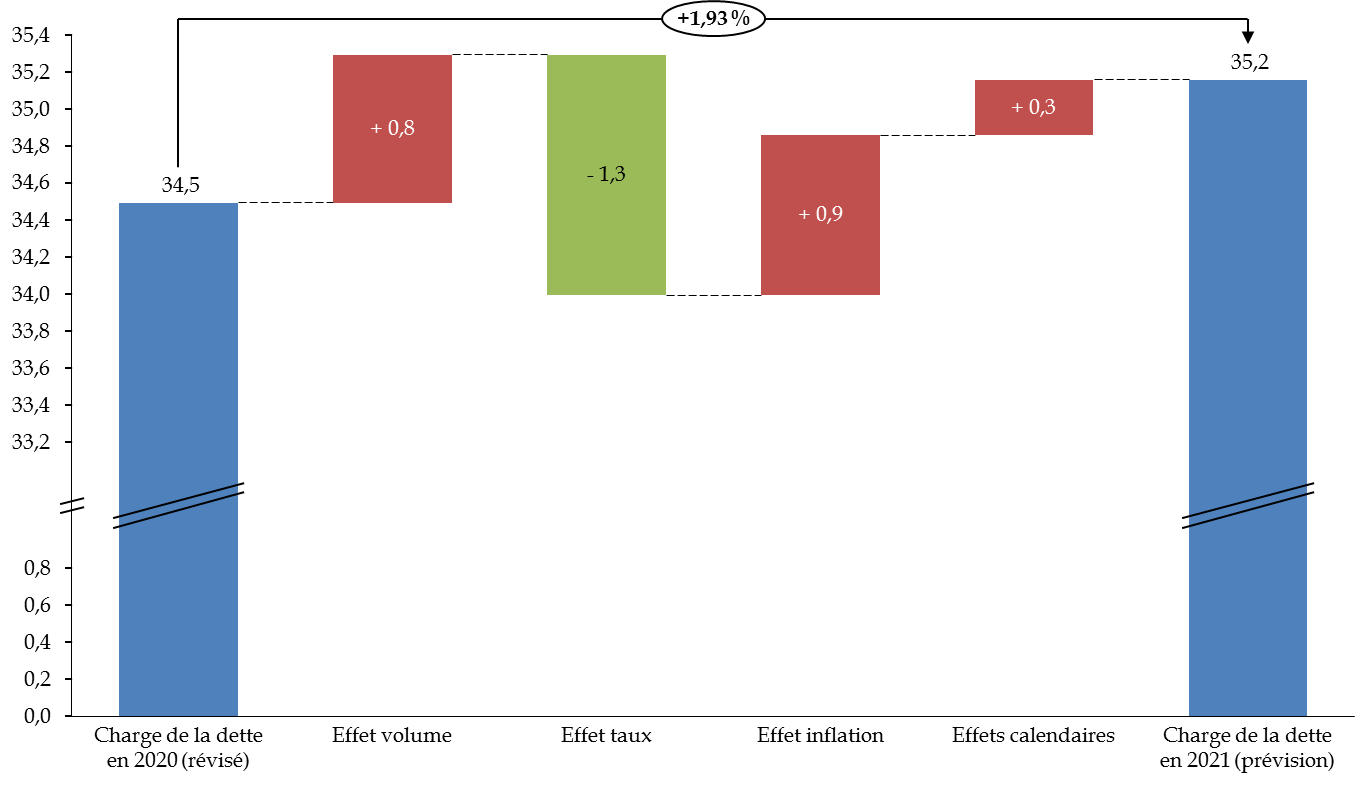

Ces facteurs ont des effets contraires sur la charge de la dette. Ainsi, en 2021 , et contrairement aux années 2019 et 2020, l'augmentation de l'encours de la dette négociable (effet volume) et l'effet inflation, qui concourent à une hausse de la charge, ne devraient pas être totalement compensés par l'effet taux , toujours très favorable en absolu.

Facteurs d'évolution de la charge de la dette entre 2020 et 2021

(en milliards d'euros)

Source : commission des finances, d'après les documents budgétaires

b) Un contexte de taux toujours très favorable, qui aide le Gouvernement à afficher une maîtrise de la charge de la dette sans avoir (encore) à consentir d'efforts sur le volume de la dette

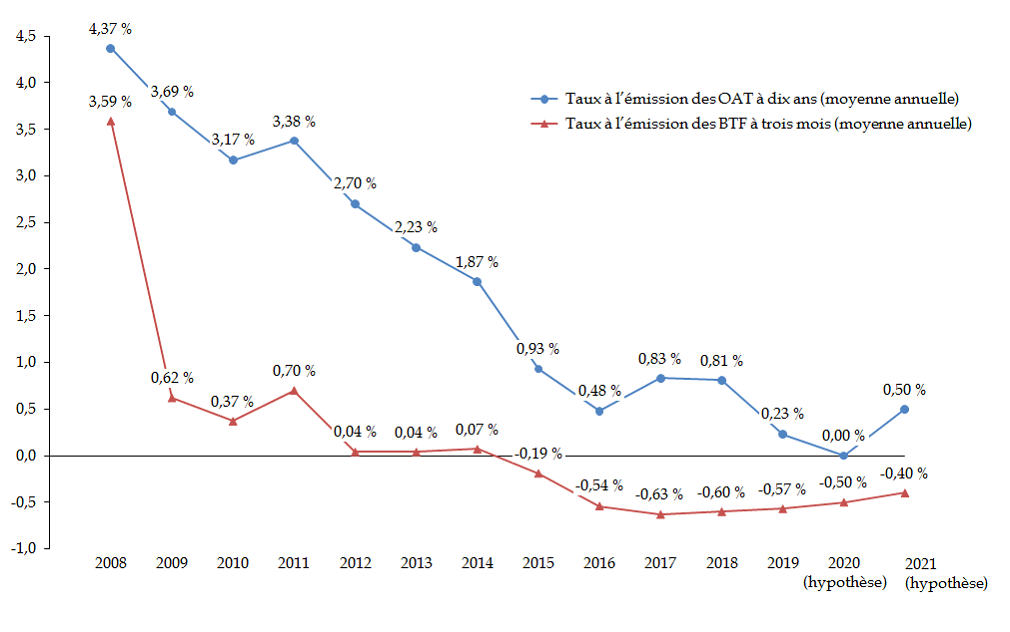

En 2019, le taux moyen des émissions de court terme était de - 0,58 % . Au 31 juillet 2020, ce taux moyen était de - 0,53 % soit un niveau inférieur à la prévision inscrite en LFI 2020 (- 0,5 %). Sur les émissions de moyen et de long terme, les taux connaissent une nouvelle baisse sur la première partie de l'année : de 0,11 % en 2019 (taux moyen annuel) à - 0,11 % en 2020 (sur les trois premiers trimestres). Actuellement, le taux moyen de l'OAT de référence à 10 ans est de - 0,08 % soit bien en-deçà de la prévision inscrite en LFI 2020 en moyenne annuelle (0,5 % en LFI 2020, révisée à 0 %). La France émet actuellement à taux négatif sur des maturités allant jusqu'à 15 ans .

Le rapporteur spécial relève que l'action de la BCE pour répondre à la crise sanitaire et économique et normaliser les conditions de financement des États membres de la zone euro a été unanimement saluée . Elle a assoupli ses programmes d'endettement sur les marchés du crédit et a ouvert un programme d'urgence d'achat de titres, pour un montant initial de 750 milliards d'euros, ensuite porté à 1 350 milliards d'euros.

C'est aussi grâce à cette action que M. Requin pouvait confier en juin 2020 devant la commission des affaires sociales du Sénat n'avoir « pas d'inquiétude sur le placement des dettes à venir » 21 ( * ) . Selon les représentants de Standard & Poor's, l'effet stabilisant des programmes de quantitative easing sur le coût des dettes publiques agit de deux façons : (1) en réduisant le coût de financement, l'Eurosystème étant en quête de titres et devenant un gros investisseur et (2) en redistribuant les profits réalisés sur les coupons, au bénéfice des Gouvernements.

Les mesures prises par la Banque centrale

européenne (BCE) face à

la crise sanitaire et

économique

Les mesures adoptées par la BCE visaient à éviter un choc de taux pour les économies de la zone euro, alors que leurs finances publiques et leur économie étaient de plus en plus fragilisées. Parmi ces mesures, on peut relever :

- le programme d'achat d'urgence pandémique (PEPP), à hauteur de 750 milliards d'euros. Ce programme s'ajoute à la politique d'assouplissement monétaire menée par la Banque centrale européenne depuis 2015 et bénéficie par ailleurs de conditions d'exécution plus souples, la BCE n'étant pas par exemple limitée par un plafond de rachat mensuel. Elle peut également s'éloigner temporairement de la clé de capital, qui détermine la part des achats consacrés à chaque pays de la zone euro. Le 04 juin 2020, la BCE a renforcé le PEPP de 600 milliards d'euros, soit au total 1 350 milliards d'euros, et elle l'a prolongé au moins jusqu'à la fin du mois de juin 2021. Le renforcement des achats de l'Eurosystème pourrait en théorie couvrir la quasi-totalité (94 %) de la hausse des émissions d'obligations souveraines françaises du fait de la crise sanitaire et économique ;

- l' assouplissement des conditions de refinancement des banques , la BCE acceptant en garantie des actifs qui ne l'étaient pas jusqu'ici et en abaissant les décotes pratiquées sur la valeur des actifs apportés en garantie. La BCE a également abaissé les taux de refinancement pour les banques.

Il faut cependant relever que, déjà, à l'issue de l'exercice 2019, les obligations souveraines françaises achetées par l'Eurosystème dans le cadre du public sector purchase program (PSPP - lancé en 2015) s'élevaient à 425 milliards d'euros , soit 17,9 % de la dette française.

Évolution des taux d'intérêt depuis 2008

Source : commission des finances, d'après le projet annuel de performance de la mission « Engagements financiers de l'État » annexé au projet de loi de finances pour 2021.

Le rapporteur spécial constate que les hypothèses de taux pour les années 2020 et 2021 sont résolument prudentes (0,5 % en moyenne annuelle pour 2021 et 0,7 % à la fin de l'année pour les OAT à 10 ans), notamment par rapport à la tendance observée au premier semestre 2020. Cela doit-il conduire à estimer que le Gouvernement tend à sur-budgétiser le programme 117 ? Le rapporteur spécial appelle à faire preuve de prudence : la crise violente et brutale que la France et la zone euro ont connue et connaissent encore, et dont les effets perdureront au-delà de l'année 2020, montre que nous ne sommes pas à l'abri d'événements inattendus et perturbateurs . La donnée « inflation » est par ailleurs une véritable inconnue, et potentiellement un facteur de risque très élevé.

Pour l'instant, l'action de la Banque centrale européenne a suffi à pallier le choc, mais n'oublions pas qu'il y a eu une alerte sur nos taux au mois de mars 2020 . Entre le 9 et le 18 mars 2020, alors même que la France n'était pas encore frappée de plein fouet par la crise, son coût de financement à 10 ans avait augmenté de 76 points de base , contre 57 pour l'Allemagne, 96 pour l'Espagne ou encore 101 pour l'Italie. Entre les mois de mars 2020 et mai 2020, l'écart de taux avec l'Allemagne s'était accru de 50 points de base , pour atteindre 80 points de base, avant de retrouver à compter du mois de juin sa valeur moyenne sur la décennie passée, soit 30 points de base, encore une fois grâce aux programmes de la BCE.

L'alerte de liquidité au mois de mars 2020

La conjonction des problématiques de liquidité en fin de trimestre, d'un choc de volatilité sur les marchés et de bouleversements opérationnels avait conduit à une chute brutale de la profondeur du carnet d'ordres d'environ 90 %. En effet, pour retrouver de la liquidité, les opérateurs économiques avaient vendu leurs titres les plus liquides, soit en priorité les titres français, allemands ou américains. Toutefois, au même moment, compte tenu des exigences en matière de solvabilité en fin d'année, les spécialistes en valeur du Trésor ont rencontré des difficultés pour absorber et redistribuer ces liquidités. Conséquence, il y a eu une certaine volatilité sur les obligations, jusqu'aux annonces des banques centrales. Dans le même temps, les opérateurs ont été perturbés par la mise en place des mesures de confinement et par la nécessité de présenter en fin de trimestre des bilans moins exposés au risque. Ce choc fut heureusement très temporaire et le résultat d'une combinaison exceptionnelle de plusieurs facteurs de risque.

Source : audition de l'AFT par le rapporteur spécial

L'exercice de prévision a lieu à la fin du mois d'août, il est donc compliqué pour l'AFT de définir des hypothèses de taux, d'autant plus dans la période actuelle, avec de profondes incertitudes sur la chute du PIB, sur l'évolution de la crise sanitaire et sur l'ampleur du rebond économique ces prochaines années. Deux agences de notation ont d'ailleurs considéré que la perspective de la France était négative .

Les hypothèses sont donc plus prudentes que le Consensus Forecasts (0 % à l'horizon de septembre 2021 et 0,7 % plutôt en septembre 2023 pour les OAT à 10 ans), mais elles conduisent aussi la France à afficher un niveau de crédits sur le programme suffisant pour lui permettre de couvrir ses engagements . Les estimations actuelles reposent à la fois sur un fort pessimisme en matière économique et sur l'anticipation de mesures monétaires accommodantes prolongées. Ces attentes sont potentiellement très sensibles à des signaux inverses, tel qu'un événement favorable à l'activité économique ou une réaction de la BCE en deçà des attentes du marché. De telles actions pourraient conduire à une remontée des taux d'intérêt.

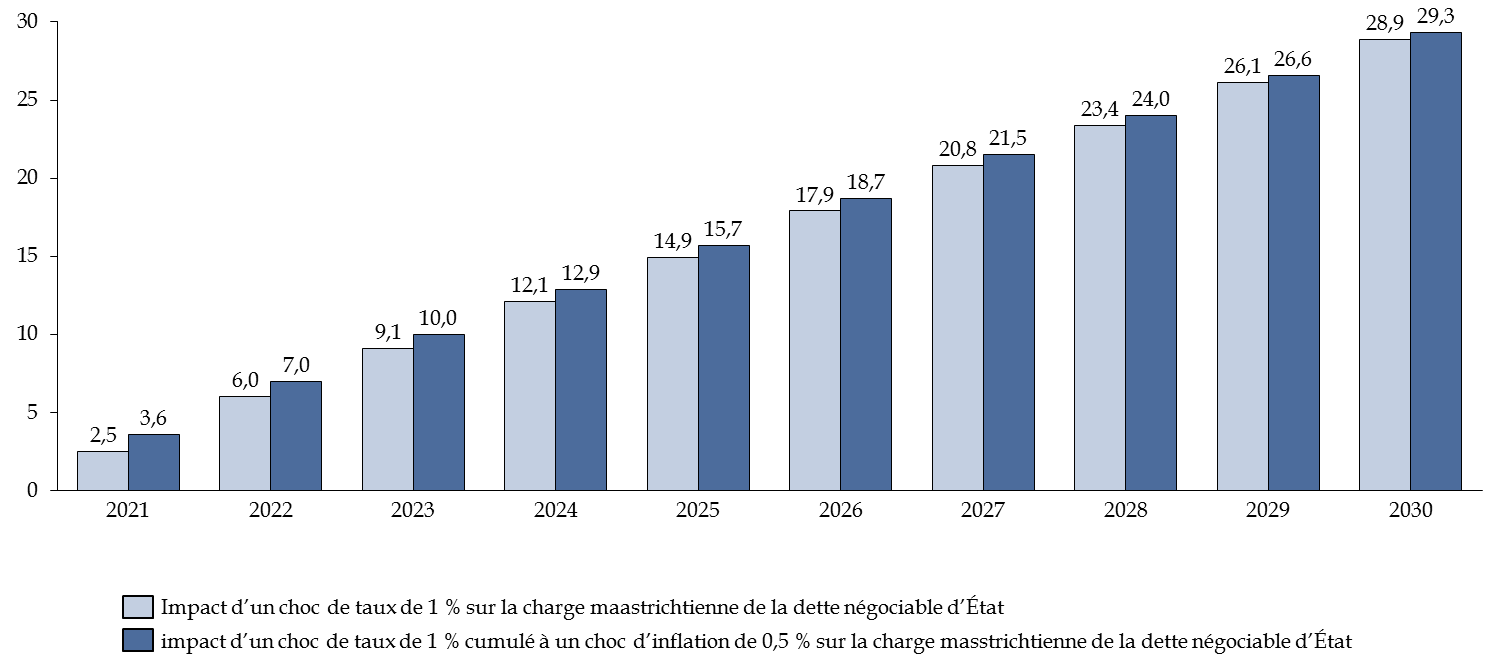

c) S'il demeure donc limité, le risque de taux se traduirait par un quasi-doublement de la charge de la dette à 10 ans

Du fait de sa trajectoire d'endettement, fortement dégradée, la France reste très exposée à une remontée des taux . Comme l'indique le graphique ci-dessous, le surcoût de la charge de la dette serait progressif, au fur et à mesure que la France amortirait ses titres arrivés à échéance.

Impact d'un choc de taux et d'un choc de taux

cumulé à un choc d'inflation

sur le supplément de la

charge de la dette ces dix prochaines années

(en milliards d'euros)

Source : commission des finances du Sénat, d'après les documents budgétaires

Le rapporteur spécial observe que, d'année en année, le supplément de charge de la dette qui serait dû chaque année du fait de l'impact d'un choc de taux et/ou d'un choc d'inflation augmente. Par exemple, l'an passé, un choc de taux se traduisait par un supplément de charge de la dette de deux milliards d'euros en n +1 (contre 2,5 milliards d'euros ici) et de 21,2 milliards d'euros en n +10 (contre 28,9 milliards d'euros ici). Ce rehaussement s'explique par l'augmentation continue de l'endettement français, susceptible en retour de renforcer le risque d'une remontée des taux.

L'action de la BCE protège pour l'instant les États de la zone euro d'un tel scénario, mais protection ne veut pas dire immunisation , d'autant plus si la France ne fait aucun effort sur sa trajectoire d'endettement. Ce constat a conduit le rapporteur spécial à s'intéresser plus particulièrement, dans le cadre de ce rapport budgétaire, aux caractéristiques de la dette. Pour en apprécier la trajectoire et la soutenabilité, encore faut-il en effet savoir de quoi on parle.

4. La trajectoire de la dette française : pas d'alarme à court-terme, un devoir de vigilance à long-terme

a) Les caractéristiques de la dette française

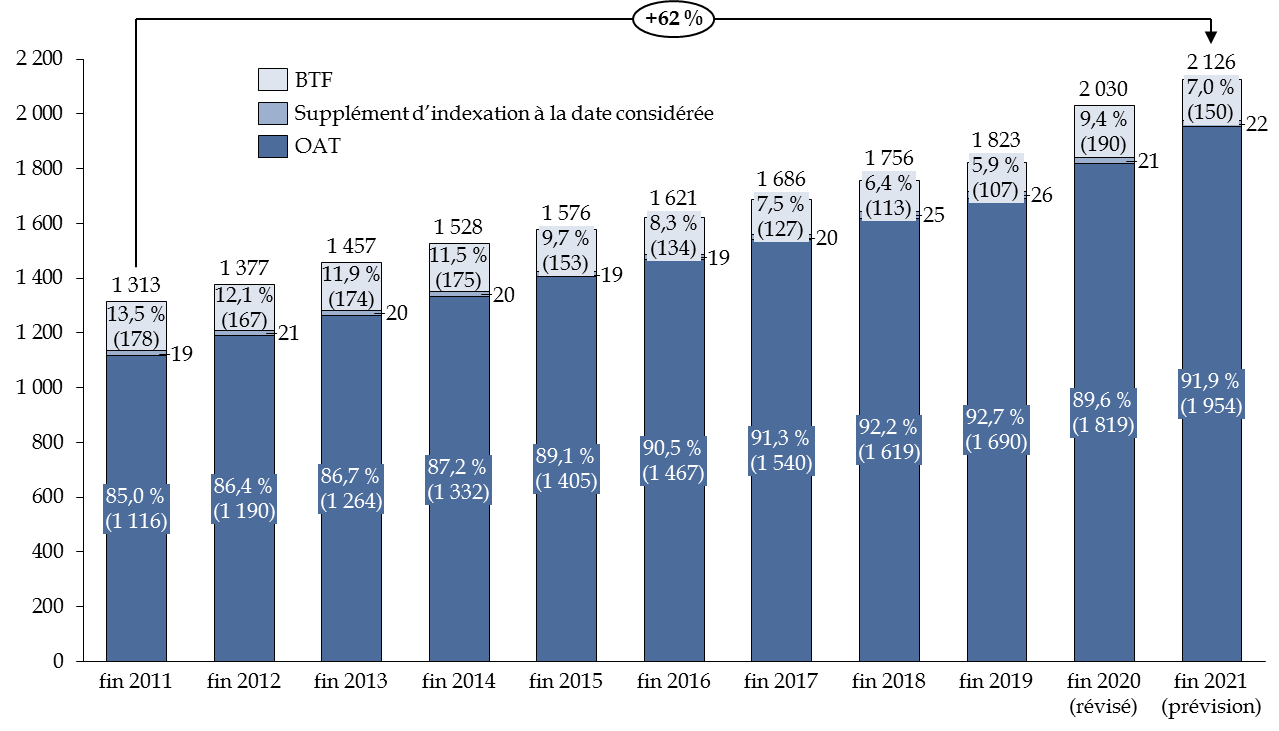

(1) L'encours de dette connait une hausse constante, qui s'accélère avec la crise sanitaire et le plan de relance

Si l'encours de la dette négociable de l'État est en augmentation continue, on constate une accélération en 2020 et en 2021, du fait de la crise sanitaire et économique, mais aussi du plan de relance. Comme le rapporteur spécial le relevait précédemment, la structure de l'encours de la dette est marquée par une hausse de la part des titres de court-terme (cf. supra ).

Évolution de l'encours de dette négociable depuis 2011

(en milliards d'euros et en %)

Source : commission des finances, d'après les documents budgétaires

D'après les projections du Gouvernement, avant le PLFR IV, la dette devrait atteindre, à la fin de l'année 2020, 117,5 % du PIB (2 612 milliards d'euros - révisé à 119,8 % du PIB en quatrième loi de finances rectificative). Elle connaîtrait ensuite une légère décrue pour atteindre 116,2 % du PIB à la fin de l'année 2021 (117,5 % dans la prévision révisée). La diminution de ce ratio ne sera toutefois pas imputable à une baisse de la dette en elle-même, qui s'élèverait à environ 2 798 milliards d'euros, mais à la hausse du PIB. Cet effet sur le dénominateur ne jouant plus à partir de 2022, le ratio de dette/PIB s'accroîtrait en 2022, 2023 et 2024, avant éventuellement de légèrement refluer à 117,4 % du PIB en 2025. Le rapporteur spécial en tire la conclusion suivante : nous devons nous préparer à vivre avec un ratio d'endettement très élevé sur une période longue , d'où l'importance de bien la comprendre et de pouvoir en apprécier la soutenabilité.

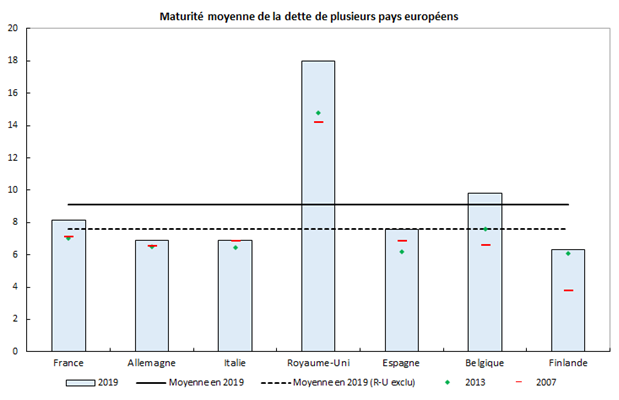

(2) La maturité moyenne de la dette française tend à augmenter, en réponse à la demande des investisseurs

La maturité moyenne de la dette française atteignait 8,2 années à la fin de l'année 2019, soit 0,3 année de plus qu'à la fin de l'année 2018 . Au 31 août 2020, elle était de huit ans et six jours. Cet allongement quasi-ininterrompu de la maturité de la dette française s'explique par :

- un facteur structurel avec l'accès, grâce à l'unification du marché européen des capitaux, à la demande des fonds de pension européens, plus demandeurs de titres à maturité longue ;

- un facteur conjoncturel avec la la baisse des taux d'intérêt, qui emporte avec elle deux conséquences : d'une part les investisseurs sont prêts à se tourner vers des maturités plus longues pour obtenir un rendement supérieur et, d'autre part, le volume des encours de titres de court terme diminue du fait de l'entrée en trésorerie de primes à l'émission (cf. supra ).

Dans ce contexte, et au regard des taux extrêmement bas aujourd'hui offerts à la France pour emprunter, le rapporteur spécial s'est interrogé sur l'opportunité d'allonger ou non la maturité de notre dette . Or, comme lui a répondu Anthony Requin, directeur de l'AFT, la maturité de la dette française répond aussi à une demande des investisseurs.

Par exemple, alors qu'en 2019 la maturité moyenne des émissions de moyen et de long terme réalisées en cours d'année atteignait 11,1 ans, elle n'était plus que de 8,2 ans au premier semestre 2020, et pour une raison très simple : avec la crise sanitaire et économique, les investisseurs se sont reportés sur des maturités plus courtes , et l'AFT a adapté son programme en conséquence. Après les annonces de la BCE et la normalisation des conditions de marché (cf. supra ), l'AFT a de nouveau émis en moyenne à plus long terme (11 ans). Il nous faut conserver cette flexibilité.

Comment sont fixés les volumes et les prix des adjudications ?

Une semaine avant chaque adjudication, les spécialistes en valeur du Trésor (SVT) transmettent à l'AFT les informations dont ils disposent sur le positionnement du marché, c'est-à-dire sur ce que les investisseurs privilégient en matière de titres 22 ( * ) (rentabilité, maturité). En effet, lorsqu'un investisseur souhaite acheter un titre à un SVT, celui-ci ne dispose pas toujours du titre demandé. Il peut néanmoins le vendre « par avance » à l'investisseur, couvrir le risque de taux sur le marché des dérivés et puis racheter de ces titres lors de la prochaine adjudication (toutes les deux semaines pour les OAT, sauf en décembre, avec une seule séance).

Forte de ces informations et de ses propres indicateurs, l'AFT choisit alors les titres qu'elle va proposer lors de la prochaine adjudication, avec des maturités différentes (trois ou quatre références en général), avec une fourchette d'émission globale (mais pas de répartition par titre, l'AFT voulant conserver de la flexibilité sur ce point selon la demande des investisseurs lors de l'adjudication). Son objectif est en effet d'assurer le financement de l'État dans les meilleures conditions possibles, c'est-à-dire les plus sûres et les moins onéreuses. Il faut donc qu'elle réponde à une demande, en maîtrisant les coûts.

Le jour de l'adjudication, les SVT placent leurs ordres, ce qui permet à l'AFT de voir où la demande se concentre. Surtout, les SVT proposent un prix pour ces titres. L'AFT va alors servir en premier ceux qui proposent les taux les plus avantageux et va opérer une répartition entre chaque référence en fonction de la demande et du coût. Ce système est, dans ses grands principes, inchangé depuis la création de l'Agence et a fait preuve de sa résilience, y compris en période de crise.

Les SVT jouent donc un rôle important, ce sont les partenaires privilégiés de l'AFT. Au nombre du 15 23 ( * ) , ils représentent la diversité des établissements actifs sur le marché des emprunts d'État français (banques de réseaux et établissements spécialisés, institutions d'origine française ou étrangère). Sur les 15 SVT, quatre établissements sont français, deux allemands, trois britanniques, cinq nord-américains et un japonais. Les SVT sont sélectionnés pour une durée de trois ans et doivent s'engager à respecter des principes et des pratiques de bonne gestion consignés dans une charte. Ils seront renouvelés à l'automne 2021.

Source : audition de l'AFT par le rapporteur spécial, rapport d'activité de l'AFT pour l'année 2019

La liquidité de la dette française et la capacité de l'AFT à s'adapter aux demandes des investisseurs sont deux caractéristiques extrêmement appréciées de la dette française . Elles lui permettent de bénéficier de conditions de financement favorables. Selon le rapporteur spécial, il serait dommageable de nuire aux atouts de la dette française pour parier sur les taux, en particulier dans le contexte très incertain que connaissent actuellement la France et la zone euro dans son ensemble. La France ne ferait que se mettre en danger si elle choisissait d'émettre majoritairement à cinquante ans pour allonger la maturité de sa dette alors que la demande est objectivement plus faible pour cette maturité . Une demande plus faible signifie également une liquidité plus faible, alors même que c'est un atout pour le marché. La France risquerait donc de payer plus cher cet allongement de la maturité, au détriment du contribuable et de la charge de la dette.

La maturité de la dette publique française est par ailleurs proche de celle de nos partenaires européens, à l'exception du Royaume-Uni 24 ( * ) .

Évolution de la maturité moyenne de la

dette négociable de plusieurs

pays européens entre 2007 et

2018

(en années)

Source : réponse au questionnaire budgétaire, d'après les données de l'OCDE, à partir des contributions de chaque agence de la dette

Il est donc heureux que le rôle de l'AFT ne soit pas d'essayer de gagner contre le marché ou de prendre des paris sur l'évolution de la courbe de taux , d'autant plus dans contexte actuel. Imaginons enfin que la France ait exécuté l'intégralité de son programme d'émissions à un instant précis de l'année pour bénéficier des taux bas mais que ces derniers continuent de baisser ; elle aurait fait payer plus cher au contribuable le financement de la dette publique, à rebours de ses objectifs.

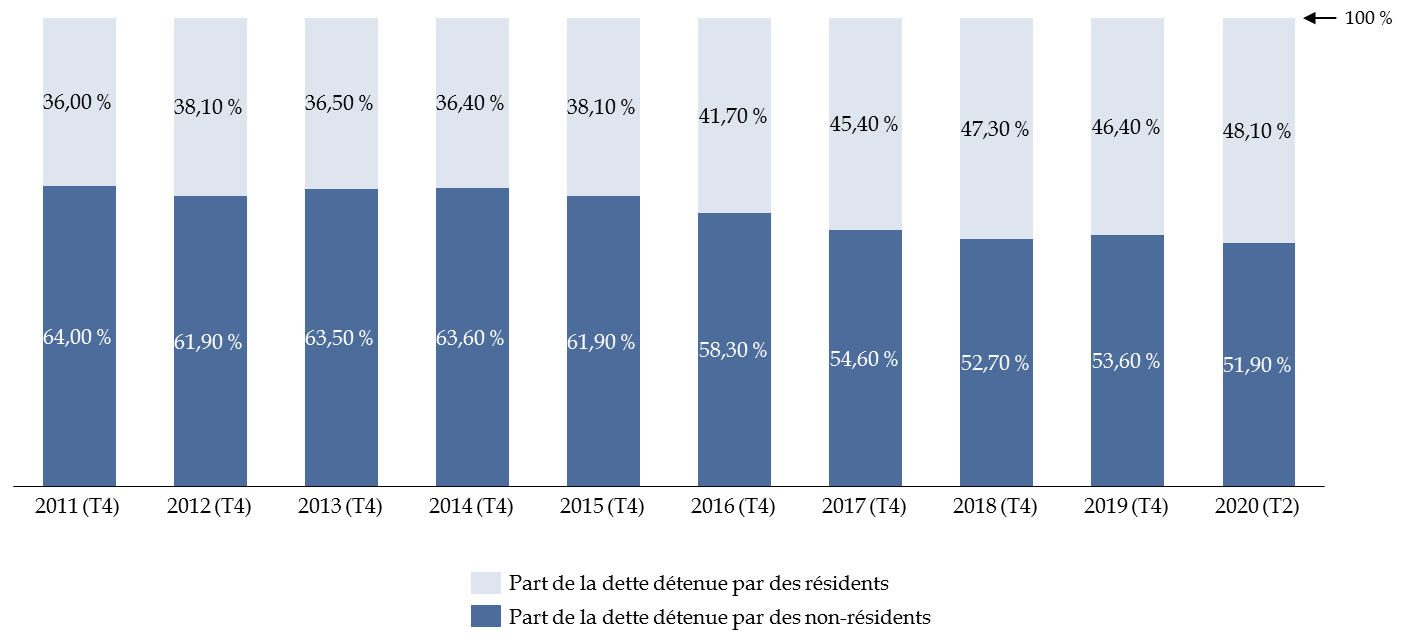

(3) La détention de la dette est une source d'incompréhension, certains observateurs accordant une importance disproportionnée à la nationalité des détenteurs

La détention de la dette française est fréquemment au coeur des débats sur l'endettement public.

Évolution de la détention de la dette

publique française négociable

ces 10 dernières

années

(en %)

Source : commission des finances, d'après les données de la Banque de France

La hausse de la part des résidents ne doit pas être lue comme une quelconque fuite des investisseurs étrangers, mais comme un effet mécanique des programmes de rachat mis en place par la Banque centrale européenne . Ces programmes sont à près de 90 % exécutés par la Banque de France, par définition un détenteur résident. Selon une enquête du Fonds monétaire international (juin 2020), dont les résultats doivent être traités avec précaution 25 ( * ) , plus de la moitié des investisseurs non-résidents étaient européens, 13 % asiatiques, 8 % américains.

Outre cette distinction, le rapporteur spécial souligne également que les BTF sont davantage détenus par les non-résidents (87,4 % au premier trimestre 2020). Les BTF ne peuvent en effet pas être rachetés dans le cadre du programme mis en place par la BCE mais ils sont prisés des banques centrales étrangères, qui les utilisent pour gérer leurs réserves de change, et des établissements bancaires, qui y ont recours pour la gestion de leurs coussins de liquidité.

Il est souvent demandé de disposer d'informations plus précises sur les détenteurs de la dette, que ce soit en termes de répartition géographique ou de nature des investisseurs. Toutefois, cela se heurte à deux obstacles majeurs : d'une part, la sensibilité des investisseurs à la transmission de ce type d'informations, en vertu de la confidentialité des transactions et, d'autre part, une impossibilité matérielle à assurer un suivi quotidien des échanges de titres.

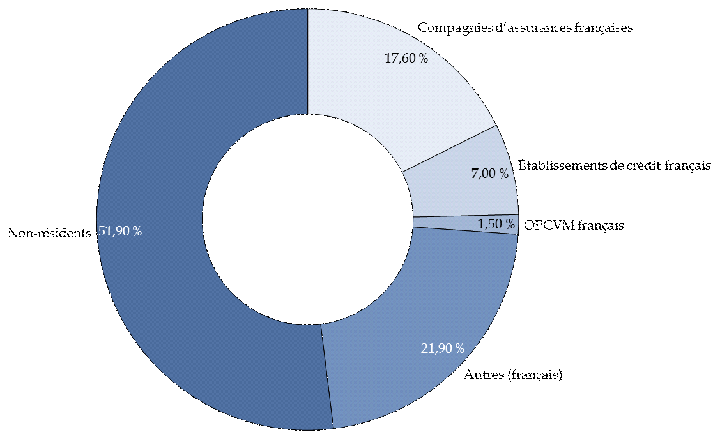

Par ailleurs, ainsi que l'a expliqué le directeur de l'AFT au rapporteur spécial, c'est moins l'origine géographique des investisseurs qui importe que leur nature et leur diversification : il ne faut pas que ce soient tous des investisseurs institutionnels réfléchissant exclusivement à long-terme ou bien au contraire tous des fonds spéculatifs qui revendent très vite leurs titres au risque de provoquer des remous sur le marché. Pour répondre aux besoins de l'ensemble des investisseurs et pour assurer la liquidité de la dette française, il faut des investisseurs intéressés par tout type de maturité, partout . Avoir des investisseurs disponibles pour acheter et vendre, c'est bien l'un des atouts de la dette française.

Nature des détenteurs de la dette publique

française négociable

au second trimestre 2020

(en %)

NB. La part « autres (français) » correspond en quasi-totalité à l'Eurosystème.

Source : commission des finances, d'après les

données de la Banque de France et de l'Agence

France

Trésor

D'après les informations transmises au rapporteur spécial, près de 50 % de la dette serait détenu par des banques centrales , ce qui est une bonne nouvelle pour la France puisque ces acteurs sont largement insensibles aux taux et privilégient davantage la qualité du crédit et la liquidité. La France répond à ces deux objectifs et vendre à ce type d'acteurs ne présente pas de risque.

Enfin, la détention de titres français ne peut pas et ne doit pas être assimilée à un actionnariat : elle ne donne lieu à aucun pouvoir de décision sur la gestion de la dette française, à aucun droit pour le détenteur, si ce n'est celui d'être remboursé.

(4) L'émission d'une OAT verte

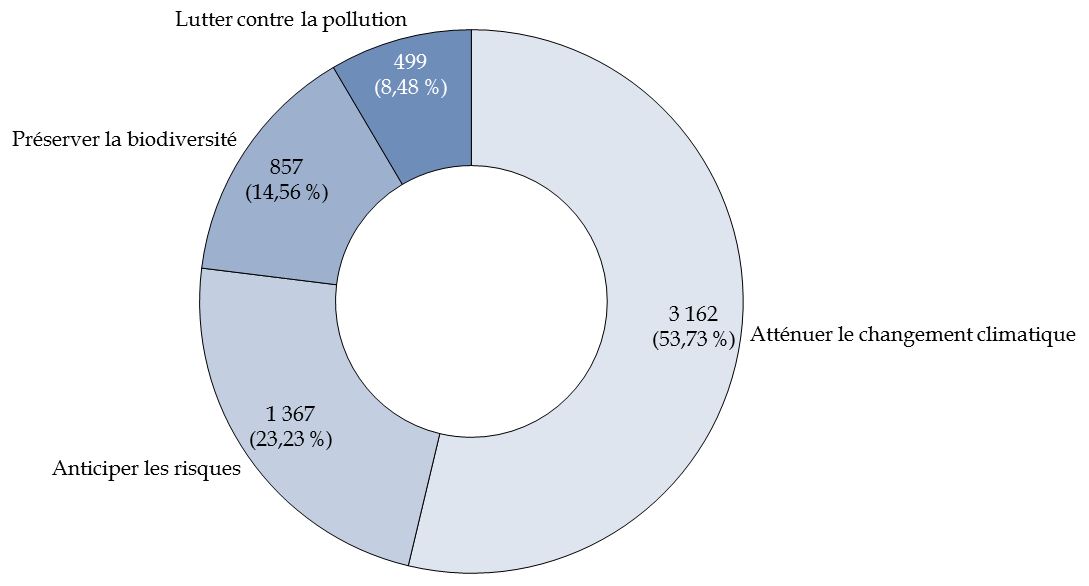

L'encours de l'OAT verte a atteint 27,38 milliards d'euros au premier semestre 2020, du fait de trois réémissions en février, en avril et en juillet . Cette taille lui permet d'avoir une liquidité comparable aux autres OAT 26 ( * ) , ce qui ne peut que lui être bénéfique. Ces réémissions sont soumises à une double-contrainte : l'expression d'une demande en ce sens des spécialistes en valeur du Trésor et l'existence d'un montant suffisant de dépenses vertes éligibles. Il incombe en effet à l'AFT de justifier d'un montant équivalent de dépenses éligibles. Chaque année, le respect de ce dernier principe est en effet certifié par des contrôleurs indépendants. Le rapporteur spécial note que cette certification est positive .

Le montant des dépenses éligibles en 2019

selon les quatre objectifs

de l'OAT verte

(en millions d'euros et en %)

Source : commission des finances, d'après le rapport d'allocation et de performance 2019 de l'OAT verte