B. - MESURES FISCALES

ARTICLE

2

Indexation sur l'inflation du barème de l'impôt sur le

revenu

pour les revenus 2024 et des grilles de taux par

défaut

du prélèvement à la source

Le présent article prévoit de revaloriser le barème de l'impôt sur le revenu du niveau de l'inflation prévisionnelle hors tabac pour 2024, soit 2,0 %. Il propose, par conséquent, d'ajuster les grilles de taux de prélèvement à la source pour tenir compte de cette indexation et de revaloriser dans la même proportion les seuils et les limites associés au calcul de l'impôt sur le revenu.

En l'absence d'indexation du barème, le rendement de l'impôt sur le revenu aurait été majoré de 3,7 milliards d'euros en 2025 par rapport à ce que prévoit le présent projet de loi de finances.

La commission des finances propose d'adopter cet article sans modification.

I. LE DROIT EXISTANT : LE BARÈME DE L'IMPÔT SUR LE REVENU, QUE LE LÉGISLATEUR A PRESQUE SYSTÉMATIQUEMENT INDEXÉ SUR L'INFLATION DEPUIS 1982, DÉTERMINE L'ARCHITECTURE DE SA PROGRESSIVITÉ

A. LE BARÈME GÉNÉRAL ET LE MÉCANISME DE DÉCOTE FONDENT LA PROGRESSIVITÉ DE L'IMPÔT SUR LE REVENU

1. Le barème de l'impôt sur le revenu actuellement en vigueur est structuré en cinq tranches avec un taux marginal supérieur d'imposition de 45 %

L'impôt sur le revenu (IR) est, depuis la loi du 15 juillet 1914, un impôt progressif, c'est-à-dire dont le taux moyen croît avec le revenu imposable. En pratique, la progressivité de l'impôt sur le revenu repose sur un barème prévoyant d'appliquer des taux d'imposition différenciés et croissants à chaque tranche de revenu. Le barème général de l'impôt sur le revenu a été institué dans son principe par la loi du 28 décembre 19592(*). Il comprenait alors huit tranches d'imposition dont les taux étaient échelonnés entre 5 % et 65 %.

Le barème actuellement en vigueur, inscrit à l'article 197 du code général des impôts, comporte cinq tranches dont les taux varient de 0 % à 45 %. Il résulte de nombreuses réformes de l'architecture du barème depuis 1959, dont notamment les réformes suivantes, adoptées depuis le début des années 2000, et qui ont confirmé la réduction tendancielle du nombre de tranches d'imposition :

- la refonte du barème opéré par la loi de finances initiale pour 20063(*), qui a réduit le nombre de tranches de sept à cinq, a intégré dans le barème l'ancien abattement de 20 % pour les revenus salariaux et assimilés et a réduit le taux marginal supérieur d'imposition pour le porter à 40 %. Elle s'est traduite par une réduction du rendement de l'IR estimée à 3,5 milliards d'euros en 2007 ;

- la majoration d'un point de la tranche supérieure d'imposition, pour la porter à 41 %, par la loi de finances initiale pour 20114(*) ayant pour objet de contribuer au financement de la réforme des retraites, qui s'est traduite par une croissance du rendement estimée à 495 millions d'euros en 2011 ;

- la création d'une nouvelle tranche supérieure d'imposition au taux de 45 % par la loi de finances initiale pour 20135(*), qui a concerné environ 58 000 foyers fiscaux et s'est traduite par une croissance du rendement estimée à 344 millions d'euros en 2013 ;

- la suppression de la tranche à 5,5 % par la loi de finances initiale pour 20156(*) qui a ramené le nombre de tranches d'imposition à cinq, qui s'est traduite par une réduction du rendement de l'IR estimée à 3,2 milliards d'euros en 2015 ;

- enfin, la réduction de trois points du taux d'imposition de la deuxième tranche du barème, ramené à 11 %, par la loi de finances initiale pour 20207(*), qui a concerné environ 16,9 millions de foyers fiscaux et s'est traduite par une réduction du rendement de l'IR estimée à 5 milliards d'euros en 2020.

Évolution du barème général de l'impôt sur le revenu depuis 2005

|

2005 |

2006-2010 |

2011-2012 |

2013-2014 |

2015-2020 |

2021-2024 |

|

|

1ère tranche |

0 |

0 |

0 |

0 |

0 |

0 |

|

2e tranche |

6,83 % |

5,5 % |

5,5 % |

5,5 % |

14 % |

11 % |

|

3e tranche |

19,14 % |

14 % |

14 % |

14 % |

30 % |

30 % |

|

4e tranche |

28,26 % |

30 % |

30 % |

30 % |

41 % |

41 % |

|

5e tranche |

37,38 % |

40 % |

41 % |

41 % |

45 % |

45 % |

|

6e tranche |

42,62 % |

- |

- |

45 % |

- |

- |

|

7e tranche |

48,09 % |

- |

- |

- |

- |

- |

Source : commission des finances

Barème général de

l'impôt sur le revenu avant l'indexation

prévue par le

présent article

|

Tranche de revenu |

Taux d'imposition |

|

Inférieur à 11 294 € |

0 % |

|

De 11 294 € à 28 797 € |

11 % |

|

De 28 797 € à 82 341 € |

30 % |

|

De 82 341 € à 177 106 € |

41 % |

|

Supérieur à 177 106 € |

45 % |

Source : commission des finances

2. La décote a pour objet de réduire la charge fiscale des ménages modestes

Le mécanisme de la décote, inscrit au a du 4 du I de l'article 197 du code général des impôts (CGI), a été introduit en 1981 dans le but de retarder l'entrée dans l'impôt des contribuables célibataires pour tenir compte de leur impossibilité de bénéficier du quotient familial (QF). Le périmètre de la décote a ensuite été généralisé à l'ensemble des contribuables en 1986.

La décote a pour objet, depuis sa généralisation à l'ensemble des contribuables, de retarder l'entrée dans l'impôt des contribuables ayant un revenu proche du seuil d'imposition et plus largement de réduire la charge fiscale qui pèse sur les ménages modestes.

Le mécanisme de la décote consiste à diminuer l'impôt brut8(*) d'un montant qui décroît parallèlement à la progression des revenus. Le montant de la décote est calculé selon une formule qui a évolué au cours des années et qui repose sur deux paramètres : le plafond et la pente de la décote. La loi de finances initiales pour 2015 a introduit une dimension conjugale de la décote en prévoyant des plafonds distincts pour les célibataires et pour les contribuables soumis à l'imposition commune.

Dans l'état du droit, avant l'indexation proposée par le présent article, la décote bénéficie aux contribuables célibataires, veufs ou divorcés dont l'impôt brut est inférieur à 1 929 €, et sa formule d'application est la suivante :

Impôt après décote (IAD) = impôt brut (IB) - (873 - 0,4525*IB)

Pour un couple soumis à une imposition commune, le bénéfice de la décote lui est ouvert lorsque son impôt brut est inférieur à 3 191 € et sa formule est la suivante :

IAD = IB - (1 444 - 0,4525*IB)

Évolution de la formule de calcul de la décote

|

Pour un célibataire, veuf ou divorcé |

Pour un couple soumis à imposition commune |

|

|

Impôt sur le revenu 2020 (revenus 2019) |

IAD = IB - (1 208 - ¾*IB) |

IAD = IB - (1 190 - ¾*IB) |

|

Impôt sur le revenu 2021 (revenus 2020) |

IAD = IB - (779 - 0,4525*IB) |

IAD = IB - (1 289 - 0,4525*IB) |

|

Impôt sur le revenu 2022 (revenus 2021) |

IAD = IB - (790 - 0,4525*IB) |

IAD = IB - (1 307 - 0,4525*IB) |

|

Impôt sur le revenu 2023 (revenus 2022) |

IAD = IB - (833 - 0,4525*IB) |

IAD = IB - (1 378 - 0,4525*IB) |

|

Impôt sur le revenu 2024 (revenus 2023) |

IAD = IB - (873 - 0,4525*IB) |

IAD = IB - (1 444 - 0,4525*IB) |

Source : commission des finances

La formule de calcul actuelle de la décote résulte d'une réforme du dispositif opérée par la loi de finances initiales pour 20209(*), qui a réduit le plafond et adouci la pente de la décote pour qu'elle intègre et se substitue à la réduction d'impôt pour les foyers modestes10(*). La superposition entre les deux dispositifs contribuait auparavant à réduire la lisibilité de l'imposition et se traduisait par des taux marginaux d'entrée dans l'impôt particulièrement élevés pour les contribuables modestes.

B. LES GRILLES DE DÉTERMINATION DU TAUX NEUTRE POUR LE PRÉLÈVEMENT À LA SOURCE TIENNENT COMPTE DU BARÈME PROGRESSIF ET DE LA DÉCOTE

Depuis le 1er janvier 2019, le prélèvement à la source (PAS) est le régime de droit commun de paiement de l'impôt sur le revenu.

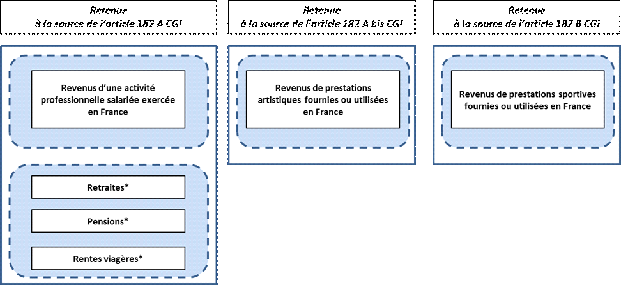

À ce titre, les articles 204 A et 204 B du CGI prévoient que les revenus imposables à l'impôt sur le revenu suivant les règles applicables aux salaires, aux pensions et aux rentes viagères à titre gratuit donnent lieu à une retenue à la source effectuée par le débiteur lors du paiement de ces revenus. L'assiette du prélèvement à la source est constituée des revenus nets des cotisations sociales et de la part déductible de cotisation sociale généralisée (CSG), mais avant déduction des frais professionnels pour les salaires ou de l'abattement forfaitaire de 10 % pour les pensions ou rentes viagères à titre gratuit.

En principe, le prélèvement à la source est opéré selon un taux individualisé, ou taux de droit commun, qui est calculé par l'administration fiscale en tenant compte des revenus et de l'impôt sur le revenu des années précédentes.

Par dérogation, soit lorsque le taux individualisé ne peut être déterminé soit lorsque les salariés ne souhaitent pas voir leur taux réel de prélèvement communiqué à leur employeur, le prélèvement peut être opéré selon un taux neutre, ou taux par défaut. Les grilles de détermination du taux par défaut ont été élaborées à partir du barème progressif de l'impôt sur le revenu en intégrant les effets de la décote. En plus de la grille applicable aux contribuables domiciliés en métropole, deux grilles spécifiques permettent de tenir compte des avantages fiscaux dont bénéficient certains contribuables domiciliés outre-mer.

C. L'INDEXATION DU BARÈME DE L'IMPÔT SUR LE REVENU EST UNE PRATIQUE CONSTANTE ET APPLIQUÉE DE MANIÈRE PRESQUE SYSTÉMATIQUE DEPUIS 1969

L'indexation sur l'inflation du barème de l'impôt sur le revenu est une mesure traditionnelle des lois de finances initiales, dont le principe a été inscrit dès la fin des années 1960 à l'article 3 de la loi de finances pour 1968 qui prévoit que le Parlement est saisi de propositions d'aménagement du barème lorsque l'indice d'évolution des prix augmente de plus de 5 %11(*). Cette indexation a notamment pour objet de faire obstacle à l'augmentation du taux d'imposition - ou à l'entrée dans l'imposition - des contribuables dont les revenus auraient augmenté moins vite que l'inflation.

L'indexation du barème est une pratique constante et systématique depuis 1969, à laquelle seules les lois de finances initiales pour 2012 et 2013 ont dérogé. Il est du reste à relever que la commission des finances s'était opposée à la mesure de non-indexation inscrite dans la quatrième loi de finances rectificatives pour 2011 en estimant qu'elle constituait une mesure d'injustice fiscale12(*).

Depuis la loi de finances initiales pour 1982, l'aménagement annuel prend la forme d'une indexation intégrale sur l'inflation de toutes les tranches du barème, qui a été systématiquement adoptée à l'exception de la non-indexation (« gel ») décidée pour les impôts dus au titre des années 2011 et 2012.

Le taux retenu pour l'actualisation du barème de l'impôt sur le revenu correspond à l'évolution prévisionnelle de l'indice des prix hors tabac durant l'année de perception des revenus, inscrite dans le rapport économique, social et financier annexé au projet de loi de finances.

En l'occurrence, le présent projet de loi de finances retient un taux d'indexation de 2,0 % pour l'année 2024, étant entendu que ce taux pourrait différer légèrement du niveau définitif d'inflation qui ne pourra être déterminé qu'a posteriori.

II. LE DISPOSITIF PROPOSÉ : L'INDEXATION SUR L'INFLATION DU BARÈME DE L'IMPÔT SUR LE REVENU, QUI IMPLIQUE UNE REVALORISATION DES SEUILS ET DES LIMITES ASSOCIÉS AU CALCUL DE L'IMPÔT, AINSI QU'UN AJUSTEMENT DES GRILLES DE TAUX DE PRÉLÈVEMENT À LA SOURCE

A. UNE REVALORISATION DE 2,0 % DES SEUILS DU BARÈME DE L'IMPÔT SUR LE REVENU...

Le 1° du B du I du présent article prévoit l'indexation en fonction de l'inflation du barème de l'impôt sur le revenu défini au 1 du I de l'article 197 du CGI. Cette revalorisation est de 2,0 % pour l'impôt dû au titre des revenus perçus ou réalisés en 2024. Ce taux correspond à l'évolution prévisionnelle de l'indice des prix hors tabac en 2024 par rapport à 2023 et figurant dans le rapport économique, social et financier annexé au présent projet de loi de finances13(*).

Barème général de

l'impôt sur le revenu résultant du présent article

pour

les revenus au titre de 2024

|

Tranche de revenu |

Taux d'imposition |

|

Inférieur à 11 520 € |

0 % |

|

De 11 520 € à 29 373 € |

11 % |

|

De 29 373 € à 83 988 € |

30 % |

|

De 83 988 € à 180 648 € |

41 % |

|

Supérieur à 180 648 € |

45 % |

Source : commission des finances

B. ... QUI ENTRAÎNE L'INDEXATION ET L'AJUSTEMENT DES GRILLES DE TAUX APPLICABLES POUR LE PRÉLÈVEMENT À LA SOURCE...

Le C du I du présent article modifie les trois grilles du taux neutre prévues à l'article 204 H du CGI et respectivement applicables aux contribuables domiciliés en métropole (a du 1 du III de l'article 204 H), en Guadeloupe, à La Réunion et en Martinique (b du 1 du même III), ainsi qu'en Guyane et à Mayotte (c du 1 du même III). Les bornes des bases mensuelles de prélèvement de chacune de ces grilles sont ainsi revalorisées de 2,0 %.

Aux termes du II du présent article, les nouvelles grilles de taux par défaut entrent en vigueur le 1er janvier 2025.

C. ...AINSI QUE L'INDEXATION DE DIFFÉRENTS SEUILS ET LIMITES ASSOCIÉS AU CALCUL DE L'IMPÔT

1. L'indexation des seuils relatifs au quotient familial

Le a du 2° du B du I du présent article modifie le 2 du I de l'article 197 du CGI afin de procéder, dans la même ampleur que pour le barème de l'impôt sur le revenu, à l'indexation du plafonnement de la réduction d'impôt résultant de l'application du quotient familial (+ 2,0 %).

Pour les contribuables concernés par le plafonnement, cette mesure tend à diminuer l'avantage résultant de l'application du quotient familial par rapport à l'impôt dû. Les montants correspondant au plafonnement de parts ou demi-parts supplémentaires accordées au titre de quatre situations particulières sont indexés dans les mêmes conditions (b à e du même 2° du B du I du présent article), tout comme le plafond de l'abattement prévu à l'article 196 B du CGI accordé en cas de rattachement d'un enfant majeur marié ou chargé de famille (A du I du présent article).

Indexation des seuils relatifs au quotient familial

(en euros)

|

Objet de la limite ou du seuil |

Impôt sur le revenu 2020 (revenus 2019) |

Impôt sur le revenu 2021 (revenus 2020) |

Impôt sur le revenu 2022 (revenus 2021) |

Impôt sur le revenu 2023 (revenus 2022) |

Impôt sur le revenu 2024 (revenus 2023) |

Impôt sur le revenu 2025 (revenus 2024) |

|

Plafonnement de chaque demi-part de droit commun de quotient familial (article 197 du CGI) |

1 567 |

1 570 |

1 592 |

1 678 |

1 759 |

1 794 |

|

Plafonnement de la part entière de quotient familial accordée au titre du premier enfant à charge des personnes vivant seules et élevant seules leurs enfants (article 197 du CGI) |

3 697 |

3 704 |

3 756 |

3 959 |

4 149 |

4 232 |

|

Plafonnement de la demi-part supplémentaire accordée aux personnes célibataires, divorcées ou veuves sans charge de famille et ayant élevé pendant au moins cinq ans un enfant âgé de plus de 25 ans imposé distinctement (article 197 du CGI) |

936 |

938 |

951 |

1 002 |

1 050 |

1 071 |

|

Réduction d'impôt accordée au titre de la demi-part supplémentaire accordée aux contribuables anciens combattants, invalides ou parents d'enfants majeurs âgés de moins de 26 ans et imposés distinctement (article 197 du CGI) |

1 562 |

1 565 |

1 587 |

1 673 |

1 753 |

1 788 |

|

Réduction d'impôt pour les contribuables veufs ayant un enfant à charge (article 197 du CGI) |

1 745 |

1 748 |

1 772 |

1 868 |

1 958 |

1 997 |

|

Montant de l'abattement accordé en cas de rattachement d'un enfant majeur âgé de moins de 21 ans (marié ou chargé de famille) ou de moins de 25 ans (poursuivant des études) (article 196 B du CGI) |

5 947 |

5 959 |

6 042 |

6 368 |

6 674 |

6 807 |

Source : commission des finances du Sénat (à partir de l'article 2 du présent projet de loi de finances)

2. L'indexation des autres limites et seuils associés au calcul de l'impôt sur le revenu

Pour de nombreux dispositifs, fiscaux ou non, une évolution automatique en fonction de la revalorisation du barème de l'impôt sur le revenu est prévue. Dix-huit d'entre eux concernent le calcul de l'impôt sur le revenu, trois la fiscalité directe locale et quatre des domaines fiscaux autres.

La revalorisation de 2,0 % appliquée aux seuils des tranches du barème de l'impôt sur le revenu s'applique donc également à l'ensemble de ces montants.

Liste des dispositifs dont les seuils, plafonds ou

abattements évoluent

en fonction de la revalorisation du

barème de l'IR

|

Dispositifs |

Référence |

|

Dans le domaine de l'impôt sur le revenu |

|

|

Seuils de chiffre d'affaires du régime micro-entreprise |

article 50-0 du CGI (1) |

|

Seuils de recettes (moyennes) des régimes d'imposition de l'exploitant agricole |

article 69 du CGI (VI) |

|

Seuil de recettes (moyennes) du régime réel d'imposition du groupement agricole d'exploitation en commun |

article 71 du CGI (1) |

|

Seuils de bénéfices des exploitants bénéficiant des aides à l'installation des jeunes agriculteurs prévues à l'article D. 343-3 du code rural et de la pêche maritime pour l'application de l'abattement prévu au titre des soixante premiers mois d'activité |

article 73 B du CGI |

|

Déduction forfaitaire des frais professionnels du revenu brut |

article 83 du CGI (3°) |

|

Seuil de recettes annuelles du régime déclaratif spécial |

article 102 ter du CGI (1) |

|

Régime du micro entrepreneur |

article 151-0 du CGI |

|

Modalités d'imputation des déficits agricoles |

article 156 du CGI (1° du I) |

|

Déductibilité du revenu global d'une somme représentative des avantages en nature des personnes âgées de plus de 75 ans vivant sous le toit du contribuable |

article 156 du CGI |

|

Abattement forfaitaire sur le revenu en faveur des personnes modestes invalides ou âgées de plus de 65 ans |

article 157 bis du CGI |

|

Abattement applicable aux pensions et retraites |

article 158 du CGI (a du 5) |

|

Évaluation forfaitaire minimale du revenu imposable d'après certains éléments du train de vie |

article 168 du CGI (1) |

|

Retenue à la source sur les traitements, salaires, pensions et rentes viagères de source française servis à des personnes qui ne sont pas fiscalement domiciliées en France |

article 182 A du CGI |

|

Retenue à la source sur les sommes de source française payées à des personnes qui ne sont pas fiscalement domiciliée en France en contrepartie de prestations artistiques |

article 182 A bis du CGI |

|

Application du taux minimum aux personnes qui ne sont pas fiscalement domiciliées en France |

article 197 A du CGI |

|

Réduction d'impôt accordée au titre de certains dons faits par les particuliers |

article 200 du CGI (1 ter) |

|

Seuil de revenu fiscal de référence pour le bénéfice du taux nul en matière de prélèvement à la source |

article 204 H du CGI (2° du II) |

|

Seuil de chiffre d'affaires pour le régime simplifié d'imposition en bénéfices industriels et commerciaux (BIC) |

article 302 septies A bis |

|

En matière de fiscalité directe locale |

|

|

Exonération de la taxe foncière sur les propriétés bâties (TFPB) en faveur des personnes âgées de plus de soixante-quinze ans, afférente à leur habitation principale |

article 1391 du CGI |

|

Dégrèvement d'office de 100 € de la TFPB afférente à l'habitation principale des redevables âgés de plus de 65 ans au 1er janvier de l'année d'imposition |

article 1391 B du CGI |

|

Dégrèvement de la fraction de la cotisation de TFPB afférente à l'habitation principale supérieure à 50 % des revenus |

article 1391 B ter du CGI |

|

Autres domaines fiscaux |

|

|

Barème de la taxe sur les salaires (TS) |

article 231 du CGI (2 bis) |

|

Seuil de chiffre d'affaires pour la franchise en base de TVA |

article 293 B du CGI (VI) |

|

Exigibilité de la TS pour les associations |

article 1679 A du CGI |

|

Seuil de revenu imposable pour l'application d'une majoration de l'amende pour faits de flagrance fiscale |

article 1740 B du CGI |

Source : commission des finances du Sénat, d'après l'évaluation préalable du présent article

3. L'indexation de la décote

Le 3° du B du I du présent article modifie le a du 4 du I de l'article 197 du CGI en procédant à la revalorisation de 2,0 % des seuils de la décote, parallèlement à l'indexation du barème de l'impôt sur le revenu. Cette revalorisation s'applique donc à la nouvelle méthode de calcul de la décote.

Formule de calcul de la décote

|

Pour un contribuable célibataire, veuf ou divorcé |

Pour un couple soumis à imposition commune |

|

|

Impôt sur le revenu 2025 (revenus 2024) après indexation |

IAD = IB - (890 - 0,4525*IB) |

IAD = IB - (1 473 - 0,4525*IB) |

Source : commission des finances du Sénat

*

* *

L'Assemblée nationale n'ayant pas adopté la première partie du présent projet de loi de finances, celui-ci est considéré comme ayant été rejeté et le présent article n'a pas été adopté.

III. LA POSITION DE LA COMMISSION DES FINANCES : L'INDEXATION DU BARÈME DE L'IMPÔT SUR LE REVENU EST UNE MESURE D'ÉQUITÉ OPPORTUNE, DONT LE COÛT SE RÉDUIT PAR RAPPORT À L'ANNÉE DERNIÈRE

A. UN RENDEMENT MOYEN DE L'IMPÔT SUR LE REVENU EN HAUSSE, MALGRÉ L'INDEXATION DE SON BARÈME SUR L'INFLATION

L'objectif de la mesure d'indexation sur l'inflation du barème de l'impôt sur le revenu est de neutraliser les effets de l'inflation sur le niveau d'imposition des ménages. Cette mesure est désormais une pratique établie qui a été adoptée systématiquement pour l'ensemble des lois de finances initiales depuis 1969, à l'exception des lois de finances initiales pour 2012 et 201314(*).

Le prélèvement à la source supporté pendant l'année 2024 est fondé sur le barème de l'impôt sur le revenu avant indexation par le présent article, c'est-à-dire le barème fixé par la loi de finances initiale pour 202415(*). Les contribuables ayant supporté une retenue à la source trop importante au regard du barème actualisé fixé par le présent article bénéficieront donc d'un crédit d'impôt dans le courant de l'année 2024.

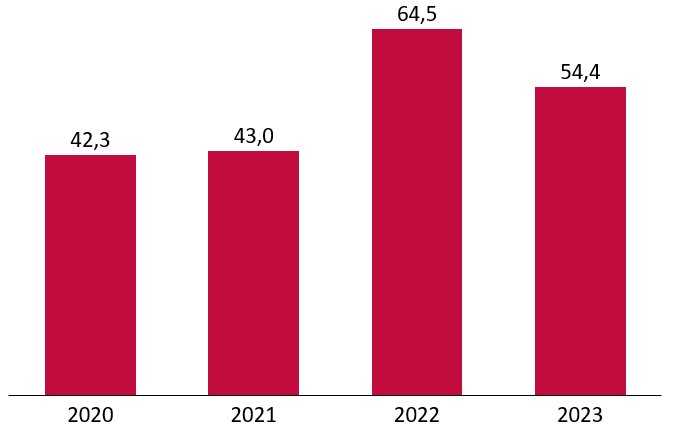

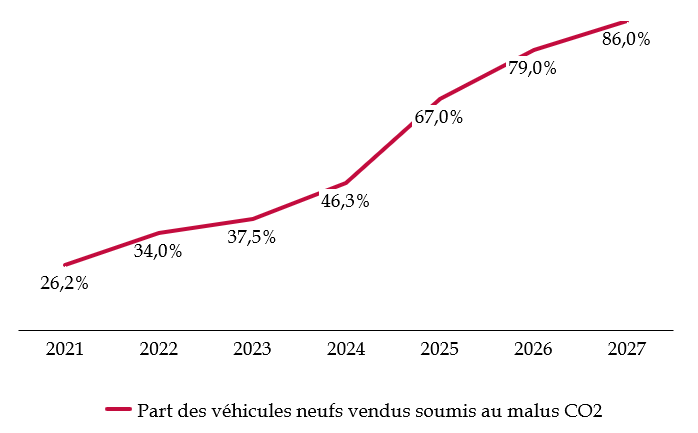

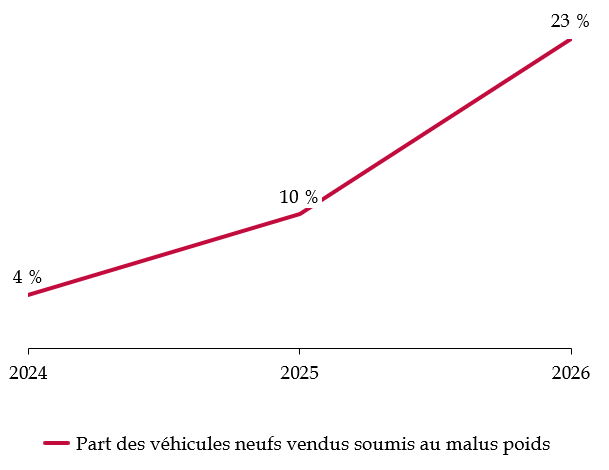

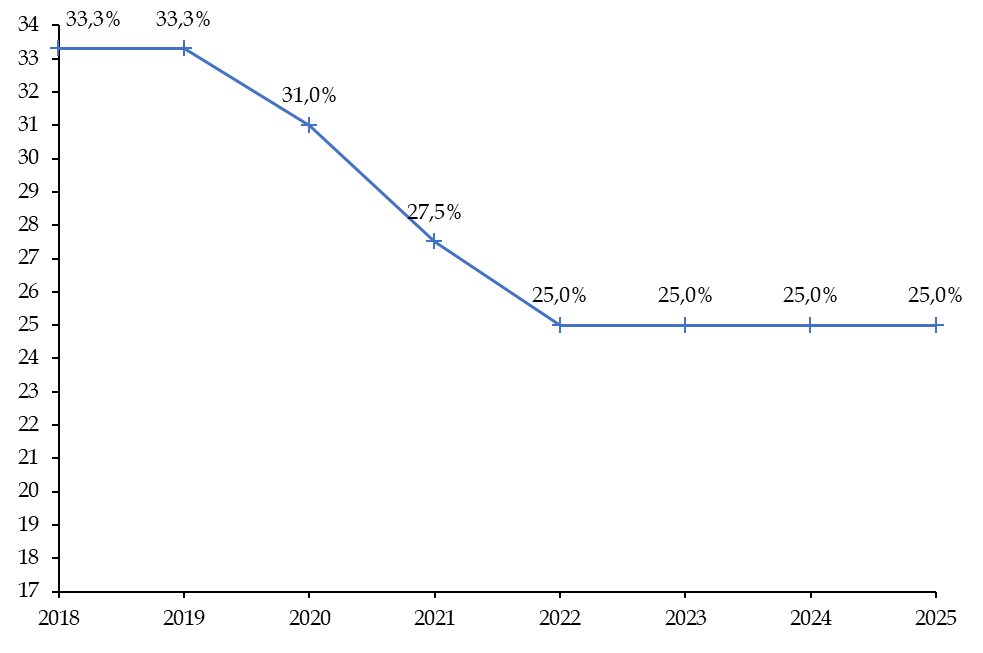

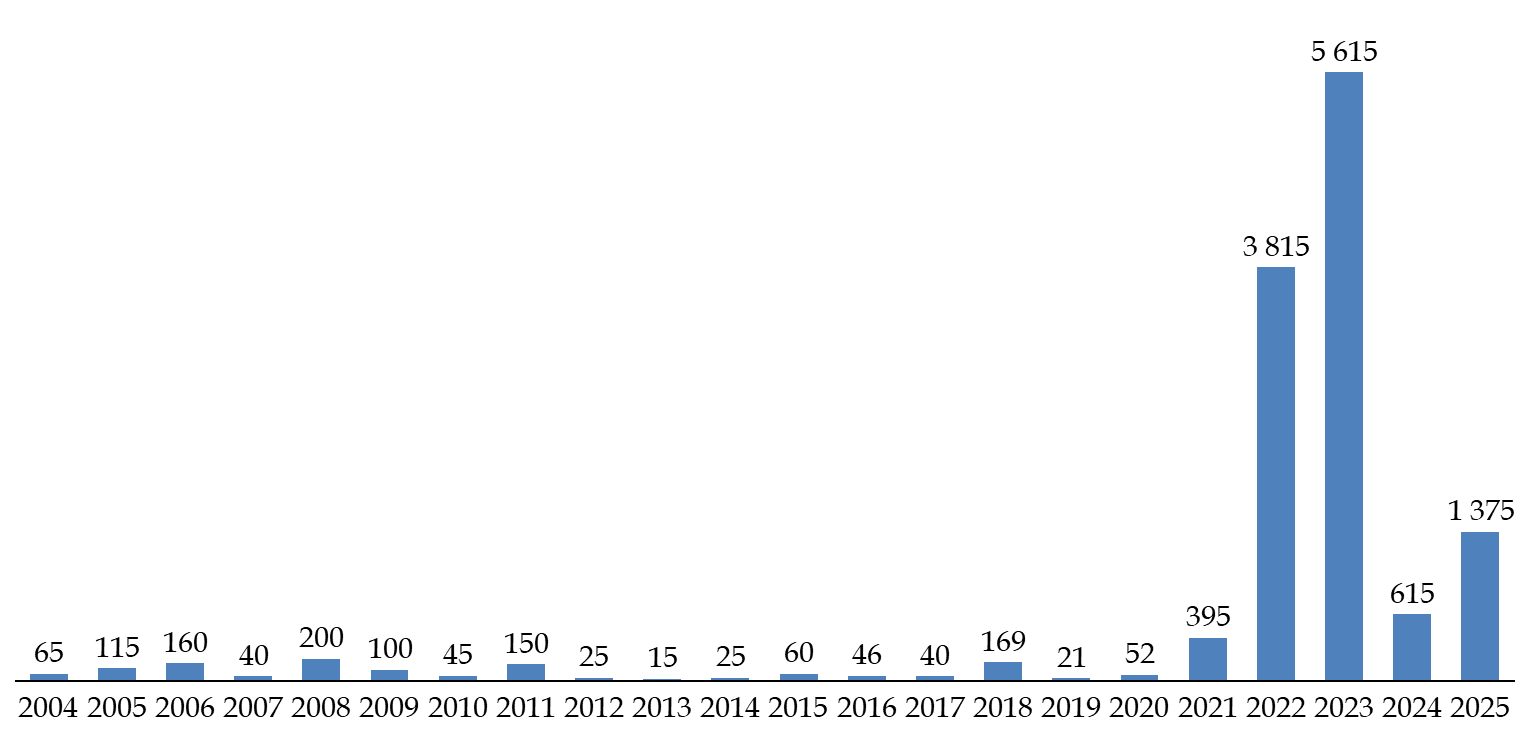

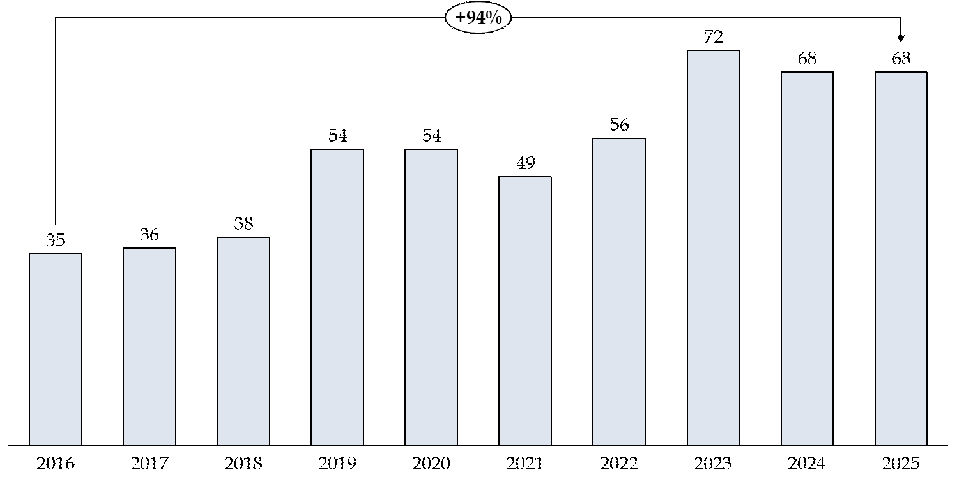

Alors que le coût de la mesure d'indexation était estimé à seulement 230 millions d'euros par la loi de finances pour 2021, il a atteint pour l'imposition des revenus de 2022 et de 2023 des montants très élevés du fait de la reprise de l'inflation. Le coût de l'indexation avait ainsi été évalué à respectivement 6,2 milliards d'euros (projet de loi de finances pour 2023) et 6,1 milliards d'euros (projet de loi de finances pour 2024) respectivement pour l'imposition des revenus de 2022 et de 2023.

Le coût de l'indexation du barème serait en net reflux pour l'imposition des revenus pour 2024, le présent projet de loi de finances pour 2025 évaluant son coût à 3,7 milliards d'euros, soit une baisse de près de 39,3 % en un an. Cette tendance s'explique par le fait que l'inflation hors tabac connaît un tassement, son niveau anticipé étant de + 2,0 % en 2024 par rapport à l'année précédente, contre + 4,8 % en 2023.

Inflation et coût de l'indexation du barème de l'IR depuis 2016

|

2016 |

2017 |

2018 |

2019 |

2020 |

2021 |

2022 |

2023 |

2024 |

2025 |

|

|

Inflation de l'année N- 1 |

0,1 % |

0,1 % |

1 % |

1,6 % |

1,0 % |

0,2 % |

1,4 % |

5,4 % |

4,8 % |

2,0 % |

|

Coût de l'indexation (en Md€) |

0,1 |

0,1 |

1,1 |

1,76 |

1,1 |

0,23 |

1,5 |

6,2 |

6,1 |

3,7 |

Note : les taux d'inflations indiqués sont ceux retenus dans les documents budgétaires annexés aux projets de loi de finances initiales, ils peuvent différer de la valeur définitive constatée a posteriori.

Source : commission des finances, d'après les documents budgétaires

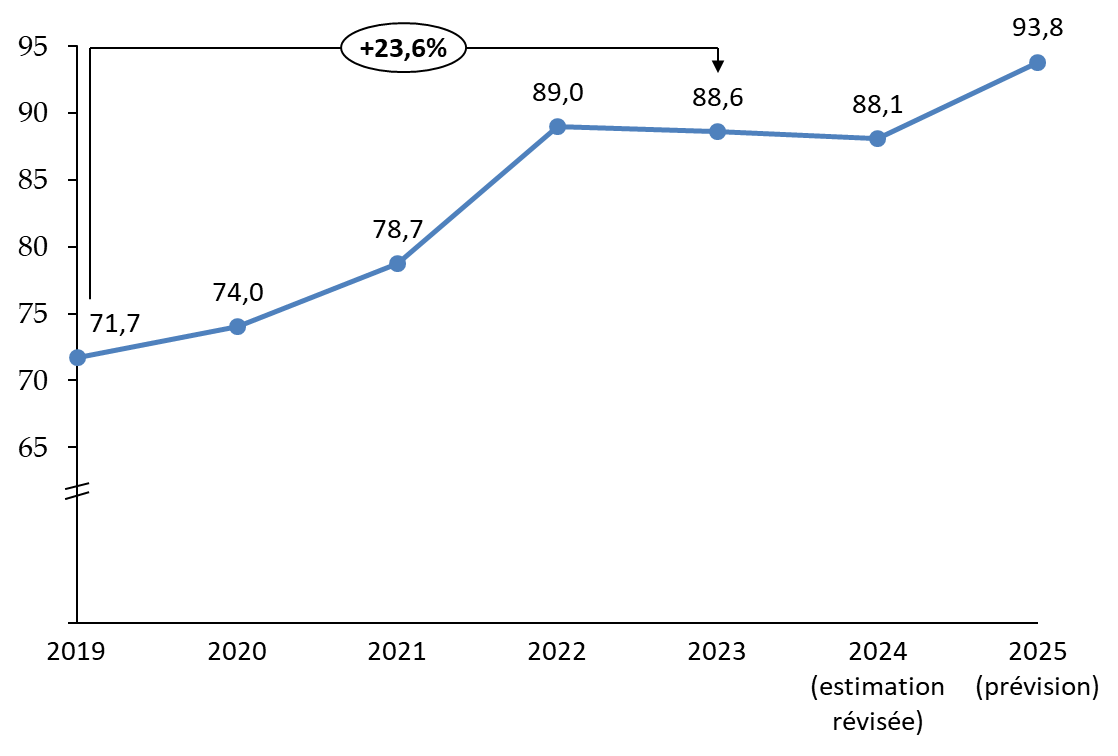

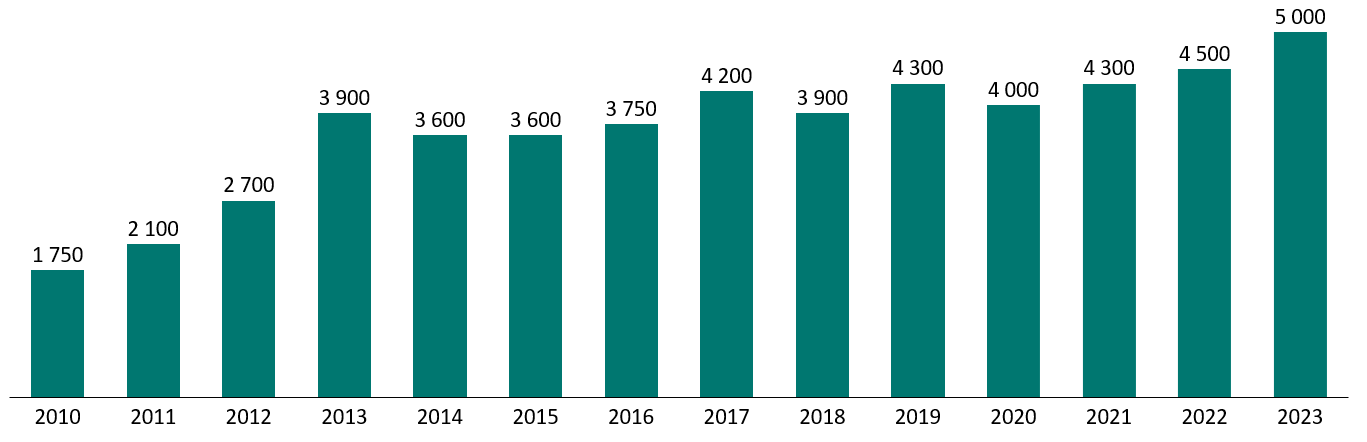

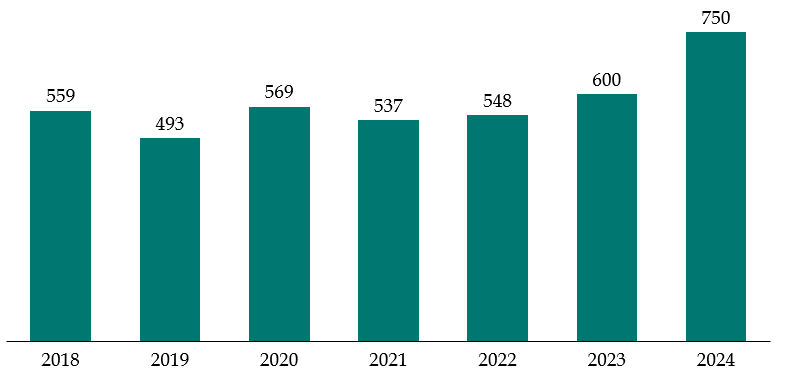

Le rapporteur général relève en outre que le coût de la mesure d'indexation doit être mis en perspective avec le dynamisme des recettes de l'impôt sur le revenu, qui ont augmenté de près d'un quart entre 2019 et 2023 (dernières données définitives disponibles). En outre, d'après les prévisions inscrites dans les documents budgétaires, le rendement de l'impôt sur le revenu, après actualisation du barème, serait de 93,8 milliards d'euros, soit une hausse de 5,7 milliards d'euros par rapport au rendement révisé pour 2024 (88,1 milliards d'euros)16(*).

Évolution du rendement de l'impôt sur le revenu net depuis 2019

(en milliards d'euros)

Note : rendements constatés jusqu'en 2023, valeurs prévisionnelles pour 2024 et 2025.

Source : commission des finances, d'après les documents budgétaires

B. L'ABSENCE D'INDEXATION DU BARÈME DE L'IMPÔT SUR LE REVENU CONDUIRAIT À ALOURDIR LA PRESSION FISCALE SUR LES MÉNAGES

L'absence d'indexation du barème conduirait, pour un contribuable dont les revenus ont progressé au même rythme que l'inflation, à augmenter son taux d'imposition alors même que son pouvoir d'achat n'a pas progressé.

Ainsi, en l'absence de revalorisation du barème de l'IR le taux d'imposition moyen sur les revenus pesant sur les ménages serait amené à augmenter.

En effet, premièrement, sans indexation du barème, une partie des contribuables serait soumis à l'imposition d'une partie de leurs revenus au titre d'une tranche supérieure à un taux plus élevé. De même, à revenu réel inchangé, certains foyers fiscaux jusqu'ici non imposables seraient assujettis à l'impôt sur le revenu.

Deuxièmement, de nombreux régimes dérogatoires en matière d'impôt sur le revenu ou de contributions sociales ont des seuils et limites de déclenchement indexés, chaque année, sur la limite supérieure de la première tranche du barème de l'impôt sur le revenu. Sans revalorisation, certains ménages perdraient le bénéfice de ces dispositifs.

Troisièmement, tous les salaires n'augmentent pas au même rythme que l'inflation. Hormis pour le SMIC, pour lequel elle est automatique, l'indexation est liée à la négociation. L'absence de revalorisation du barème de l'impôt sur le revenu constituerait ainsi une double peine pour les salariés qui n'auraient pas vu leurs salaires indexés sur l'inflation, ou seulement partiellement.

La décision de ne pas revaloriser le barème de l'impôt sur le revenu reviendrait, par conséquent, à alourdir la pression fiscale sur les ménages. Un accroissement de l'impôt sur le revenu aurait ainsi des conséquences importantes sur le pouvoir d'achat.

Par ailleurs, la présente mesure n'affecte pas la progressivité de l'impôt, qui est réelle. Les ménages se trouvant dans les 4 premiers déciles ne payent pas d'impôt sur le revenu. Ceux se situant entre le 5e et le 9e payent environ 28 % du rendement total de l'impôt. Enfin, les ménages se trouvant dans le dernier décile payent 72 % du montant cumulé de l'impôt sur le revenu.

Décision de la commission : la commission des finances propose d'adopter cet article sans modification.

ARTICLE

3

Instauration d'une contribution différentielle sur les hauts

revenus

Le présent article prévoit l'introduction d'une contribution différentielle sur les hauts revenus (CDHR) qui vise à assurer une imposition minimale des plus hauts revenus à hauteur de 20 % du revenu fiscal de référence. En l'état du droit, les foyers bénéficiant des plus hauts revenus sont déjà assujettis à une contribution exceptionnelle sur les hauts revenus (CEHR).

Ce « filet de rattrapage » fiscal s'applique à l'ensemble des contribuables fiscalement domiciliés en France dont le revenu fiscal de référence, un agrégat ajoutant au revenu net imposable des revenus exonérés, est supérieur à 250 000 euros pour une personne seule et 500 000 euros pour un couple. La contribution différentielle repose sur la différence, si elle est positive, entre 20 % du revenu fiscal de référence et le montant total de l'impôt sur le revenu effectivement acquitté (soit la somme de l'impôt sur le revenu, de la contribution exceptionnelle sur les hauts revenus et des prélèvements libératoires).

L'objectif de ce dispositif est de cibler les foyers fiscaux dont l'impôt acquitté, du fait d'une forte proportion de revenus du capital ou de comportements d'optimisation fiscale, est réduit au regard de leurs capacités contributives.

Pour autant, le rendement de ce dispositif, annoncé autour de deux milliards d'euros, paraît incertain. Le présent article, en prévoyant des dispositifs de lissage de l'entrée dans l'imposition et en permettant aux contribuables de mobiliser les avantages en impôt offerts par de nombreuses dépenses fiscales, réduit sensiblement l'assiette potentielle de la CDHR.

La commission des finances propose d'adopter cet article sans modification.

I. LE DROIT EXISTANT : LES PLUS HAUTS REVENUS CONTRIBUENT DÉJÀ LARGEMENT AUX RECETTES DE L'IMPÔT SUR LE REVENU

A. LA PROGRESSIVITÉ DE L'IMPÔT SUR LE REVENU PERMET D'APPLIQUER AUX PLUS HAUTS REVENUS DES TAUX D'IMPOSITION ÉLEVÉS

Pour des développements généraux sur la progressivité de l'impôt sur le revenu, le lecteur pourra se référer au commentaire de l'article 2 du présent projet de loi de finances.

Toutefois, il paraît utile de rappeler le cadre général de l'imposition des revenus et, plus particulièrement, l'état du droit concernant les plus hauts revenus.

L'impôt sur le revenu (IR) est un impôt progressif, c'est-à-dire dont le taux moyen croît avec le revenu imposable. En pratique, la progressivité de l'impôt sur le revenu repose sur un barème prévoyant d'appliquer des taux d'imposition différenciés et croissants à chaque tranche de revenu. Le barème actuellement en vigueur, inscrit à l'article 197 du code général des impôts (CGI), comporte cinq tranches dont les taux varient de 0 % à 45 %. Il résulte de nombreuses réformes de l'architecture du barème depuis 1959, dont notamment les réformes suivantes, adoptées depuis le début des années 2000, et qui ont confirmé la réduction tendancielle du nombre de tranches d'imposition.

Barème général de l'impôt sur le revenu applicable aux revenus de l'année 2023

|

Tranches de revenus |

Taux d'imposition |

|

Jusqu'à 11 294 euros |

0 % |

|

De 11 295 € à 28 797 euros |

11 % |

|

De 28 798 € à 82 341 euros |

30 % |

|

De 82 342 € à 177 106 euros |

41 % |

|

Supérieur à 177 106 euros |

45 % |

Source : commission des finances

L'application de la tranche la plus haute du barème de l'IR (45 %), combinée à la tranche la plus haute de la contribution exceptionnelle sur les hauts revenus, présentée infra (4 %), conduit à un taux supérieur de 49 %. Selon le Conseil des prélèvements obligatoires, ce taux marginal n'est atteint que pour un niveau de salaire de 14,2 fois le salaire moyen 2022, soit environ 450 000 euros par an.

Part de l'impôt sur le revenu par

dixième de revenu déclaré

par unité de

consommation

(en pourcentage et en milliers d'euros)

|

Décile |

0-10 % |

10-20 % |

20-30 % |

30-40 % |

40-50 % |

50-60 % |

60-70 % |

70-80 % |

80-90 % |

90-100 % |

dont |

dont 99-100 % |

|

Impôt moyen acquitté (en milliers d'euros) |

0 |

0 |

0 |

0 |

0,1 |

0,3 |

0,8 |

1,7 |

3,6 |

17,9 |

28,6 |

79,4 |

|

Impôt moyen rapporté au revenu par unité de consommation (en pourcentage) |

0 % |

0 % |

0 % |

0 % |

0,4 % |

1,4 % |

3 % |

5,2 % |

8,8 % |

18 % |

22,2 % |

30,8 % |

|

Part dans le total de l'IR |

0 % |

0 % |

0 % |

0 % |

0 % |

1 % |

3 % |

7 % |

15 % |

74 % |

59 % |

33 % |

Source : commission des finances d'après le Conseil des prélèvements obligatoires

La progressivité de l'impôt sur le revenu apparaît indéniable. L'IR se caractérise par une très forte concentration en haut de la distribution des revenus. Selon les données provisoires de l'imposition des revenus de l'année 2023, collectées par le Conseil des prélèvements obligatoires, dans un récent rapport17(*), près de 74 % des recettes de l'impôt sur le revenu étaient concentrés sur les 10 % des foyers fiscaux déclarant les revenus les plus élevés. Cette concentration est en hausse par rapport au précédent rapport du Conseil des prélèvements obligatoires sur l'imposition des revenus qui soulignait en 2015 que le dernier décile de la distribution des revenus concentrait 70 % des recettes de l'impôt sur le revenu.

La structure des prélèvements sociaux18(*) contribue également en partie à la progressivité de l'imposition des revenus. Par rapport au barème de l'impôt sur le revenu, la progressivité des prélèvements sociaux est moins accentuée. Elle repose essentiellement, d'une part, sur des taux réduits de contribution sociale généralisée pour certaines catégories de revenus et, d'autre part, sur certaines exonérations de prélèvements sociaux pour certains contribuables en fonction de seuils déterminés du revenu fiscal de référence.

Le caractère confiscatoire de l'imposition

Dans sa jurisprudence, le Conseil constitutionnel s'assure que l'imposition prend en compte la faculté contributive des contribuables, de sorte qu'elle n'ait pas un caractère confiscatoire. Dans son raisonnement, le juge constitutionnel s'appuie sur le principe d'égalité devant les charges publiques, garanti par l'article 13 de la Déclaration des droits de l'homme et du citoyen du 26 août 178919(*). Le Conseil constitutionnel a précisé, dans une décision de 2005, que cette exigence ne serait pas respectée si « l'impôt revêtait un caractère confiscatoire ou faisait peser sur une catégorie de contribuables une charge excessive au regard de leurs facultés contributives »20(*).

Dans sa décision n° 2012-662 DC du 29 décembre 201221(*), le Conseil constitutionnel a précisé que, pour apprécier le respect du principe d'égalité devant les charges publiques, il convient de prendre en compte l'ensemble des impositions portant sur le même revenu et acquittées par le même contribuable. Cette appréciation permet au juge constitutionnel de déterminer un taux marginal maximal d'imposition applicable à un même revenu au-delà duquel l'imposition serait considérée comme confiscatoire.

Toutefois, la jurisprudence postérieure n'a pas permis d'identifier un seuil précis en matière d'imposition des revenus, permettant de déterminer le caractère confiscatoire d'une imposition22(*). Pour autant, dans un avis en date du 21 mars 2013, le Conseil d'État a estimé « qu'il résulte de la décision n° 2012-662 DC du 29 décembre 2012 qu'un taux marginal maximal d'imposition des deux tiers, quelle que soit la source des revenus, doit être regardé comme le seuil au-delà duquel une mesure fiscale risque d'être censurée par le juge constitutionnel comme étant confiscatoire ou comme faisant peser une charge excessive sur une catégorie de contribuables en méconnaissance du principe d'égalité »23(*). Un taux marginal maximal d'imposition sur un même revenu pourrait donc selon certains juristes se situer entre 66,6 % et 75 %24(*).

Source : commission des finances

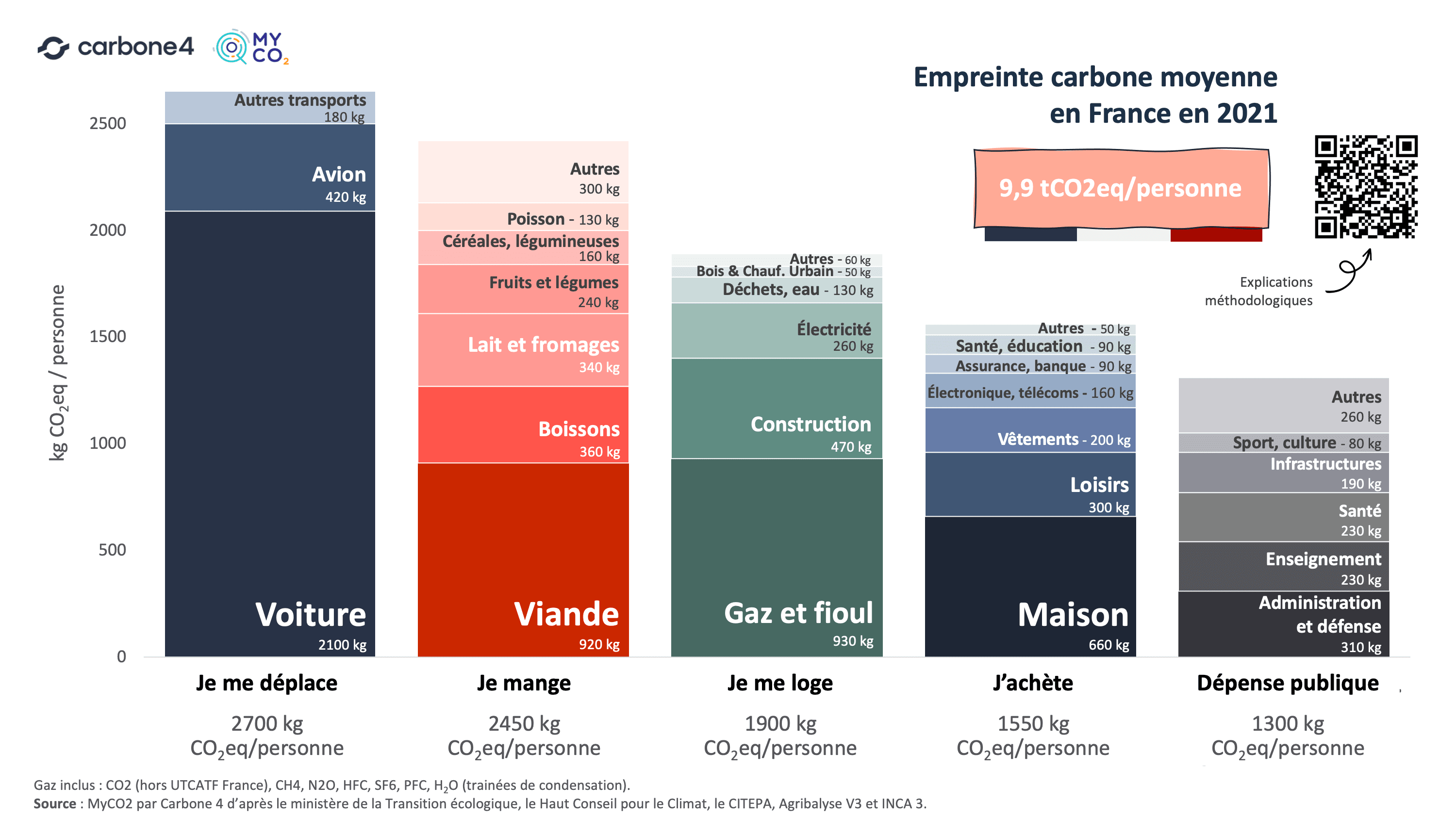

Il importe de souligner qu'une part significative des facultés contributives des individus n'est pas comprise dans les revenus déclarés. Cette observation est plus spécifiquement vérifiée dans le haut de la distribution des revenus.

Dans une étude particulièrement citée25(*), l'Institut des politiques publiques, se fondant sur les données fiscales de 2016, a tenté de mesurer l'impôt effectivement acquitté par les foyers fiscaux les plus fortunés sur l'ensemble de leurs revenus. L'étude retient pour ce faire, non pas le revenu fiscal de référence, mais le revenu économique dont disposent les ménages, défini comme l'ensemble des revenus réalisés et contrôlés effectivement par le foyer fiscal. Cet agrégat permet d'inclure les cotisations sociales non-contributives et les bénéfices des sociétés contrôlées par les foyers fiscaux.

Taux d'imposition totaux rapportés au

revenu économique,

au sens de l'Institut des politiques

publiques

(en pourcentage)

Note : les données fiscales utilisées sont celles de l'années 2016.

Source : Laurent Bach, Antoine Bozio, Arthur Guillouzouic, Clément Malgouyres, Institut des politiques publiques, « Quels impôts les milliardaires payent-ils ? », n° 92, juin 2023

Selon l'IPP, l'imposition de ce revenu économique, au titre de l'impôt sur le revenu et de l'impôt sur les sociétés, demeure progressive sur l'ensemble de la distribution des revenus jusqu'au 0,1 % des foyers fiscaux les plus aisés. Passé ce niveau, l'imposition devient régressive et ne représente plus que 2 % des revenus économiques des 378 foyers fiscaux les plus aisés.

B. DEPUIS LA LOI DE FINANCES POUR 2012, UNE CONTRIBUTION EXCEPTIONNELLE SUR LES HAUTS REVENUS S'AJOUTE À L'IMPÔT SUR LE REVENU DES MÉNAGES LES PLUS AISÉS

L'article 2 de la loi n° 2011-1977 du 28 décembre 2011 de finances pour 2012 a introduit une contribution exceptionnelle sur les hauts revenus (CEHR) qui s'ajoute, pour les contribuables les plus aisés, à l'impôt sur le revenu. Cette contribution, prévue à l'article 223 sexies du code général des impôts, est applicable aux foyers fiscaux dont le revenu fiscal de référence (RFR) excède les seuils définis dans le CGI.

Sont donc redevables de la contribution exceptionnelle sur les hauts revenus les contribuables passibles de l'impôt sur le revenu. Aux termes du premier alinéa de l'article 6 du code général des impôts, chaque contribuable est imposable à l'impôt sur le revenu, tant en raison de ses bénéfices et revenus personnels que de ceux de ses enfants et des personnes considérés comme étant à sa charge.

À cet égard, la doctrine fiscale26(*) précise que, sous réserve de l'application des conventions internationales, la CEHR est applicable, sous réserve que leur revenu fiscal de référence excède les seuils déterminés :

- non seulement aux contribuables domiciliés fiscalement en France, passibles de l'impôt sur le revenu et qui disposent de revenus de source française ou étrangère entrant dans la composition du RFR ;

- mais également aux contribuables domiciliés fiscalement hors de France, passibles de l'impôt sur le revenu et qui disposent de revenus de source française entrant dans la composition du RFR. En application de l'article 4 A du CGI, seuls leurs revenus de source française sont soumis à l'impôt sur le revenu.

1. Une contribution assise sur le revenu fiscal de référence

La contribution exceptionnelle sur les hauts revenus est assise sur le revenu fiscal de référence (RFR) du foyer fiscal, tel que défini au 1° du IV de l'article 1417 du code général des impôts. Le RFR correspond au montant net des revenus et plus-values retenues pour l'établissement de l'impôt sur le revenu, majoré de certaines charges déductibles, de revenus et profits exonérés d'impôt sur le revenu ou faisant l'objet d'un report ou d'un sursis d'imposition, d'abattements appliqués pour la détermination du revenu catégoriel et de revenus et profits soumis aux prélèvements ou versements libératoires. Les revenus réintégrés au RFR sont limitativement énumérés au IV de l'article 1417 du CGI. Du fait de cette assiette plus large, la contribution exceptionnelle sur les hauts revenus se distingue d'une simple aggravation du barème de l'impôt sur le revenu pour les revenus les plus élevés.

Cette différence d'assiette conduit le juge constitutionnel27(*) à considérer la CEHR comme une imposition distincte de l'impôt sur le revenu.

Le revenu fiscal de référence

Le revenu fiscal de référence s'entend du revenu net imposable soumis au barème progressif, majoré pour l'essentiel :

- du montant de certaines charges (par exemple le dispositif « Sofipêche ») et cotisations (plan d'épargne retraite, contrats souscrits dans le cadre de régimes de retraite supplémentaire ou complémentaire) déductibles du revenu global ;

- de l'abattement pour la durée de

détention appliqué en matière d'impôt sur le revenu

aux plus-values de cession de valeurs mobilières ou de droit sociaux et

l'abattement fixe qui s'ajoute à l'abattement pour durée de

détention sur les

plus-values de cession réalisées par

les associés dirigeants qui partent à la retraite ;

- de l'abattement de 40 % applicable aux dividendes pour le calcul de l'impôt sur le revenu ;

- du montant des intérêts soumis au prélèvement libératoire de 24 % ;

- du montant des produits de la capitalisation soumis à un prélèvement libératoire ;

- du montant des bénéfices exonérés dans le cadre des incitations à la création d'entreprises (jeunes entreprises innovantes, entreprises nouvelles, zones franches urbaines, zones de revitalisation rurale, etc.) ;

- du montant exonéré des salaires versés aux personnes détachées à l'étranger par leur employeur ;

- du montant exonéré des revenus encaissés par les personnes bénéficiant du régime des impatriés ou les fonctionnaires internationaux ;

- des indemnités de fonction des élus locaux soumis à retenue à la source.

Source : commission des finances

Le RFR permet donc de donner une indication plus fine du niveau de vie des foyers fiscaux et de leurs capacités contributives que le revenu net imposable, en prenant en compte davantage de ressources effectivement perçues. Par rapport à l'assiette de l'impôt sur le revenu, soit le revenu net imposable, cet agrégat offre différents avantages, en permettant :

- d'inclure différentes catégories de revenus, dont des revenus du capital et du patrimoine, en plus des revenus d'activités ;

- de réintégrer certains revenus exonérés de l'impôt sur le revenu ;

- de neutraliser une partie des dépenses fiscales qui diminuent le montant de l'imposition à l'impôt sur le revenu.

Pour ces différentes raisons, en matière fiscale, le revenu fiscal de référence est mobilisé, outre la contribution exceptionnelle sur les hauts revenus, pour le calcul du champ des exonérations de la taxe foncière et pour la détermination des taux de CSG applicables aux pensions de retraites. Le RFR est également utilisé pour déterminer la tarification de services publics locaux ou l'attribution de dispositifs de prestation sociale sous conditions de ressources28(*).

Pour autant, comme le relève le Conseil des prélèvements obligatoires (CPO), le RFR « ne reflète pas l'universalité des revenus, et donc des capacités contributives réelles, des ménages »29(*). L'utilisation du RFR ne permet pas de réintégrer l'ensemble des dépenses fiscales minorant le montant de l'impôt sur le revenu. La direction de la législation fiscale dénombre en ce sens 222 dispositifs d'exonération qui demeurent exclus du calcul de cet agrégat. À titre d'exemple, n'entre pas dans le calcul du RFR l'abattement à 10 % sur les pensions.

Le RFR retenu par le 1 du I de l'article 223 sexies reprend la définition du 1° du IV de l'article 1417 du CGI en le retraitant des plus-values mentionnées au I de l'article 150-0 B ter du CGI et dont le report d'imposition expire. Il s'agit des plus-values réalisées, directement ou par personne interposée, dans le cadre d'un apport de valeurs mobilières, de droits sociaux, de titres ou de droits s'y rapportant, à une société soumise à l'impôt sur les sociétés ou à un impôt équivalent et faisant l'objet d'un report d'imposition. Cette exclusion est issue de l'article 34 de la loi n° 2016-1918 du 29 décembre 2016 de finances rectificative pour 2016, qui tirait les conséquences de la jurisprudence du Conseil constitutionnel30(*).

Par ailleurs, pour les contribuables non fiscalement domiciliés en France redevables de la CEHR, le revenu fiscal de référence ne comprend que les revenus de source française. Les revenus de source étrangère en sont exclus.

Barème de la contribution exceptionnelle sur les hauts revenus

|

Fraction du revenu fiscal de référence |

Taux applicable |

|

|

Contribuable célibataire, veuf, séparé ou divorcé |

Contribuables mariés ou pacsés, soumis à imposition commune |

|

|

Inférieure ou égale à 250 000 euros |

0 % |

0 % |

|

Comprise entre 250 001 euros et 500 000 euros |

3 % |

|

|

Comprise entre 500 001 euros et 1 000 000 euros |

4 % |

3 % |

|

Supérieure à 1 000 000 euros |

4 % |

|

Source : commission des finances d'après le code général des impôts

Aux termes de l'article 223 sexies du CGI, la contribution exceptionnelle sur les hauts revenus est calculée selon un barème de deux tranches, en appliquant :

- un taux de 3 % à la fraction de RFR supérieure à 250 000 euros et inférieure ou égale à 500 000 euros pour les contribuables célibataires, veufs, séparés ou divorcés et à la fraction de revenu fiscal de référence supérieure à 500 000 euros et inférieure ou égale à 1 000 000 d'euros pour les contribuables soumis à imposition commune ;

- un taux de 4 % à la fraction de RFR supérieure à 500 000 euros pour les contribuables célibataires, veufs, séparés ou divorcés et à la fraction de revenu fiscal de référence supérieure à 1 000 000 d'euros pour les contribuables soumis à imposition commune.

En application de ce barème, un contribuable célibataire dont le montant du revenu fiscal de référence est de 400 000 euros sera redevable d'une contribution égale à 4 500 euros au titre de la contribution exceptionnelle sur les hauts revenus. De même, un couple dont le RFR s'élève à 1 250 000 euros se verra imposé au titre de la CEHR à hauteur de 25 000 euros.

À noter que le calcul de la CEHR est « conjugalisé », en ce qu'il prend en compte la composition du foyer sous le seul angle de la présence ou non d'un conjoint. À l'inverse de l'impôt sur le revenu, aucun dispositif de quotient familial n'est prévu pour atténuer l'imposition du fait de la présence d'enfants.

Le recouvrement de la contribution exceptionnelle sur les hauts revenus est similaire à celui de l'impôt sur le revenu. La CEHR figure d'ailleurs sur le même rôle que l'impôt sur le revenu et les prélèvements sociaux.

Contrairement à l'impôt sur le revenu, le barème de la CEHR ne fait pas l'objet d'une revalorisation annuelle permettant de compenser les effets de l'inflation sur le revenu des foyers fiscaux. L'effet de l'inflation a donc mécaniquement conduit à faire entrer dans le champ de la CEHR de nouveaux contribuables depuis son entrée en vigueur. L'année d'entrée en vigueur de la contribution, en 2012, le nombre de foyers fiscaux assujettis s'élevait à 29 683, contre 58 700 en 2022, dix ans plus tard.

2. Un mécanisme de décote permettant de lisser l'entrée dans le dispositif de la CEHR et une prise en compte des changements de situation matrimoniale

En premier lieu, pour éviter des effets de seuils, le 1 du II de l'article 223 sexies du CGI prévoit un mécanisme de quotient permettant d'atténuer l'imposition de revenus considérés comme exceptionnels. L'objectif est d'éviter que des contribuables, qui ne perçoivent habituellement pas de hauts revenus, ne soient assujettis à la nouvelle contribution en raison des revenus considérés comme exceptionnels, à l'instar de la vente d'un bien immobilier ou de la réalisation d'une plus-value. Pour bénéficier de ce mécanisme, le contribuable remplir trois conditions cumulatives :

- tout d'abord, son revenu fiscal de référence doit avoir été, au titre des deux années précédant celle de l'imposition, inférieur ou égal au seuil d'imposition à la contribution ;

- ensuite, son revenu RFR doit être supérieur ou égal à une fois et demie la moyenne des revenus fiscaux de référence des deux années précédentes ;

- enfin, il doit avoir été passible de l'impôt sur le revenu au titre des deux années précédant celle de l'imposition pour plus de la moitié de ses revenus de source française ou étrangère de même nature que ceux entrant dans la composition du RFR. Pour remplir cette condition, le contribuable doit justifier qu'au titre de chacune des deux années précédant celle de l'imposition, le montant de ses revenus passibles de l'IR en France a excédé la moitié des revenus et profits qui composent son « RFR mondial »31(*).

Si ces conditions sont satisfaites, le mécanisme de quotient est appliqué automatiquement, sans que le contribuable ait à en demander le bénéfice. Pour l'application de ce mécanisme, il convient de distinguer un revenu ordinaire, égal à la moyenne du RFR des deux années précédant l'imposition, et un revenu exceptionnel, égal à la fraction du RFR de l'année d'imposition qui excède le revenu ordinaire. Le revenu exceptionnel est ensuite divisé par deux et ajouté au revenu ordinaire pour obtenir la base de la contribution à laquelle est appliquée le barème. La cotisation supplémentaire obtenue est multipliée par deux.

En raison de ce dispositif de décote permettant une prise en compte des revenus exceptionnels, l'article 223 sexies du CGI prévoit l'exclusion de l'application du système de quotient applicable aux revenus exceptionnels ou différés prévu à l'article 163-0 A du même code. Ce dispositif permet d'éviter que l'application du barème de l'IR ne conduise pas à soumettre à une imposition excessive des revenus exceptionnels compte tenu du montant habituel des revenus perçus. Il implique un mécanisme de quotient qui repose sur le calcul de la différence entre l'application du barème au revenu net global « ordinaire » et l'application du barème à ce revenu net global « ordinaire » majoré d'une fraction du revenu exceptionnel. La différence est ensuite multipliée par un coefficient et additionnée à l'impôt dû sur le seul revenu ordinaire.

En second lieu, s'agissant des contribuables ayant changé de situation matrimoniale, le calcul de la contribution exceptionnelle s'applique selon des modalités spécifiques. Ces dernières consistent à retenir, pour la période de référence32(*), les revenus fiscaux de référence :

- du contribuable et des foyers fiscaux auxquels le contribuable passible de la contribution a appartenu, en cas de divorce, séparation ou décès ;

- du couple et des foyers fiscaux auxquels les conjoints ou les partenaires ont appartenus, en cas d'union. Toutefois, lorsque les époux ou les partenaires liés par un pacte civil de solidarité ont opté, au titre de l'année d'établissement de la contribution, pour l'imposition distincte des revenus dont chacun a personnellement disposé pendant l'année du mariage ou de la conclusion du pacte, ainsi que de la quote-part des revenus communs lui revenant, conformément au second alinéa du 5 de l'article 6 du CGI, les revenus fiscaux retenus sont ceux du contribuable et des foyers fiscaux auxquels le contribuable passible de la contribution a appartenu.

Le 2 du II de l'article 223 sexies dispose que, pour les contribuables dont la situation matrimoniale a évolué au cours des deux années précédant l'année d'imposition, le bénéfice du mécanisme spécifique de calcul du quotient est subordonné au dépôt d'une réclamation contentieuse comprenant les informations nécessaires à la détermination du revenu fiscal de référence.

3. Une contribution « exceptionnelle » au rendement important, dont l'application devra cesser avec le déficit des administrations publiques

Le rendement de la CEHR était égal en 2022 à 1,46 milliard d'euros prélevé sur les revenus de 58 700 foyers fiscaux, répartis entre 40 700 foyers fiscaux assujettis au taux de 3 % (pour un RFR compris entre 250 000 euros et 500 000 euros) et 18 000 foyers fiscaux assujettis aux taux de 3 % (pour leurs revenus compris entre 250 000 euros et 500 000 euros) et de 4 % (pour leurs revenus supérieurs à 500 000 euros). Le montant moyen de CEHR par foyer fiscal assujettis s'élevait donc à 2 487 euros en 2022.

Le projet de loi de finances pour 2012 prévoyait initialement une durée d'application limitée, jusqu'à l'imposition des revenus de l'année 2013. Cette date d'extinction de la CEHR correspondait à l'horizon fixé par le Gouvernement de l'époque pour ramener le déficit public en-dessous du seuil de 3 % du produit intérieur brut. Lors de l'examen du texte à l'Assemblée nationale, un amendement déposé par le député Charles de Courson a étendu l'application de la contribution « jusqu'à l'imposition des revenus de l'année au titre de laquelle le déficit public des administrations publiques est nul »33(*).

Il en résulte que cette contribution n'a d'exceptionnel que le nom, qu'elle existe depuis plus de 10 ans et que la situation actuelle des finances publiques de notre pays lui promet encore une significative espérance de vie.

II. LE DISPOSITIF PROPOSÉ : L'INTRODUCTION D'UNE CONTRIBUTION DIFFÉRENTIELLE SUR LES HAUTS REVENUS

A. LE CHAMP D'APPLICATION DE LA CONTRIBUTION DIFFÉRENTIELLE

Le I du présent article crée un nouvel article 224 au sein du code général des impôts qui introduit une « contribution différentielle applicable à certains contribuables titulaires de hauts revenus ».

Le I du nouvel article 224 prévoit que la contribution différentielle est à la charge des contribuables domiciliés fiscalement en France et dont le revenu du foyer fiscal est supérieur à 250 000 euros pour les contribuables célibataires, veufs, séparés ou divorcés et à 500 000 euros pour les couples.

1. Une contribution applicable aux contribuables fiscalement domiciliés en France et redevables de l'impôt sur le revenu

S'agissant de critère de domiciliation fiscale, ce dernier est défini à l'article 4 B du code général des impôts. Pour des développements plus précis sur la domiciliation fiscale, le lecteur pourra se référer au commentaire de l'article 23 du projet de loi de finances au sein du présent rapport. Pour être fiscalement domicilié en France, un contribuable doit remplir l'une au moins des trois conditions suivantes :

- avoir son foyer ou son lieu de séjour principal en France ;

- exercer une activité professionnelle en France, salariée ou non, sauf si elle justifie que cette activité y est exercée à titre accessoire. À ce titre, la loi de finances pour 202034(*) a complété l'article 4 B du CGI pour préciser que les dirigeants des entreprises dont le siège est situé en France et qui y réalisent un chiffre d'affaires annuel supérieur à 250 millions d'euros sont considérés comme exerçant en France leur activité professionnelle à titre principal, à moins qu'ils ne rapportent la preuve contraire ;

- avoir en France le centre de ses intérêts économiques.

Les contribuables non fiscalement domiciliés en France ne sont donc pas passibles de la contribution différentielle alors qu'ils sont soumis à la contribution exceptionnelle sur les hauts revenus, comme il a été indiqué ci-avant.

2. Un champ d'application qui repose sur un revenu fiscal de référence retraité

a) Le revenu fiscal de référence

Le revenu déterminant le champ d'application de la nouvelle contribution différentielle sur les hauts revenus est défini au II du nouvel article 224 du CGI comme le revenu fiscal de référence déterminé au 1° du IV de l'article 1417 du même code. Aux termes du présent article, le revenu fiscal de référence permet :

- d'une part, de déterminer le champ d'application de la nouvelle contribution en fixant des seuils d'entrée (250 000 euros pour les contribuables célibataires, veufs, séparés ou divorcés et à 500 000 euros pour les couples), similaires à ceux applicables pour la CEHR ;

- d'autre part, de calculer le montant de la contribution différentielle, selon les modalités exposées infra.

Pour autant, le revenu fiscal de référence retenu par le nouvel article 224 du CGI diffère de celui retenu par l'article 223 sexies pour calculer le champ d'application et l'assiette de la contribution exceptionnelle sur les hauts revenus. Il s'agit en effet, dans le cas de la contribution différentielle, d'un RFR « retraité », c'est-à-dire minoré du montant de certains revenus, pourtant retenus par le IV de l'article 1417 du CGI dans la détermination de cet agrégat.

Les revenus exclus du revenu fiscal de référence au sens du présent article sont présentés dans le tableau infra.

Revenus exclus du calcul du revenu fiscal de

référence au sens du II

du nouvel article 224 du code

général des impôts

|

Dispositif |

Référence |

|

Abattement fixe applicable aux gains de cession de titres de PME réalisés par les dirigeants lors de leur départ à la retraite |

Article 150-0 D ter du CGI |

|

Abattement sur les revenus distribués par les sociétés passibles de l'impôt sur les sociétés ou d'un impôt équivalent ou soumises sur option à cet impôt, ayant leur siège dans un État de l'Union européenne ou dans un État ou territoire ayant conclu avec la France une convention fiscale en vue d'éviter les doubles impositions en matière d'impôt sur les revenus |

2° du 3 de l'article 158 du CGI |

|

Abattement sur les actions distribuées |

3 de l'article 200 A du CGI |

|

Plus-value de cession à titre onéreux, en report d'imposition, des titres d'organismes de placements collectifs « monétaires » en cas de versement du prix dans un PEA-PME |

Article 150-0 B quater du CGI |

|

Plus-values réalisées par les personnes physiques ou sociétés qui ne sont pas fiscalement domiciliées en France |

Article 244 bis A et 244 bis B du CGI |

|

Bénéfices exonérés réalisés par les entreprises nouvelles qui se créent dans les zones d'aide à finalité régionale |

Article 44 sexies du CGI |

|

Bénéfices exonérés réalisés par les jeunes entreprises innovantes et les jeunes entreprises universitaires |

Article 44 sexies A du CGI |

|

Bénéfice réalisé par les entreprises qui exercent une activité dans une zone urbaine de 3ème génération ou qui créent une activité dans une zone franche urbaine-territoire entrepreneur (ZFU-TE) entre le 1er janvier 2006 et le 31 décembre 2023 |

Article 44 octies A du CGI |

|

Bénéfice exonéré réalisé par les entreprises créées en zones de restructuration de la défense, dans les zones franches d'activité des départements d'outre-mer, dans les zones de revitalisation rurale ou les zones France ruralités revitalisation, dans les bassins urbains à dynamiser, dans les zones de développement prioritaire |

Article 44 terdecies à 44 septdecies du CGI |

|

Bénéfices exonérés des auteurs d'oeuvres d'art au titre de la première année d'activité et des quatre années suivantes |

9 de l'article 393 du CGI |

|

Plus-values réalisées par les particuliers lors de l'apport de leurs titres à une société qu'ils contrôlent pour lesquels le report d'imposition expire |

Article 150-0 B ter du CGI |

Source : commission des finances

Au total, ce revenu de référence « retraité », tel que défini au II du nouvel article 224 du CGI pour le calcul de la CDHR, est donc plus restreint que celui retenu pour la contribution exceptionnelle sur les hauts revenus.

b) Un mécanisme de prise en compte des revenus exceptionnels dans la détermination du revenu fiscal de référence

Pour la détermination du montant du revenu fiscal de référence, le nouvel article 224 du CGI introduit un mécanisme de lissage permettant de prendre en compte les revenus exceptionnels perçus par le contribuable. L'objectif du mécanisme est d'éviter de faire entrer dans le champ d'application de la nouvelle contribution des contribuables qui se trouveraient sous le seuil d'assujettissement en l'absence de revenus ponctuels et exceptionnels.

La définition des « revenus exceptionnels » apportée par le présent article est identique à celle dont dispose le I de l'article 163-0 A du CGI qui prévoit un mécanisme de quotient permettant de lisser ce type de revenu dans le cadre du calcul du revenu imposable à l'impôt sur le revenu. Les revenus exceptionnels correspondent donc aux « revenus qui, par leur nature, ne sont pas susceptibles d'être recueillis annuellement et dont le montant dépasse la moyenne des revenus nets d'après lesquels le contribuable a été soumis à l'impôt sur le revenu au titre des trois dernières années », selon les termes du 2e alinéa du II de l'article 224 qu'il est proposé d'insérer au code général des impôts.

S'agissant des modalités d'application du système de quotient introduit par le présent article, les revenus exceptionnels sont retenus pour le quart de leur montant dans le calcul du revenu fiscal de référence. Le calcul du revenu fiscal de référence se trouve donc minoré des trois quarts du revenu exceptionnel du contribuable. Une telle modalité de lissage tempère très fortement l'effet du seuil d'assujettissement, d'autant que, pour leur part, les montant d'impôts effectivement acquittés sur ces revenus exceptionnels sont bien pris en compte intégralement dans le décompte de d'impôt effectivement acquitté.

c) L'application du mécanisme de prise en compte des changements de situation familiale

Le nouvel article 224 prévoit également, pour la détermination du montant du revenu fiscal de référence, l'application des règles prévues au 2 du II de l'article 223 sexies. Il s'agit du dispositif de prise en compte des modifications de la situation familiale du contribuable au cours de l'année d'imposition ou des deux années précédentes, prévu pour la détermination des revenus imposables à la contribution exceptionnelle pour les hauts revenus et décrit supra.

B. LA LIQUIDATION DE LA NOUVELLE CONTRIBUTION DIFFÉRENTIELLE

1. La règle de droit commun de calcul de la CDHR

a) Le calcul de la CDHR

Le III du nouvel article 224 du CGI expose les modalités de calcul de la contribution différentielle. Elle est égale à la différence, à condition qu'elle soit positive, entre :

- d'une part, le montant résultant de l'application au revenu fiscal de référence, tel qu'exposé supra, d'un taux de 20 % ;

- d'autre part, le montant résultant de la somme du montant de l'impôt sur le revenu, de la contribution exceptionnelle sur les hauts revenus et des prélèvements forfaitaires libératoires de l'impôt sur le revenu, mentionnés au c du 1° du IV de l'article 1417 du CGI, effectivement acquittés par le contribuable sur ces revenus au titre de l'exercice.

b) Un montant d'impôt effectivement acquitté majoré par des avantages fiscaux

Le calcul nouvelle contribution différentielle prend en compte les charges de famille et la situation conjugale des contribuables dans le montant d'impôt effectivement acquitté. La somme de l'impôt sur le revenu, de la CEHR et des prélèvements libératoires pris en compte pour le calcul du montant de CDHR dû est ainsi majorée :

- de 1 500 euros par personne à charge, afin de prendre en compte la composition du foyer fiscal ;

- de 12 500 euros pour les contribuables soumis à une imposition commune.

De même, le montant de l'impôt effectivement acquitté, tel que défini au 2° du III de nouvel article 224 du CGI et intervenant dans le calcul de la contribution différentielle, fait l'objet d'autres majorations. Le présent article prévoit, en effet, d'ajouter à ce montant l'avantage en impôt procuré par une série de dépenses fiscales. Cette majoration du montant d'impôt permet, dans le cadre du calcul de la contribution différentielle, de diminuer d'autant le montant de la contribution effectivement due.

En premier lieu, le IV du nouvel article 224 permet une majoration du montant de l'impôt effectivement acquitté par l'avantage en impôt procuré par différents réductions et crédits d'impôt destinés aux entreprises.

Réduction d'impôt et crédits

d'impôt permettant de majorer l'impôt sur le revenu effectivement

acquitté au sens 2° du III du nouvel article 224 du CGI

dans l'objectif de minorer la CDHR des entrepreneurs

|

Dispositif |

Référence |

|

Réduction d'impôt accordée aux adhérents de centres de gestion ou d'associations agréés |

Article 199 quater B du CGI |

|

Réduction d'impôt pour investissements réalisés outre-mer |

Article 199 undecies B du CGI, à l'exception des vingt-sixième à dernier alinéas du I |

|

Réduction d'impôt au titre des dons faits par les entreprises à des oeuvres ou des organismes d'intérêt général |

Article 238 bis du CGI |

|

Réduction d'impôt « prêt à taux zéro mobilité » (PTZ-m) |

Article 107 de la loi n° 2021-1104 du 22 août 2021 portant lutte contre le dérèglement climatique et renforcement de la résilience face à ses effets |

|

Crédit d'impôt au titre des dépenses de remplacement pour congé de certains exploitants agricoles |

Article 200 undecies du CGI |

|

Crédit d'impôt pour dépenses de recherche effectuées par les entreprises industrielles et commerciales ou agricoles |

Articles 244 quater B à 244 quater B bis du CGI |

|

Crédit d'impôt pour la compétitivité et l'emploi |

Article 244 quater C du CGI |

|

Crédit d'impôt pour certains investissements réalisés et exploités en Corse |

Article 244 quater E du CGI |

|

Crédit d'impôt famille |

Article 244 quater F du CGI |

|

Crédit d'impôt au titre des investissements dans l'industrie verte |

Article 244 quater I du CGI |

|

Crédit d'impôt au titre des avances remboursables ne portant pas intérêt pour financer l'acquisition ou la construction d'une résidence principale |

Article 244 quater J du CGI |

|

Crédit d'impôt en faveur de l'agriculture biologique |

Article 244 quater L du CGI |

|

Crédit d'impôt pour formation des dirigeants |

Article 244 quater M du CGI |

|

Crédit d'impôt en faveur des métiers d'art |

Article 244 quater O du CGI |

|

Crédit d'impôt au titre des prêts avance mutation ne portant pas intérêt |

Article 244 quater T du CGI |

|

Crédit d'impôt au titre des avances remboursables ne portant pas intérêt pour le financement de travaux d'amélioration de la performance énergétique des logements anciens |

Article 244 quater U du CGI |

|

Crédit d'impôt au profit des établissements de crédit et des sociétés de financement qui octroient des prêts à taux zéro permettant la première accession à la propriété |

Article 244 quater V du CGI |

|

Crédit d'impôt en faveur des investissements productifs neufs réalisés outre-mer |

Article 244 quater W du CGI |

|

Crédit d'impôt pour la rénovation énergétique des bâtiments à usage tertiaire affectés à l'activité des PME |

Article 27 de la loi n° 2020-1721 du 29 décembre 2020 de finances pour 2021 |

|

Crédit d'impôt en faveur des entreprises agricoles disposant d'une certification d'exploitation à haute valeur environnementale au sens de l'article L. 611-6 du code rural et de la pêche maritime en cours de validité au 31 décembre 2021 ou délivrée au cours de l'année 2022 |

Article 151 de la loi n° 2020-1721 du 29 décembre 2020 de finances pour 2021 |

Note : à l'exception de la réduction d'impôt prévue à l'article 199 quater B du CGI et du crédit d'impôt prévu à l'article 200 undecies du même code, l'ensemble de ces dispositifs est applicable tant à l'impôt sur le revenu qu'à l'impôt sur les sociétés.

Source : commission des finances

En second lieu, le II du présent article prévoit également une majoration du montant de l'impôt effectivement acquitté par l'avantage en impôt procuré par différents réductions et crédits d'impôt au bénéfice de particuliers afin, selon les termes de l'évaluation préalable du présent article : « de ne pas remettre en cause les avantages acquis, ou les espérances pouvant légitimement être attendues de tels avantages, au titre de ces dispositions dérogatoires ».

Réductions d'impôt et crédits

d'impôt permettant de majorer l'impôt sur le revenu effectivement

acquitté au sens 2° du III du nouvel article 224 du CGI

dans l'objectif de préserver les « espérances

légitimes » des particuliers

|

Dispositifs exclus pendant toute la durée d'application de la contribution |

|

|

Dispositif |

Référence |

|

Réduction d'impôt accordée au titre des investissements dans l'immobilier de loisirs |

Articles 199 decies E à 199 decies G du CGI |

|

Réduction d'impôt accordée au titre des investissements dans des résidences hôtelières à vocation sociale |

Article 199 decies I du CGI |

|

Réduction d'impôt accordée au titre d'emprunts souscrits pour la reprise d'une entreprise |

Article 199 terdecies-0 B du CGI |

|

Réduction d'impôt en faveur de l'acquisition de logements destinés à la location meublée exercée à titre non professionnel (dispositif dit « LMNP » ou « Censi-Bouvard ») |

Article 199 sexvicies du CGI |

|

Réduction d'impôt accordée au titre des investissements locatifs réalisés dans le cadre de la loi « Scellier » - Modalités d'application |

Article 199 septvicies du CGI |

|

Dispositifs exclus jusqu'au 31 décembre 2024 |

|

|

Dispositif |

Référence |

|

Réduction d'impôt accordée au titre des souscriptions en numéraire au capital des sociétés ainsi qu'au titre des souscriptions de parts de fonds communs de placement dans l'innovation |

Articles 199 terdecies-0 A à 199 terdecies-0 AB du CGI |

|

Réduction d'impôt accordée au titre des souscriptions en numéraire au capital d'entreprises de presse |

Article 199 terdecies-0 C du CGI |

|

Réduction d'impôt accordée au titre de certains investissements réalisés outre-mer |

Articles 199 undecies A, 199 undecies B pour les 26ème à dernier alinéas du I et 199 undecies C du CGI |

|

Réduction d'impôt sur le revenu au titre des travaux de conservation ou de restauration d'objets mobiliers classés monuments historiques |

Article 199 duovicies du CGI |

|

Crédit d'impôt pour dépenses d'équipements de l'habitation principale en faveur de l'aide aux personnes en perte d'autonomie ou en situation de handicap |

Article 200 quater A du CGI |

|

Crédit d'impôt destiné à l'acquisition et à la pose de systèmes de charge pour véhicule électrique |

Article 200 quater C du CGI |

|

Réduction d'impôt accordée au titre des dépenses de restauration immobilière effectuées dans les sites patrimoniaux remarquables et les quartiers relevant de la politique de la ville - Dispositif « Malraux » |

Article 199 tervicies du CGI |

|

Réduction d'impôt sur le revenu en faveur des logements donnés en location dans le cadre d'une convention ANAH - dispositif Loc'Avantages |

Article 199 tricies du CGI |

|

Crédit d'impôt au titre d'investissements et travaux forestiers et cotisations d'assurance de bois et forêts |

Article 200 quindecies du CGI |

Source : commission des finances

Dès lors que le texte du présent article mentionne « l'avantage en impôt » procuré par les réductions d'impôt, le rapporteur général s'interroge sur l'application à la CDHR du dispositif de plafonnement global prévu à l'article 200-0 A du code général des impôts. Ce mécanisme de plafonnement prévoit que le total de certains avantages fiscaux accordés au foyer fiscal ne peut pas procurer une réduction du montant de l'impôt dû supérieure à une certaine limite. Depuis l'imposition des revenus de 2013, le plafonnement global est limité à 10 000 euros, mais peut être porté à 18 000 euros pour les réductions d'impôt en faveur des investissements outre-mer et celles accordées au titre des souscriptions au capital de SOFICA35(*).

Sont par exemple explicitement exclus du dispositif de plafonnement la réduction d'impôt au titre des frais de scolarité des enfants poursuivant des études secondaires ou supérieures (article 199 quater du CGI), la réduction d'impôt accordée au titre de certaines dépenses liées à la dépendance (article 199 quindecies du CGI) ou le crédit d'impôt en faveur de l'aide aux personnes (article 200 quater A du CGI).

L'application du dispositif de plafonnement prévu à l'article 200-0 A du CGI conduirait à plafonner les avantages fiscaux qui pourraient être déduits du montant de l'impôt effectivement acquitté dans le calcul de la contribution différentielle.

2. Un mécanisme de décote visant à atténuer les effets de seuil

Le V du nouvel article 224 du CGI prévoit un mécanisme de décote visant à atténuer l'imposition des contribuables proches des seuils d'assujettissement à la contribution différentielle. Aussi, la contribution différentielle est diminuée pour les contribuables célibataires, veufs, séparés ou divorcés dont le revenu fiscal de référence est inférieur ou égal à 330 000 euros et pour les contribuables soumis à une imposition commune dont le revenu fiscal de référence est inférieur ou égal à 660 000 euros. Le montant résultant de l'application d'un taux de 20 % au revenu fiscal de référence, est ainsi minoré :

- pour les contribuables célibataires, veufs, séparés ou divorcés, de la différence entre ce montant et 82,5 % de la différence entre le revenu fiscal de référence et 250 000 euros ;

- pour les contribuables soumis à une imposition commune, de la différence entre ce montant et 82,5 % de la différence entre le revenu fiscal de référence et 500 000 euros.

L'application de ce mécanisme de décote conduira à exclure certains contribuables de la contribution différentielle. À titre d'exemple, le tableau suivant présente l'application de la décote de la CDHR pour un contribuable célibataire dont le revenu est uniquement composé de dividendes.

Exemple d'application de la décote de la CDHR à un contribuable célibataire

(en euros et en pourcentage)

|

RFR retraité du II de l'article 224 (a) |

250 000 |

260 000 |

270 000 |

280 000 |

290 000 |

300 000 |

310 000 |

320 000 |

330 000 |

|

Montant de la contribution de référence du 1° du III (b=a*20 %) |

50 000 |

52 000 |

54 000 |

56 000 |

58 000 |

60 000 |

62 000 |

64 000 |

66 000 |

|

Montant de la contribution de référence du 1° du III après décote du V (g=82,5 %*(a-250 000)) |

- |

8 250 |

16 500 |

24 750 |

33 000 |

41 250 |

49 500 |

57 750 |

66 000 |

|

Équivalent du nouveau montant de la contribution de référence en pourcentage du RFR retraité |

- |

3,17 % |

6,11 % |

8,84 % |

11,4 % |

13,7 % |

16,0 % |

18,0 % |

20 % |

Source : commission des finances

C. UNE APPLICATION LIMITÉE DANS LE TEMPS, ALIGNÉE SUR LA TRAJECTOIRE DE REDRESSEMENT DES FINANCES PUBLIQUES

Le III du présent article dispose que la nouvelle contribution différentielle est applicable à compter de l'imposition des revenus de l'année 2024, jusqu'à l'imposition des revenus de l'année 2026.

Le présent article prévoit, par ailleurs, pour l'imposition des revenus de l'année 2024, de ne pas prendre en compte les revenus soumis aux prélèvements libératoires de l'impôt sur le revenu, mentionnés au c du 1° de du IV de l'article 1417 du CGI, dans la détermination du revenu fiscal de référence, à savoir :

- le prélèvement libératoire sur les revenus tirés des bons ou contrats de capitalisation et d'assurance-vie (1 du II et au II bis de l'article 125-0 A du CGI) ;

- le prélèvement libératoire à taux réduit sur les produits de placement à revenus fixes abandonnés dans le cadre d'un mécanisme d'épargne solidaire (II et III de l'article 125 A du CGI) ;

- le prélèvement libératoire sur les prestations de retraite versées sous forme de capital (II de l'article 163 bis du CGI) ;

- les retenues à la source sur les produits et revenus perçus en France par des non-résidents fiscaux (articles 119 bis, 182 A, 182 A bis et 182 A ter du CGI) ;

- le versement forfaitaire libératoire de l'impôt sur le revenu dans le cadre du régime de l'auto-entrepreneur (article 151-0 du CGI).

Les montants acquittés au titre de ces prélèvements ne sont pas non plus intégrés dans le montant total de l'impôt acquitté, mentionné au 2° du III de l'article 224 et permettant de calculer la contribution différentielle. Cette exclusion s'explique par la jurisprudence du Conseil constitutionnel, qui s'oppose à la remise en cause rétroactive du caractère libératoire d'une imposition36(*).

*

* *

L'Assemblée nationale n'ayant pas adopté la première partie du présent projet de loi de finances, celui-ci est considéré comme ayant été rejeté et le présent article n'a pas été adopté.

III. LA POSITION DE LA COMMISSION DES FINANCES : UN « FILET DE RATTRAPAGE » FISCAL PERMETTANT DE RELEVER LE TAUX MOYEN D'IMPOSITION DES MÉNAGES LES PLUS AISÉS DONT LE RENDEMENT PEUT ÊTRE INTERROGÉ

A. UNE MESURE CIBLÉE SUR LES CONTRIBUABLES DISPOSANT DE TRÈS HAUTS REVENUS ET DONT LES TAUX D'IMPOSITION EFFECTIFS SONT FAIBLES