C. LA BAISSE DES DÉGRÈVEMENTS D'IMPÔTS ÉCONOMIQUES

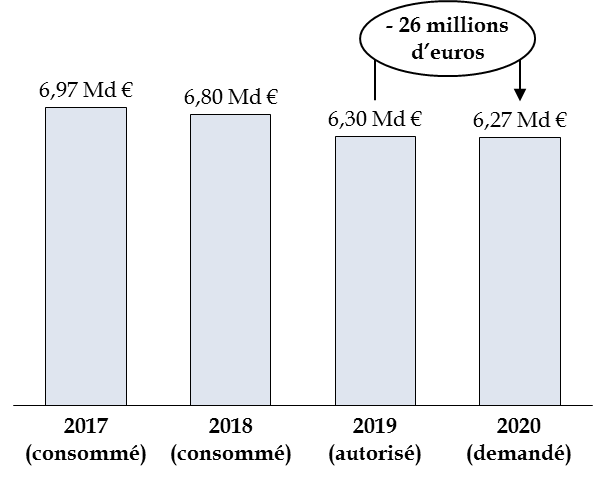

En comparaison des crédits exécutés en 2017, le montant des dégrèvements d'impositions économiques locales se réduirait de près de 10 % en 2020 pour atteindre 6,3 milliards d'euros .

On constate également une baisse de l'ordre 26 millions d'euros par rapport à autorisation donnée en loi de finances pour 2019 .

La plus grande partie des dépenses concerne le reversement du dégrèvement barémique à la CVAE (4,4 milliards d'euros prévus en 2020).

Ce dispositif permet aux entreprises dont le chiffre d'affaires hors taxe est inférieur à 50 millions d'euros de bénéficier d'un dégrèvement dont le montant varie, notamment, selon le niveau de la contribution perçue par la collectivité territoriale.

Évolution des crédits

dédiés aux dégrèvements

d'impôts

économiques du programme 201

Source : commission des finances du Sénat à partir des documents budgétaires

En raison de l'accroissement de la base imposable, le coût de ce dégrèvement est appelé à croitre légèrement en 2020.

Dans le même temps, une baisse de l'ordre de 150 millions d'euros du coût des autres dégrèvements retracés par cette action devrait être observée en 2020 en raison de l'extinction progressive des contentieux liés à la décision du Conseil constitutionnel du 19 mai 2017 ayant invalidé la « CVAE de groupe » .

Depuis la décision du Conseil constitutionnel, les contentieux en série avaient conduit à majorer les crédits de l'action de 300 millions d'euros par an.

|

La décision n° 2017-629 QPC du 19 mai

2017

Le dégrèvement barémique de la cotisation sur la valeur ajoutée des entreprises (CVAE) est le dispositif fiscal par lequel l'État prend en charge la différence entre le produit perçu par les collectivités territoriales, correspondant à l'application d'un taux théorique de 1,5 % à la valeur ajoutée produite par l'entreprise, et le montant effectivement acquitté par les entreprises, dont le taux d'imposition varie de 0 % à 1,5 % en fonction de leur chiffre d'affaires 32 ( * ) . Dès lors que le taux effectif de CVAE dépend du chiffre d'affaires, certaines entreprises pourraient avoir des comportements d'optimisation fiscale en multipliant les filiales , ce qui leur permettrait de réduire artificiellement leur chiffre d'affaires et donc de bénéficier d'un taux effectif de CVAE moins élevé. Afin d'éviter cela, l'article 1586 quater du code général des impôts prévoit que le chiffre d'affaires des groupes de sociétés fiscalement intégrés - c'est-à-dire une société mère et ses filiales détenues à 95 % au moins ayant opté pour ce régime fiscal - est consolidé au niveau du groupe . Cependant, le Conseil constitutionnel a déclaré ces dispositions contraires à la Constitution en mai 2017 33 ( * ) |

,

|

en considérant qu'elles créaient une inégalité devant la loi entre les groupes satisfaisant les conditions précitées selon si ils avaient opté ou non pour le régime de l'intégration fiscale, dans la mesure où leur taux d'imposition global serait différent. Si le Conseil reconnaissait le motif d'intérêt général (empêcher l'optimisation fiscale), il considérait que le critère retenu (l'option pour ce régime fiscal) n'était pas en adéquation avec l'objet de la loi, puisque les groupes non intégrés peuvent également avoir des comportements d'optimisation 34 ( * ) . À la suite de cette décision, l'article 15 de la loi de finances pour 2018 a généralisé la consolidation du chiffre d'affaires pour l'ensemble des groupes satisfaisant aux conditions précitées, à compter de 2018. Source : rapport spécial « Remboursements et dégrèvements » sur le PLF 2018 |

* 32 Les entreprises dont le chiffre d'affaires est inférieur à 2 millions d'euros bénéficient d'un dégrèvement complémentaire de 1 000 euros.

* 33 Décision n° 2017-629 QPC, Société FB Finance, Conseil constitutionnel, 19 mai 2017.

* 34 Le régime de l'intégration fiscale résulte d'une option librement souscrite par un groupe, lui permettant, pour le calcul de son impôt sur les bénéfices, de consolider les résultats de ses différentes entités.