SECONDE PARTIE

REMBOURSEMENTS ET

DÉGRÈVEMENTS

D'IMPÔTS LOCAUX

I. PRÉSENTATION DES DÉPENSES PRÉVUES AU PROJET DE LOI DE FINANCES POUR 2021

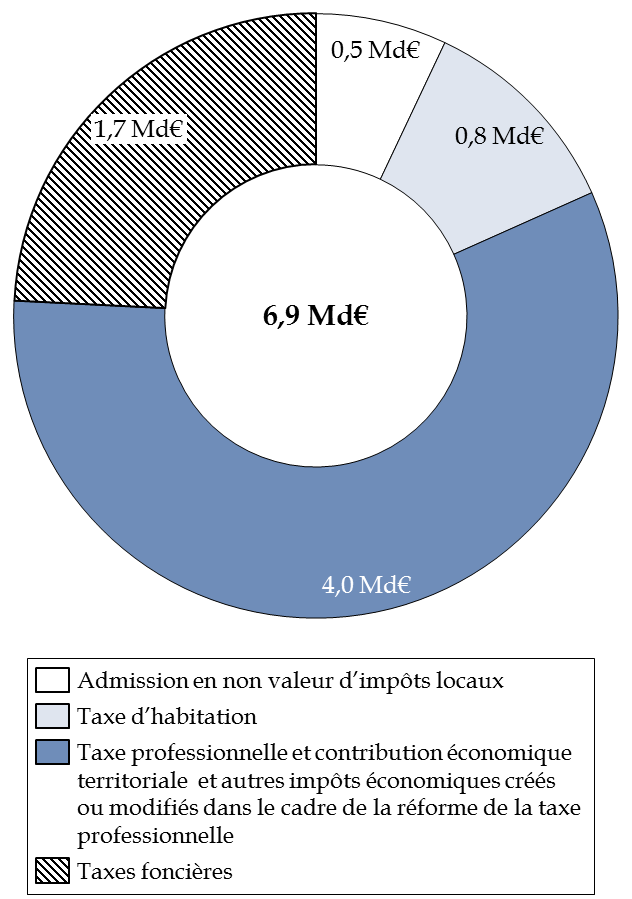

En 2021,

les crédits évalués au

titre du programme 201 s'élèvent

à 6,9 milliards

d'euros en AE comme en CP soit une baisse de 70 % par rapport à

2020

.

Cette contraction très importante résulte pour près de 90 % de la réforme de la taxe d'habitation sur les résidences principales.

Toutefois, une baisse significative (- 40 %) des crédits évalués au titre des dégrèvements d'impôts économiques doit être constatée. Elle s'explique par la réforme des impôts de production .

Répartition des dépenses du

programme

201 au PLF 2021

Source : commission des finances du Sénat à partir des documents budgétaires

II. JUSTIFICATION DE LA DYNAMIQUE BUDGÉTAIRE DU PROGRAMME

A. UNE CONTRACTION DES CRÉDITS DU PROGRAMME DANS LE CONTEXTE DE LA NATIONALISATION DE LA TAXE D'HABITATION

En 2021,

le montant des crédits

évalués au titre de l'action relative aux remboursements et

dégrèvements de taxe d'habitation diminue

de 95 %

(- 14 milliards d'euros).

Cette baisse résulte mécaniquement de l'application progressive de la réforme de la taxe d'habitation sur les résidences principales.

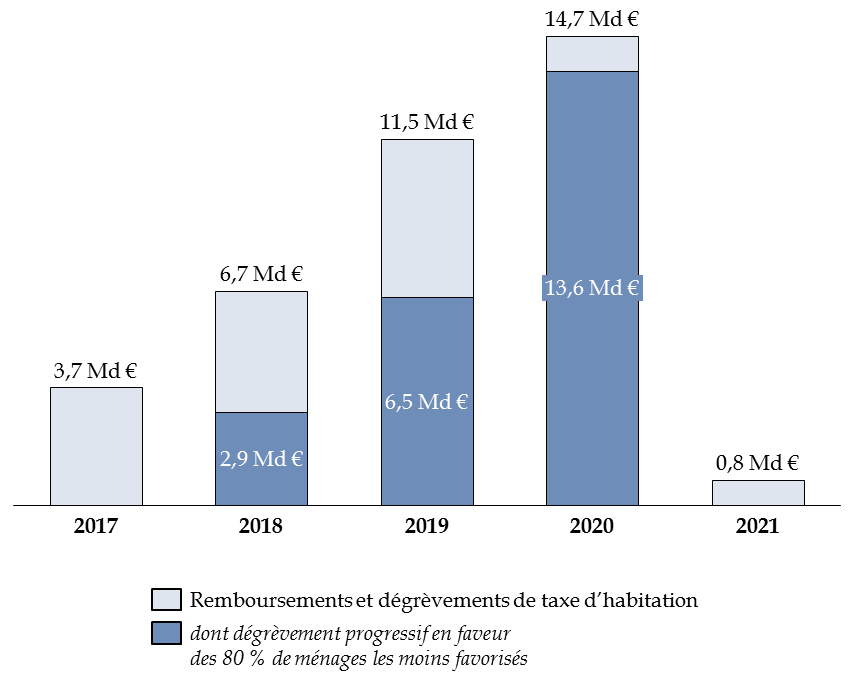

En effet, en loi de finances initiale pour 2018, le législateur avait introduit un dégrèvement progressif en faveur des 80 % des ménages les moins favorisés (25 839 euros de revenu fiscal annuel pour une personne seule et 46 132 euros pour un couple avec deux enfants à charge).

Cette mesure avait, d'ailleurs, conduit à un accroissement tendanciel des crédits du programme.

Impact du dégrèvement progressif de taxe

d'habitation

prévu à l'article 5 de la loi de finances pour

2018

sur les dépenses du programme 201

Source : commission des finances du Sénat à partir des documents budgétaires

L'article 16 de la loi de finances pour 2020 est venu modifier l'ampleur et la nature de cet allègement tout en induisant plusieurs conséquences tant pour les collectivités territoriales que pour la dynamique budgétaire du programme.

D'une part, l'allègement - qui prenait la forme d'un dégrèvement - est transformé, à compter de 2021, en une exonération de taxe d'habitation sur les résidences principales tandis que le produit de cette imposition sera, désormais, perçu par l'État.

Les collectivités locales qui perçoivent actuellement la taxe d'habitation ont vocation à être compensées de la perte de ce produit fiscal par :

- la « redescente » au profit des communes de la part départementale de la taxe sur le foncier bâti ;

- l'affectation d'une fraction dynamique de TVA au profit des établissements de coopération intercommunale (EPCI) pour un montant équivalent au produit des bases 2020 et du taux de taxe d'habitation applicable en 2017 ;

- l'affectation d'une fraction dynamique de TVA aux départements en compensation des recettes de la taxe sur le foncier bâti, désormais affectées aux communes.

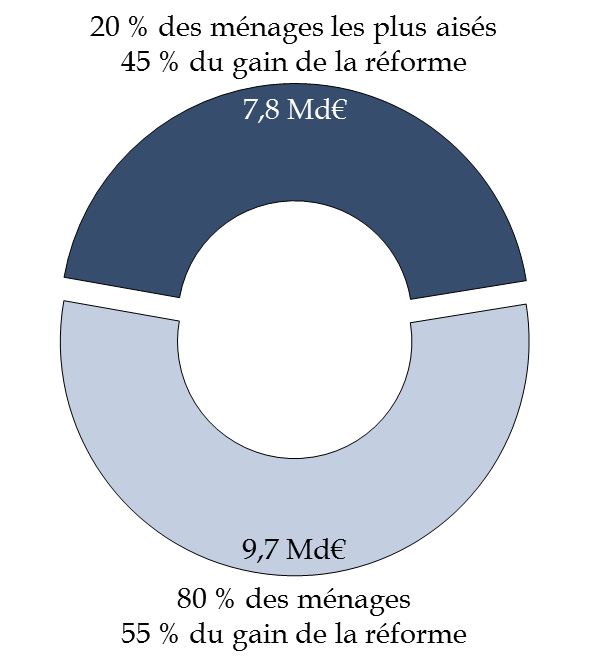

D'autre part, le champ des bénéficiaires de cet allégement a été élargi puisqu'il concernera, progressivement, les contribuables figurant parmi les 20 % de ménages les plus aisés.

Le rapporteur spécial a eu l'occasion de critiquer cette réforme qui, si elle entraine un indéniable gain de pouvoir d'achat pour l'ensemble des ménages , n'en constitue pas moins un effort financier principalement destiné aux ménages les plus aisés .

En effet, comme le rappelle le graphique infra , la moitié du coût anticipé de cette mesure sera consacré au financement de l'allègement en faveur des 20 % des ménages les plus aisés.

Répartition du gain fiscal entre le ménage

Source : commission des finances du Sénat à partir des données de la DGFiP

Par ailleurs, les modalités retenues pour la compensation des collectivités territoriales sont plus que contestables.

D'abord, elles reposent, pour l'essentiel, sur un affaiblissement de leur pouvoir fiscal . En effet, les départements comme les EPCI sont appelés à recevoir un produit de TVA sur lequel ils n'exercent, par construction, aucun pouvoir de taux ou d'assiette.

Ensuite, elles impliquent de substituer un impôt inégalitaire - la TVA - à la taxe d'habitation qui - pour largement réformable qu'elle était - tenait compte dans une certaine mesure du revenu des ménages.

Enfin, elles exposent les collectivités territoriales à des risques de retournements conjoncturels affectant le produit de la TVA.

Le rapporteur spécial observe que la survenue de deux crises économiques majeures au cours d'une période de 10 ans doit conduire à ranger le risque d'une contraction de la TVA au rang des évènements probables.

Il rappelle, sur ce point, que le Gouvernement s'était montré sceptique sur la nécessité d'introduire des garanties substantielles en faveur des collectivités locales lors de l'examen de l'article 16 de la loi de finances pour 2020 au Sénat.

Il constate avec déconvenue que

le Gouvernement

se trouve, aujourd'hui, contraint de demander au Parlement de modifier les

règles de compensation introduites il y a moins d'un an

pour

tenir compte de cet « improbable évènement »

que représentait, alors, une chute des recettes

de TVA

33

(

*

)

.

Nonobstant ces rappels, le rapporteur spécial prend acte de la traduction comptable de l'avancement de la réforme de la taxe d'habitation sur l'évolution des crédits du programme.

En effet, transformé en exonération, l'allègement ne donne plus lieu aux versements de dégrèvements en faveur des collectivités territoriales. Les montants inscrits au titre de l'année 2020, correspondent pour 700 millions d'euros environ à des contentieux résiduels de taxe d'habitation.

* 33 En effet, le Gouvernement a introduit par voie d'amendement à l'Assemblée nationale un article additionnel au projet de loi de finances pour 2021 dont l'objet est de réformer les modalités d'évolution des compensations versées sous la forme d'une fraction de TVA aux départements et aux EPCI. Au titre des dispositions introduites en loi de finances pour 2020, celles-ci devaient être égales, en 2021 au produit des bases de taxe d'habitation en 2020 et du taux applicable en 2017 ou au produit de taxe foncière « redescendu » aux communes. Par la suite, ces fractions auraient évolué au même rythme que la TVA de l'année N-1. Dans ces conditions, les fractions de TVA versées en 2022 auraient dû évoluer compte tenu de la croissance de la TVA entre 2020 et 2021. Or, après avoir fortement réduit en 2020, le produit de la TVA est appelé à connaitre une croissance importante en 2021. L'application des règles définies en loi de finances pour 2020 auraient ainsi conduit les collectivités territoriales à bénéficier, en 2022, d'une fraction de TVA équivalente aux recettes perdues l'année précédente augmentées d'un taux bien plus important que la croissance normale de la TVA. Afin d'éviter une telle perte de recettes pour l'État, le Gouvernement a proposé de contemporanéiser les versements de TVA aux EPCI et aux départements.