C. L'AUGMENTATION DES CRÉDITS DÉDIÉS AUX APPELS EN GARANTIE DE L'ÉTAT S'EXPLIQUE PAR LA MOBILISATION DE CET INSTRUMENT POUR RÉPONDRE AUX CONSÉQUENCES DE LA CRISE SANITAIRE

1. Le moindre risque d'appels en garantie anticipé pour 2021 explique en grande partie le dynamisme des crédits constaté en 2022

Dans le cadre du présent projet de loi de finances, les crédits du programme 114 « Appels en garantie de l'État » connaissent de nouveau une forte hausse (+ 34 %), certes moindre que celle constatée entre les lois de finances initiale pour 2020 et pour 2021 (multiplication des crédits par 26). Toutefois, retraité des annulations intervenues lors des deux lois de finances rectificatives pour 2021 (respectivement 995 millions d'euros et 742 millions d'euros), les crédits évaluatifs du programme font plus que quadrupler et augmentent de 336 % . 3,35 milliards d'euros sont ainsi provisionnés pour couvrir les appels en garantie de l'État en 2022.

Toutes les actions du programme présentent une hausse de leurs crédits depuis 2020 , afin de tenir compte des conséquences de la crise sur le tissu économique. Ne devraient-ils pas d'ailleurs être pris en compte dans le calcul la dette covid ?

Évolution des crédits des actions du programme 114 entre 2021 et 2022 (AE = CP)

(en millions d'euros et en pourcentage)

|

2020 |

LFI 2021 |

PLF 2022 |

Part dans les crédits du programme |

Évolution 2022 / LFI 2021 |

Évolution 2022 / 2020 |

|

|

01 - Agriculture et environnement |

0,08 |

1,10 |

0,85 |

0,03 % |

- 22,73 % |

1014,17 % |

|

02 - Soutien au domaine social, logement, santé |

40,00 |

57,00 |

50,40 |

1,50 % |

- 11,58 % |

26,00 % |

|

03 - Financement des entreprises et industrie |

7,12 |

1602,20 |

2657,65 |

79,31 % |

65,88 % |

37245,91 % |

|

04 - Développement international de l'économie française |

45,48 |

113,00 |

128,00 |

3,82 % |

13,27 % |

181,46 % |

|

04.02 Assurance-prospection |

41,52 |

107,00 |

109,00 |

3,25 % |

1,87 % |

162,55 % |

|

04.03 Garantie de change |

0,00 |

1,00 |

1,00 |

0,03 % |

0,00 % |

|

|

04.06 Garantie du risque exportateur |

3,96 |

5,00 |

18,00 |

0,54 % |

260,00 % |

354,41 % |

|

05 - Autres garanties |

0,00 |

731,50 |

514,01 |

15,34 % |

- 29,73 % |

|

|

Total |

92,67 |

2504,80 |

3350,91 |

100,00 % |

33,78 % |

3516,00 % |

Source : commission des finances, d'après les documents budgétaires

La mobilisation très forte de l'action 03 , dont les crédits ouverts en PLF 2022 (2,66 milliards d'euros) sont 370 fois supérieurs à l'exécution constatée en 2020 et 66 % plus élevés qu'en LFI 2021, s'explique par le fait que cette action supporte l'un des plus importants dispositifs mis en place par le Gouvernement pour soutenir les entreprises : les prêts garantis par l'État (PGE), ouverts initialement jusqu'au 31 décembre 2021. L'article 39 quater du projet de loi de finances pour 2022, introduit par simple amendement du Gouvernement, propose néanmoins de prolonger ce dispositif jusqu'au 30 juin 2022.

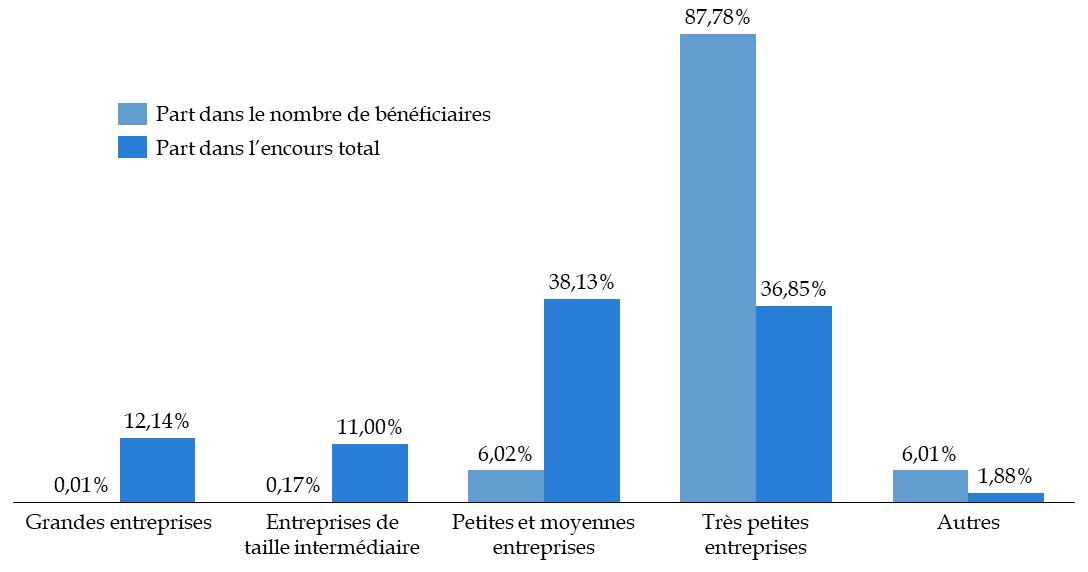

Ce dispositif a été plébiscité en 2020 avec un taux de recours par près d'un tiers des entreprises et au-delà de 50 % dans les secteurs les plus touchés. Au 1 er octobre 2021 72 ( * ) , il y avait 698 851 entreprises bénéficiaires de PGE, pour un encours total de 142,5 milliards d'euros 73 ( * ) . 70 % des PGE ont toutefois été conclus sur les quatre premiers mois de l'année 2020.

Répartition des entreprises

bénéficiaires

de prêts garantis par l'État au 6

août 2021

(en pourcentage)

Source : commission des finances, d'après les documents budgétaires

Un nouveau dispositif de garantie a été créé dans le cadre de la loi de finances pour 2021 74 ( * ) , celui des fonds investis dans des prêts participatifs « Relance » et des obligations « Relance » octroyés à des PME ou à des ETI . L'État apporte sa garantie jusqu'au 30 juin 2022, en ouvrant la possibilité de couvrir jusqu'à 30 % de l'encours total des fonds bénéficiant de la garantie, plafonné à 20 milliards d'euros. Son démarrage est néanmoins difficile, avec un très faible taux de recours, malgré un engagement de Place de 11 milliards d'euros. Une mission a été confiée à Gérald Pfauwadel, conseiller national à la sortie de crise du ministère de l'économie, des finances et de la relance, pour relancer les prêts participatifs. Le recours à ce dispositif pourrait toutefois s'accroître après l'extinction des PGE et des autres dispositifs de soutien.

La hausse des crédits sur l'action 04, et en particulier sur l'assurance prospection, provient, elle, à la fois des mesures de soutien et de relance :

- sur le volet soutien, les quotités maximales pour les produits « garantie des cautions » et « garantie des préfinancements » ont été relevées pour les garanties « risque exportateur » délivrées aux entreprises avant le 31 décembre 2020. Les prévisions pour appels en garantie sont par conséquent relevées à 18 millions d'euros pour 2022, pour compenser le déficit induit pour l'année 2021 ;

- de manière plus conséquente, sur le volet relance, les dispositifs de soutien aux petites et moyennes entreprises (PME) dans leur démarche de prospection à l'export ont été renforcés. 14,8 millions d'euros sont ouverts à ce titre sur l'action 03 « Plan de soutien à l'export » du programme 363 « Compétitivité » de la mission « Plan de relance », auxquels s'ajoutent 82 millions d'euros ouverts sur cette action du programme 114 de la mission « Engagements financiers de l'État ».

Hors la provision pour risque d'appel en garantie pour le Fonds paneuropéen créé par la Banque européenne d'investissement (cf. infra ), l'action 05 porte un autre risque d'appel lié à la crise sanitaire, au titre des prêts et garanties consentis par l'Agence française de développement (AFD). En particulier, une dotation nouvelle de 17 millions d'euros est destinée à couvrir les appels sur la garantie octroyée à 80 % sur les prêts consentis par les banques locales du secteur privé africain aux PME affectées par la crise sanitaire.

2. Les prévisions demeurent prudentes pour 2022, avec la probabilité que l'ensemble des risques ne se matérialisent pas dès l'année prochaine

Les crédits du programme 114 sont évaluatifs et s'appuient sur de multiples hypothèses quant aux risques de défaillances des acteurs bénéficiaires de la garantie de l'État. Il s'agit là d'un exercice difficile , les prévisions étant construites au début du second semestre de l'année n-1 , en regardant à la fois les appels en garantie passés et les risques à venir, compte tenu du contexte macroéconomique et des comportements des agents, par définition incertains.

La programmation des crédits dans le présent PLF apparaît pour le moins prudente , et devra probablement être ajustée en cours d'année ou en fin de gestion, à l'instar des annulations de crédits intervenues pour l'année 2021 à hauteur de 995 millions d'euros, soit 40 % des crédits ouverts en loi de finances initiale pour 2021 lors de la première loi de finances rectificative, puis 742 millions d'euros lors de la deuxième loi de finances rectificative. Ces annulations proviennent d'un taux de sinistralité moindre qu'anticipé, de surcroît dans le contexte où la plupart des entreprises ont opté pour la possibilité de disposer d'une seconde année de différé de remboursement.

Il convient certes de conserver une marge de précaution , avec l'idée qu'il vaut peut-être mieux que le Parlement autorise un niveau de crédits légèrement surévalué dans le cadre de l'examen du PLF, au lieu d'accorder des ouvertures en cours d'année, qui pourraient inquiéter quant à l'impact budgétaire des garanties pour l'État.

Pour les principaux dispositifs de garantie, les hypothèses, plutôt conservatrices, sont les suivantes :

- 2,65 milliards d'euros prévus pour les appels au titre des PGE , contre 1,29 milliards d'euros en 2021. Le Gouvernement prévoit en effet désormais un « pic des appels en garantie » au second semestre 2022 , du fait du différé d'amortissement pouvant aller jusqu'à deux ans (option prise par 80 % des entreprises bénéficiaires 75 ( * ) ) et du « gel » des faillites, avec un niveau de défaillance des entreprises inférieur à la normale 76 ( * ) ;

- 471 millions d'euros prévus pour le risque d'appel au titre de la garantie apportée par la France au Fonds de garantie paneuropéen porté par la Banque européenne d'investissement (BEI). Ce fonds a été créé en 2020 pour attribuer des financements au profit des PME européennes, par le biais d'instruments de partage de risques. La France, qui en est le troisième bénéficiaire, s'est engagée pour 4,7 milliards d'euros, sur les 25 milliards d'euros de garantie prévus pour l'ensemble des États membres contributeurs. La BEI estime que le taux brut de sinistralité serait de 33,6 %, soit un impact budgétaire potentiel de 1,6 milliard d'euros pour la France, qui pourrait être concentré sur les premières années d'existence du fonds, puisqu'il vise surtout à garantir les portefeuilles de prêts de court-terme. Toutefois, la sinistralité nette , qui tient compte de la rémunération de la garantie et des gains escomptés sur le portefeuille, serait plutôt de l'ordre de 20 %, soit un coût potentiel pour la France de 940 millions d'euros . À noter que la prévision de consommation des crédits pour 2021 a été ramenée à deux millions d'euros.

Le rapporteur spécial s'est plus particulièrement intéressé aux PGE , qui portent, en termes de crédits budgétaires, le risque d'appel le plus important sur le programme , et d'autant plus que le remboursement d'environ 80 % des prêts doit débuter au deuxième semestre 2022. 5 millions d'euros de pertes, avec appel de la garantie de l'État, ont été constatées en 2020 et 110 millions d'euros à la fin du mois de juillet 2021 . Le rythme mensuel de décaissement des crédits au titre des appels en garantie est d'environ 20 millions d'euros, soit bien moins que la prévision initiale (plus de 100 millions d'euros).

L'année dernière, Bpifrance estimait que la sinistralité des PGE pourrait varier de 3 % à 7 % des dossiers 77 ( * ) . Dans une étude remise à la commission des finances du Sénat au mois d'avril 2021, l'Institut des politiques publiques évaluait le taux de sinistralité à 5,4 %, avec un coût net pour les finances publiques de 2,7 % des montants garantis 78 ( * ) (3,8 milliards d'euros) .

Cette estimation est plus proche de l'hypothèse sur laquelle repose désormais la programmation des crédits pour 2022, construite avec la Banque de France 79 ( * ) . Le taux de pertes global est évalué à 3,78 %, soit 5,3 milliards d'euros 80 ( * ) , pour une perte nette - après prise en compte des commissions de garanties - de 2,5 milliards d'euros . Cette révision à la baisse des taux de sinistralité et du coût pour les finances publiques s'appuie sur les données actualisées transmises par la Fédération bancaire française sur la durée des remboursements notamment. Elle tient également compte du fait qu'environ 5 % des PGE ont déjà été remboursés.

L'étude précitée de l'IPP relevait que la capacité d'investissement des bénéficiaires n'avait pas été entamée par rapport aux non-bénéficiaires à la fin de l'année 2020 et que les taux de faillite étaient particulièrement bas, y compris pour les entreprises dans les secteurs les plus touchés par la crise sanitaire. Elle ajoutait une hausse, mécanique, de l'endettement brut des entreprises bénéficiaires, sans pour autant que le taux d'endettement net - trésorerie déduite - suive la même trajectoire 81 ( * ) . L'Institut en concluait que la capacité de remboursement était bonne, sous la réserve que la conjoncture économique poursuive son rétablissement .

Il convient néanmoins de relever que la sinistralité pourrait augmenter au cours du temps : pour la majorité des entreprises, le deuxième anniversaire du PGE et donc le début des remboursements auront lieu au deuxième trimestre 2022. Le deuxième semestre 2022 pourrait à cet égard être plus sensible et susciter quelques craintes .

Toutefois, les dernières données de la Banque de France, qui plus est dans une conjoncture économique favorable, sont encourageantes . Sur 650 836 entreprises bénéficiaires, 3 944 font l'objet d'une procédure judiciaire pour cessation de paiement (0,6 %). Ces entreprises ont emprunté 394 millions d'euros, soit 0,28 % de l'encours total 82 ( * ) . L'impact budgétaire n'est pas encore connu : les banques peuvent faire appel de la garantie dès le placement de l'entreprise en liquidation judiciaire ou en redressement, même si ce n'est pas automatique. Le service de cotation des entreprises de la Banque de France a par ailleurs analysé les bilans annuels de plus de 244 000 entreprises dont le chiffre d'affaires est supérieur à 750 000 euros. Parmi elles, 14 %, dont 3 % ayant eu recours à un PGE, sont jugées « sensibles » , puisqu'elles ont connu à la fois une hausse de leur endettement financier brut et une baisse de leur trésorerie. La moitié dispose cependant d'une cotation élevée auprès de la banque de France, les 7 % restantes étant plutôt des petites entreprises, dans le secteur de l'hôtellerie et de la restauration.

Enfin, au regard de l'importance de ce dispositif et de sa prolongation par la voie d'un amendement du Gouvernement au projet de loi de finances pour 2022, le rapporteur spécial s'est penché sur la recommandation de la Cour des comptes, qui estime qu'un indicateur de performance devrait être mis en place sur les PGE , afin de suivre les taux de défaillance (prévisions actualisées et réalisation) et de donner des informations sur la santé financière des entreprises ayant bénéficié de ce dispositif 83 ( * ) . Il a interrogé sur ce point la direction générale du Trésor (DG Trésor), responsable du programme, dans son questionnaire budgétaire, ainsi qu'en audition. Selon les représentants de la DG Trésor, un tel indicateur est difficile à mettre en place : il faut trouver une cible qui ait de la pertinence à long terme et qui relève de la performance budgétaire, ce qui écarterait un suivi du taux de défaillance. Il serait par exemple plus pertinent d'évaluer le nombre d'entreprises ayant résisté aux turbulences économiques grâce au PGE, mais c'est une évaluation ex post .

La DG Trésor étudierait également la possibilité d'introduire un indicateur retraçant la célérité du paiement des appels en garantie par Bpifrance aux banques , au nom et pour le compte de l'État 84 ( * ) . Cet indicateur apporterait certes une information supplémentaire, mais peu significative sur les conséquences du PGE pour les entreprises et pour les finances publiques. La DG Trésor souligne pourtant dans les documents budgétaires la sensibilité de la provision pour appel en garantie au comportement de remboursement des entreprises et aux perspectives économiques.

* 72 Selon les données transmises en audition par la direction générale du Trésor.

* 73 À noter qu'un tableau de bord interactif a également été mis en place pour suivre les prêts garantis par l'État.

* 74 Article 209 de la loi n° 2020-1721 du 29 décembre 2020 de finances pour 2021 .

* 75 La durée de remboursement maximale est de six ans : deux ans de différé et quatre ans de remboursement, ou un an de différé et cinq ans de remboursement.

* 76 Selon les informations transmises dans le projet annuel de performances de la mission « Engagements financiers de l'État » , annexé au projet de loi de finances pour 2022.

* 77 Sur la base de l'encours total constaté au mois d'octobre 2021.

* 78 Conclusions reprises dans le rapport d'information n° 583 (2020-2021) de M. Jean-François HUSSON, rapporteur général, fait au nom de la commission des finances. Se reporter également au rapport n° 32 de l'Institut des politiques publiques, « Rapport d'évaluation de la contrainte pour les entreprises du remboursement des prêts garantis par l'État », avril 2021.

* 79 D'après les données transmises en réponse au questionnaire budgétaire du rapporteur spécial.

* 80 Sur la base d'un encours total de 150 milliards d'euros.

* 81 Un constat qui doit toutefois être nuancé. Pour une discussion détaillée, se reporter au rapport d'information n° 583 (2020-2021) de M. Jean-François HUSSON, rapporteur général, fait au nom de la commission des finances.

* 82 135 milliards d'euros comme base de référence pour l'étude.

* 83 Cour des comptes, « Mission Engagements financiers de l'État - Note d'analyse de l'exécution budgétaire 2020 », avril 2021.

* 84 Selon les réponses au questionnaire budgétaire du rapporteur spécial.