B. D'IMPORTANTES OPÉRATIONS INTERVENUES EN 2022 ET ATTENDUES D'ICI À LA FIN DE L'EXERCICE

1. Des dépenses qui restent très dynamiques en 2022

À la fin septembre, le solde du compte s'établit à près de 1 187 millions d'euros , soit un montant très faible par rapport aux niveaux habituellement constatés.

Ce solde résulte de la conjugaison de trois éléments :

- le report du solde arrêté à la fin 2021 , à hauteur de 1,69 milliard d'euros ;

- les dépenses effectuées depuis le compte, pour un montant de 6,36 milliards d'euros , essentiellement une première augmentation de capital d'EDF, à hauteur de 2,77 milliards d'euros (cf. infra ) et de la dotation à la caisse de la dette publique, pour 1,89 milliard d'euros et l'acquisition pour 638 millions d'euros des dernières actions Orano détenues par la Fiducie Natixis ;

- les recettes enregistrées sur le compte , pour un montant de 5,9 milliards d'euros , constituées à près de 70 % de versements depuis le budget général.

Le tableau ci-après détaille l'exécution du compte depuis le 1 er janvier 2022.

Exécution du compte d'affectation

spéciale

du 1

er

janvier 2022 au 30 septembre

2022

(en millions d'euros)

|

Solde au 31 décembre 2021 |

+ 1 686 |

|

|

Dépenses totales |

- 6 360 |

|

|

Détail |

Augmentation de capital d'EDF |

- 2 770 |

|

Dotation à la caisse de la dette publique |

- 1 885 |

|

|

Acquisition d'actions de la société Orano auprès de la fiducie Natixis |

- 638 |

|

|

PIA 3 |

- 320 |

|

|

Dotation en capital de l'Agence française de développement |

- 190 |

|

|

Libération de l'augmentation en capital de LFB |

- 100 |

|

|

Autres dépenses |

- 456 |

|

|

Recettes totales |

+ 5 861 |

|

|

Détail |

Abondement du budget général en provenance du programme 369 pour dotation à la caisse de la dette publique |

+ 1 885 |

|

Abondement du budget général en provenance du programme 367 pour le financement d'une partie de l'augmentation de capital d'EDF |

+ 1 748 |

|

|

Cession de titres subordonnés à durée indéterminée émis par Air France KLM et souscrits par l'État le 20 avril 2021 |

+ 1 501 |

|

|

Abondement du budget général en provenance des programmes 422 et 423 au titre du PIA 3 |

+ 200 |

|

|

Abondement du budget général en provenance du programme 365 pour la dotation en capital de l'Agence française de développement |

+ 190 |

|

|

Retours PIA |

+ 166 |

|

|

Autres abondements du budget général |

+ 136 |

|

|

Autres recettes |

+ 35 |

|

|

Solde prévisionnel au 30 septembre 2022 |

+ 1 186 |

|

Source : commission des finances du Sénat, à partir des données transmises par l'APE

D'ici à la fin de l'exercice, l'Agence des participations de l'État anticipe plusieurs dépenses :

- sous réserve de la cession par l'ensemble des détenteurs d'actions et d'Oceane 13 ( * ) en réponse à l'offre publique d'achat déposée par l'État sur EDF, 9,7 milliards d'euros seront décaissés pour financer la renationalisation de l'entreprise. Ces crédits ont été ouverts sur le programme 367 de la mission « Économie » par la loi du 16 août 2022 de finances rectificative pour 2022 ;

- de façon complémentaire, d'autres opérations, dont la nature n'a pas été précisée, pourraient intervenir sur le périmètre de l'État actionnaire, pour plusieurs milliards d'euros.

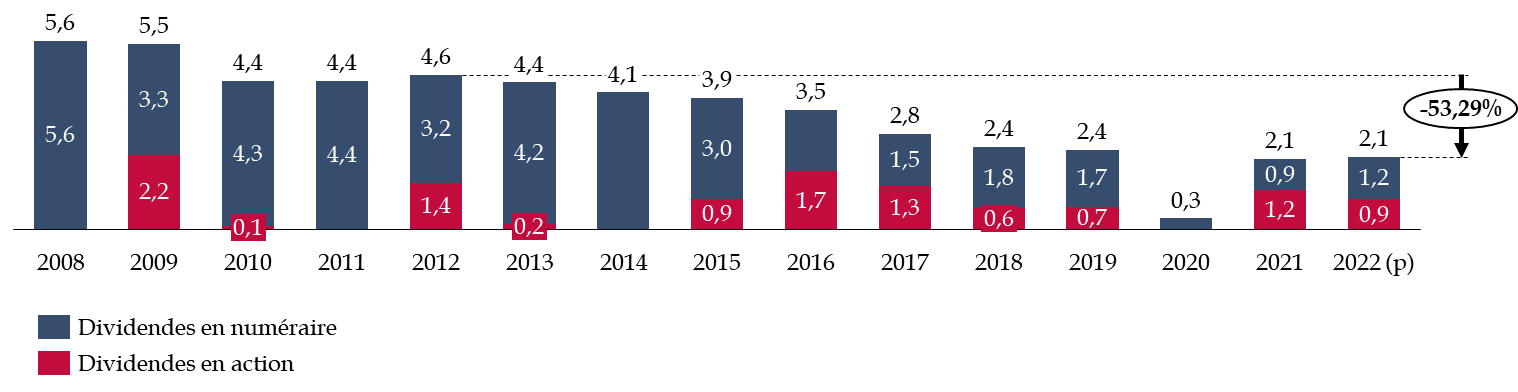

2. Des dividendes qui demeurent à un niveau très inférieur à la période précédant la crise sanitaire

Les engagements pris par les entreprises du portefeuille en 2020 14 ( * ) se sont traduits par une chute des dividendes perçus par l'État au titre de son portefeuille de participations.

Après avoir atteint 331 millions d'euros en 2020 , en recul de 80 % par rapport à 2019, les dividendes ont été de 2,09 milliards d'euros en 2021 , dont près de la moitié en titres. En 2022, les dividendes devraient atteindre 2,14 milliards d'euros, dont 1,25 milliards d'euros en numéraire et 893 millions d'euros en titres.

Au-delà des conséquences de la crise sanitaire et du contexte international, comme le souligne le graphique ci-après, il faut bien y voir une tendance de fond, associée à l'attrition du portefeuille de l'État actionnaire.

Évolution des dividendes perçus

par

l'État depuis 2008

(en milliards d'euros)

Source : commission des finances du Sénat, à partir des documents budgétaires

3. La nationalisation d'EDF, une étape importante mais qui n'apporte pas de réponse directe aux besoins massifs de financement de l'entreprise

Le 6 juillet dernier, lors de la déclaration de politique générale de la Première ministre, celle-ci a annoncé l'intention de l'État de détenir 100 % du capital d'EDF.

Le gouvernement a déposé le 4 octobre une offre publique d'achat visant à acquérir les actions et obligations convertibles en actions nouvelles ou existantes (Oceane) d'EDF. D'après la note d'information accompagnant l'offre, celle-ci « s'inscrit dans un contexte d'urgence climatique et alors que la situation géopolitique impose des décisions fortes pour assurer l'indépendance et la souveraineté énergétique de la France, dont celle de pouvoir planifier et investir sur le très long terme les moyens de production, de transport et de distribution d'électricité . » 15 ( * )

Le prix a été fixé à 12,00 euros par action 16 ( * ) (l'action avait été introduite à 32 euros en 2005) et à 15,64 euros pour les Oceane 17 ( * ) .

Alors que la participation de l'État dans EDF s'élève à 83,69 % 18 ( * ) (pour 89,13 % des droits de vote), les actionnaires institutionnels et individuels représentent 14,75 % du capital, et l'actionnariat salarié 1,54 %. Les actions détenues par l'EPIC Bpifrance devraient, à ce stade, être maintenues.

Le recours à une offre publique d'achat simplifiée se trouve justifiée par deux considérations :

- d'après le directeur des participations de l'État, auditionné par la rapporteur spécial, ce choix répond à une préoccupation d'efficacité du Gouvernement , alors qu'une loi de nationalisation aurait pu engendrer des délais d'examen de nature à retarder l'opération ;

- la procédure a par ailleurs été présentée comme plus simple à mettre en oeuvre, permettant également de limiter les incertitudes juridiques qui auraient pu accompagner une nationalisation.

Cette évolution dans la détention d'EDF laisse néanmoins entièrement ouverte la question de la situation financière du groupe. En effet, alors que la production électrique d'EDF en 2022 devrait être à son plus bas historique (280 à 300 TWh), la dette d'EDF pourrait atteindre 60 milliards d'euros d'ici la fin de l'année. Cette situation résulte de plusieurs facteurs :

- la baisse de la production imputable à l'arrêt de réacteurs, à hauteur de 29 milliards d'euros 19 ( * ) ;

- la hausse du volume d'Arenh 20 ( * ) de 20 TWh imposée par le Gouvernement, dont le coût direct a été estimé à 8,34 milliards d'euros par EDF ;

- la sécheresse a également induit une baisse de la production hydro-électrique, dont le coût a été estimé à 1,4 milliard d'euros.

Compte tenu de cette situation, EDF a ouvert son capital le 7 avril dernier, l'État ayant souscrit pour un montant de 2 653,86 millions d'euros. D'après les réponses au questionnaire du rapporteur spécial « l'État contribue ainsi à sécuriser la situation financière d'EDF et sa capacité de financement à court et à moyen terme, afin de lui permettre de poursuivre sa stratégie de développement dans le cadre de la transition énergétique . »

L'accès régulé à l'électricité nucléaire historique (Arenh)

Mis en place par la loi portant nouvelle organisation du marché de l'électricité (NOME) et codifié à l'article L336-2 du code de l'énergie, l'Arenh consiste à permettre, « dans la limite d'un plafond global, à tout fournisseur alimentant des consommateurs sur le territoire national d'obtenir une certaine quantité d'électricité de base, à un prix régulé reflétant la réalité des coûts complets du parc de production nucléaire historique. » 21 ( * )

En effet, lors de la libéralisation du marché de l'électricité, EDF bénéficiant du parc nucléaire historique il était nécessaire d'organiser et de réguler l'accès à l'électricité de ses nouveaux concurrents.

Ainsi, alors que le prix de l'Arenh était fixé à 42 €/MWh, pour un volume global maximal de 100 TWh/an 22 ( * ) , le Gouvernement a porté le volume d'Arenh à 120 TWh pour 2022 et le prix à 46,2 euros/MWh. La loi dite « pouvoir d'achat » a abaissé le plafond de l'Arenh défini par la loi de 150 à 120 TWh/ an, et rehaussé le prix minimal à 49,5 euros/MWh.

La décision du Gouvernement de rehausser le plafond d'Arenh ayant des conséquences financières majeures pour le groupe, « EDF a déposé [début août] un recours contentieux auprès du Conseil d'Etat, et une demande indemnitaire, pour un montant estimé à date de 8,34 milliards d'euros, auprès de l'État . » 23 ( * )

Source : commission des finances du Sénat

Alors que la dette d'EDF devrait atteindre des niveaux sans précédents , l'entreprise devra faire face à de nombreux défis et fournir des efforts d'investissements de l'ordre de 17 à 20 milliards d'euros par an pour financer :

- le programme de construction de 6 EPR2 annoncé par le Président de la République à Belfort le 10 février dernier, éventuellement complétés par 8 EPR2 supplémentaires. Ce programme pourrait représenter un coût annuel de l'ordre de 4 milliards d'euros ;

- la poursuite du programme de « Grand Carénage », devant permettre « d'assurer une exploitation des centrales performante et rentable au-delà de quarante ans tout en continuant d'améliorer la sûreté » 24 ( * ) . Le coût de ces opérations peut être évalué à 4 à 7 milliards d'euros par an ;

- les investissements dans les énergies renouvelables , afin de répondre aux engagements de neutralité carbone à horizon 2050 de l'entreprise, ainsi que les investissements dans le réseau par Enedis pour assurer le raccordement des nouveaux sites de production d'électricité.

Ainsi, si la nationalisation constitue une étape indispensable, en particulier pour renforcer la crédibilité de l'entreprise sur les marchés, elle ne permet que très partiellement de répondre à l'ensemble des défis qui attendent EDF dans les mois à venir.

4. La mise en service de la centrale nucléaire d'Olkiluoto met un terme aux rachats de titres par l'APE, prévus lors de la restructuration d'Areva

Le rachat de 639 millions d'euros de titres Orano à la fiducie Natixis en juillet dernier s'inscrit dans le sillage de la réorganisation de la filière nucléaire française initiée en 2015 et conduite entre 2016 et 2017. Dans ce cadre, une séparation des activités amont et aval avait été décidée, conduisant à distinguer trois entités :

- Framatome, cédé par Areva à EDF ;

- Orano, la nouvelle entité créée et recentrée sur le cycle du combustible nucléaire ;

- Areva SA, structure de défaisance chargée de gérer la mise en service de la centrale nucléaire d'Olkiluoto 3 en Finlande.

Areva SA avait été dotée de 40 % du capital d'Orano, permettant de garantir le financement de la centrale finlandaise . Les cessions à l'État actionnaire sont intervenues par tranche, répondant à l'avancement des travaux de construction de la centrale.

En 2023, un complément pourrait être versé au titre des opérations d'acquisition intervenues en 2021 et 2022, pour un montant maximal de 126 millions d'euros.

5. Malgré des finances très dégradées par la crise, le groupe Air-France KLM a connu cet été un rebond de ses activités

Du fait de la crise sanitaire, le groupe Air-France KLM a affiché une perte nette de 7 milliards d'euros en 2020, puis de 3,9 milliards d'euros en 2021 . L'État est intervenu à trois titres :

- en tant qu' actionnaire en octroyant une avance en compte courant d'actionnaire à hauteur de trois milliards d'euros. Cette avance a été convertie, en avril 2021, en obligations perpétuelles convertibles ;

- via les PGE en octroyant une garantie de prêts bancaires à hauteur de 90 % pour un montant de quatre milliards d'euros ;

- en permettant des reports de cotisations sociales sur les salaires des employés de l'entreprise (de l'ordre d'un milliard d'euros).

Une première intervention en capital de l'État est intervenue le 12 avril 2021, à hauteur de 593 millions d'euros, participant à une augmentation de 1,04 milliard d'euros.

Une deuxième augmentation de capital est intervenue en juin dernier, permettant l'entrée à son capital de l'armateur CMA-CGM, l'État a souscrit à cette augmentation en procédant à la conversion de 645 millions d'euros d'obligations perpétuelles convertibles complétées par un apport de 68 141 euros.

Alors que le groupe Air France-KLM est engagé dans une démarche de transformation profonde et de restructuration de son réseau, la question d'éventuels nouveaux besoins de financement en capital dans les mois à venir reste ouverte .

* 13 Obligations convertibles en actions nouvelles ou existantes.

* 14 À l'exception de trois entreprises - la Française des jeux, Orange et Thalès - les entreprises du portefeuille coté de l'État actionnaire ont renoncé au versement de dividendes en 2020.

* 15 Projet de d'information établi par l'État français, soumis à l'Autorité des marchés financiers dans le cadre de l'OPA sur EDF.

* 16 Ce qui, pour un total de 633 120 350 actions représenterait un total de 7,59 milliards d'euros.

* 17 , Ce qui, pour 131 747 484 Oceane représenterait 2 ,04 milliards d'euros.

* 18 Répartis entre l'agence des participations de l'État (74,92 % du capital) et l'EPIC Bpifrance (8,77 % du capital).

* 19 Soit un montant très supérieur à ce qui avait été estimé en mai dernier, à 18,5 milliards d'euros. Cependant, cette évaluation demeure fragile du fait de la forte volatilité des prix de l'énergie.

* 20 Accès régulé à l'énergie nucléaire historique.

* 21 Rapport Rapport n° 643 (2009-2010) de M. Ladislas PONIATOWSKI, fait au nom de la commission de l'économie, déposé le 7 juillet 2010, sur le projet de loi portant nouvelle organisation du marché de l'électricité.

* 22 Le plafond défini par la loi de l'Arenh étant alors de 150 TWh/an.

* 23 Communiqué de presse du groupe EDF, en date du 9 août 2022.

* 24 Interview de Christophe Varé, Responsable du Programme Durée de fonctionnement .