EXAMEN DES ARTICLES

ARTICLE 1er

Ouverture du régime fiscal du

mécénat culturel aux sociétés publiques locales

. Le présent article prévoit d'élargir le régime fiscal du mécénat, prévu à l'article 238 bis du code général des impôts, aux dons des entreprises en faveur des sociétés publique locales, dès lors qu'elles oeuvrent dans le champ culturel et patrimonial. Dans un contexte plus difficile pour le mécénat culturel depuis la crise sanitaire, une telle ouverture répond à une demande d'engagement des entreprises au niveau local et prend acte du recours croissant des collectivités territoriales aux sociétés publiques locales pour l'exercice de certaines activités. Le coût pour les finances publiques d'un tel élargissement apparaît, par ailleurs, limité.

La commission des finances a adopté cet article sans modification.

I. LE DROIT EXISTANT : DANS UN CONTEXTE MOINS FAVORABLE AUX DONS, LE RÉGIME FISCAL APPLICABLE AU MÉCÉNAT CULTUREL EXCLUT LES VERSEMENTS DES ENTREPRISES EFFECTUÉS AU PROFIT DES SOCIÉTÉS PUBLIQUES LOCALES À VOCATION CULTURELLE

A. UN RÉGIME FISCAL MODIFIÉ EN 2020 A LA VEILLE DE LA CRISE SANITAIRE

1. Une réduction d'impôt désormais différenciée en fonction du montant des dons versés

Profondément modifié par la loi du 1er août 20031(*), dite « loi Aillagon », l'article 238 bis du code général des impôts (CGI) prévoyait, jusqu'en 2020, que les versements des entreprises au bénéfice d'organismes dont l'objet est culturel, philanthropique, éducatif, scientifique, social ou familial ouvrent droit à une réduction d'impôt de 60 % de leur montant, dans la limite de 10 000 euros ou de 0,5 % du chiffre d'affaires hors taxe, lorsque ce dernier montant est plus élevé. Cette réduction d'impôt est ouverte aux entreprises établies en France, qu'elles soient assujetties à l'impôt sur le revenu ou à l'impôt sur les sociétés. En cas de dépassement de ce plafond, il est possible de reporter l'excédent au titre des cinq exercices suivants. Les versements ne sont pas déductibles pour la détermination du bénéfice imposable.

Lorsque les versements sont effectués sous forme de dons en nature, leur valorisation est effectuée au coût de revient du bien donné ou de la prestation de service donnée. Aux termes du bulletin officiel des finances publiques (BOFIP), les dons en nature consistent en des dons par lesquels l'entreprise mécène apporte à l'organisme qu'elle entend soutenir des moyens technologiques, matériels ou humains (mécénat de compétence)2(*). S'agissant du mécénat de compétence, le coût de revient du don équivaut alors aux rémunérations et charges sociales afférentes.

La loi de finances pour 20203(*) a apporté trois modifications à ce régime :

- l'abaissement du taux de la réduction d'impôt de 60 % à 40 % pour la fraction de don excédant 2 millions d'euros. Les versements effectués au profit d'organismes sans but lucratif qui procèdent à la fourniture gratuite de repas, de logement ou de soins à des personnes en difficulté ne sont pas concernés par ce plafond ;

- le relèvement du plafond de la réduction d'impôt de 10 000 à 20 000 euros ;

- une redéfinition des modalités du mécénat de compétences, la prise en compte des rémunérations versées et des charges sociales afférentes dans l'assiette de réduction d'impôt étant désormais limitée à trois fois le plafond mentionné à l'article L. 241.3 du code de la sécurité sociale.

|

La question des contreparties Il est possible pour les donateurs de bénéficier de contreparties, venant s'ajouter au montant de la réduction d'impôt. La valeur de ces contreparties doit demeurer dans une « disproportion marquée » avec le montant du don4(*). Il est ainsi communément admis que la valeur des contreparties accordées à une entreprise mécène ne doit pas dépasser 25 % du montant du don sans, pour autant, qu'un seuil ne soit véritablement établi. Les organismes éligibles au régime fiscal du mécénat peuvent, par ailleurs, associer le nom de l'entreprise donatrice aux opérations qu'ils réalisent5(*). Introduit par la loi de finances pour 20196(*), le 6 de l'article 238 bis du CGI soumet les entreprises qui effectuent au cours d'un exercice plus de 10 000 euros de dons et versements ouvrant droit à la réduction d'impôt à une obligation de déclaration à l'administration fiscale du montant et de la date de ces dons et versements, de l'identité des bénéficiaires ainsi que, le cas échéant, de la valeur des biens et services reçus, directement ou indirectement, en contrepartie. Source : commission des finances du Sénat |

L'article 238 bis du CGI constitue le pendant, pour les entreprises, de l'article 200 du code général des impôts qui vise les dons effectués par les particuliers. Le taux de réduction est établi à 66 %, dans la limite de 20 % du revenu imposable. Il peut être porté à 75 % pour les organismes sans but lucratif qui procèdent à la fourniture gratuite de repas à des personnes en difficulté, qui contribuent à favoriser leur logement ou qui procèdent, à titre principal, à la fourniture gratuite des soins à des personnes en difficulté.

2. De nombreux organismes bénéficiaires

Pour être éligibles à la réduction d'impôt, les dons des entreprises doivent être consentis à une oeuvre ou un organisme pourvu de la personne morale et devant être d'intérêt général7(*). Ce principe suppose que :

- l'activité de l'organisme ou de l'oeuvre concernée soit, au moins partiellement, non lucrative ;

- sa gestion soit désintéressée, elle ne doit pas ainsi procurer d'avantage matériel direct ou indirect à ses fondateurs ;

- son fonctionnement ne soit pas dédié à un cercle restreint de personnes.

Par ailleurs, pour être éligibles, les dons doivent être effectués à des organismes relevant de l'une des catégories suivantes :

- oeuvres ou organismes d'intérêt général ayant un caractère philanthropique, éducatif, scientifique, social, humanitaire, sportif, familial, culturel ou concourant à la mise en valeur du patrimoine artistique, à la défense de l'environnement naturel ou à la diffusion de la culture, de la langue et des connaissances scientifiques françaises, notamment quand ces versements sont faits au bénéfice d'une fondation universitaire, ou partenariale ou d'une fondation d'entreprise, même si cette dernière porte le nom de l'entreprise fondatrice ;

- fondations ou associations reconnues d'utilité publique et musées de France ;

- associations cultuelles et de bienfaisance et établissements publics des cultes reconnus d'Alsace-Moselle ;

- établissements d'enseignement supérieur ou d'enseignement artistique publics ou privés, d'intérêt général ;

- établissements d'enseignement supérieur consulaire8(*), pour leurs activités de formation professionnelle initiale et continue et de recherche ;

- sociétés ou organismes publics ou privés exerçant des activités de recherche scientifique et technique, agréés par le ministre du budget9(*) ;

- organismes publics ou privés dont la gestion est désintéressée et dont l'activité principale est la présentation au public de certains spectacles (dramatiques, lyriques, musicaux, chorégraphiques, cinématographiques, cirque ou expositions d'art contemporain). Dérogeant à la définition de l'intérêt général, l'activité de ces organismes peut être lucrative ;

- projets de thèse proposés au mécénat de doctorat ;

- sociétés, dont l'État est actionnaire, ayant pour activité la représentation de la France aux expositions universelles ;

- sociétés nationales de programme (France Télévisions et Radio France) pour le financement des programmes audiovisuels culturels ;

- la Fondation du patrimoine et les fondations ou associations agréées, en vue de subventionner la réalisation de travaux sur un monument historique privé ;

- organismes agréés ayant pour objet exclusif de participer à la création d'entreprises ;

- organismes étrangers ayant des objectifs et des caractéristiques similaires à ceux des organismes des catégories précédentes, agréés dans les conditions prévues à l'article 1649 nonies du code général des impôts, et ayant leur siège dans un État membre de l'Union ou dans un autre État partie à l'Espace économique européen (EEE) et ayant conclu une convention fiscale avec la France ;

- organismes ayant pour mission la sauvegarde, contre les effets d'un conflit armé, des biens culturels mentionnés à l'article 1er de la Convention pour la protection des biens culturels en cas de conflit armé du 14 mai 1954, dite « convention de La Haye » ;

- fonds de dotation, dont la gestion est désintéressée et dont les revenus servent à financer des oeuvres ou organismes d'intérêt général ayant un caractère philanthropique, éducatif, scientifique, social, humanitaire, sportif, familial, culturel, des projets de thèse ou des fondations dédiées à la préservation des monuments historiques.

3. La question des dons aux collectivités territoriales

Les dons pour des projets financés par les collectivités territoriales sont éligibles à la réduction d'impôt dès lors qu'ils répondent à une des quatre conditions suivantes :

- ils viennent financer des oeuvres ou organismes d'intérêt général (a du 1 de l'article 238 bis) ;

- ils sont fléchés vers les communes, les syndicats intercommunaux de gestion forestière, les syndicats mixtes de gestion forestière et les groupements syndicaux forestiers pour la réalisation, dans le cadre d'une activité d'intérêt général concourant à la défense de l'environnement naturel, d'opérations d'entretien, de renouvellement ou de reconstitution de bois et forêts présentant des garanties de gestion durable ou pour l'acquisition de bois et forêt (e sexies du 1 de l'article 238 bis)10(*) ;

- ils constituent une source de financement des fonds de dotation (g du 1 de l'article 238 bis) ;

- ils viennent abonder le financement des sociétés de capitaux dont les actionnaires sont l'État ou un ou plusieurs établissements publics nationaux, seuls ou conjointement avec une ou plusieurs collectivités territoriales. Le e du 1 de l'article 238 bis précise que la gestion de celle-ci doit être désintéressée et n'exclut pas qu'elles aient un but lucratif. Elles doivent avoir pour activité principale la présentation au public d'oeuvres dramatiques, lyriques, musicales, chorégraphiques, cinématographiques, audiovisuelles et de cirque ou l'organisation d'expositions d'art contemporain. Pour être éligibles à la réduction d'impôt, les dons doivent être fléchés vers une de ces activités.

Le e du 1 de l'article 238 bis permet les dons à un établissement public local dédié à la production de spectacle, à la diffusion d'oeuvres audiovisuelles ou cinématographiques ou à l'organisation d'expositions d'art contemporain11(*). En revanche, sa rédaction exclut les sociétés publiques locales détenues par les seules collectivités territoriales. La gestion d'un musée ou la valorisation du patrimoine ne sont par ailleurs pas prévus dans la liste des activités des organismes visés.

4. Une crise du mécénat culturel ?

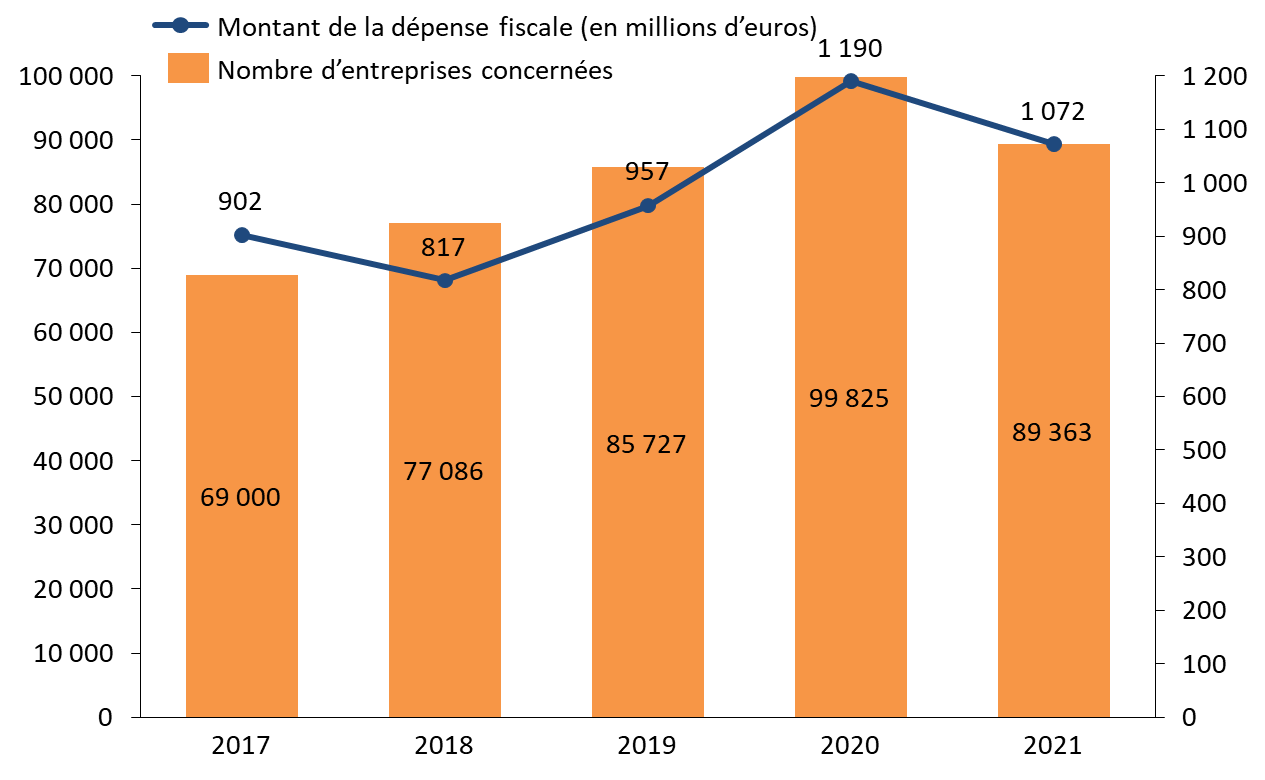

Le montant de la dépense fiscale liée au mécénat d'entreprises a atteint 1,07 milliard d'euros en 2021. 89 363 entreprises ont été concernées. Aucune distinction n'a été opérée au sein de cette somme par l'administration pour isoler les dépenses dédiées au secteur de la culture.

Évolution de la dépense fiscale en faveur du mécénat entre 2017 et 2021

Source : commission des finances du Sénat d'après les documents budgétaires

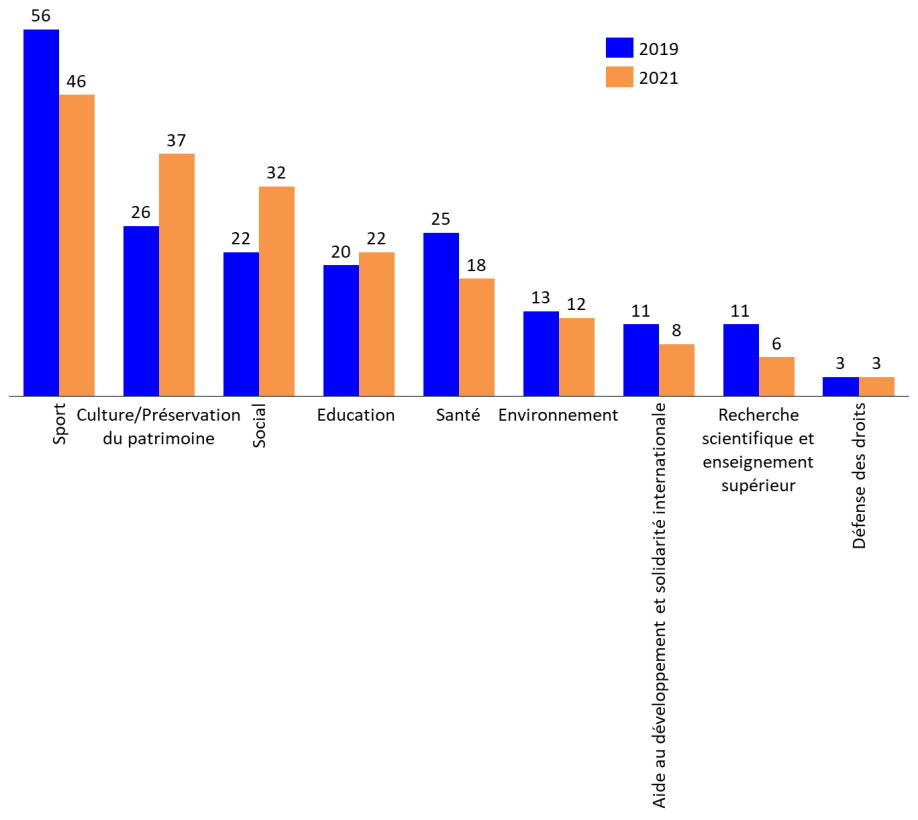

L'enquête Admical-IFOP, cofinancée par le ministère de la culture, permet néanmoins de préciser que le mécénat culturel représentait 22 % du montant global du mécénat des entreprises en 2021 pour atteindre environ 230 millions d'euros (37 % des entreprises mécènes). De prime abord, le secteur culturel semble avoir bénéficié d'une vraie dynamique par rapport à 2019. Le domaine culturel était, avant la crise sanitaire, le deuxième domaine prioritaire investi par les mécènes (26 % des entreprises concernées) et représentant près d'un cinquième des budgets mécénat (18 % du montant global des versements).

Domaines d'intervention des entreprises mécènes en 2019 et 2021

(en pourcentage)

Note de lecture : la somme est supérieure à 100 %, les entreprises pouvant investir dans plusieurs branches du mécénat.

Source : commission des finances du Sénat, d'après les données du Baromètre Admical - IFOP, novembre 2022

En montants investis, le mécénat culturel reste le deuxième domaine à concentrer le plus de dons.

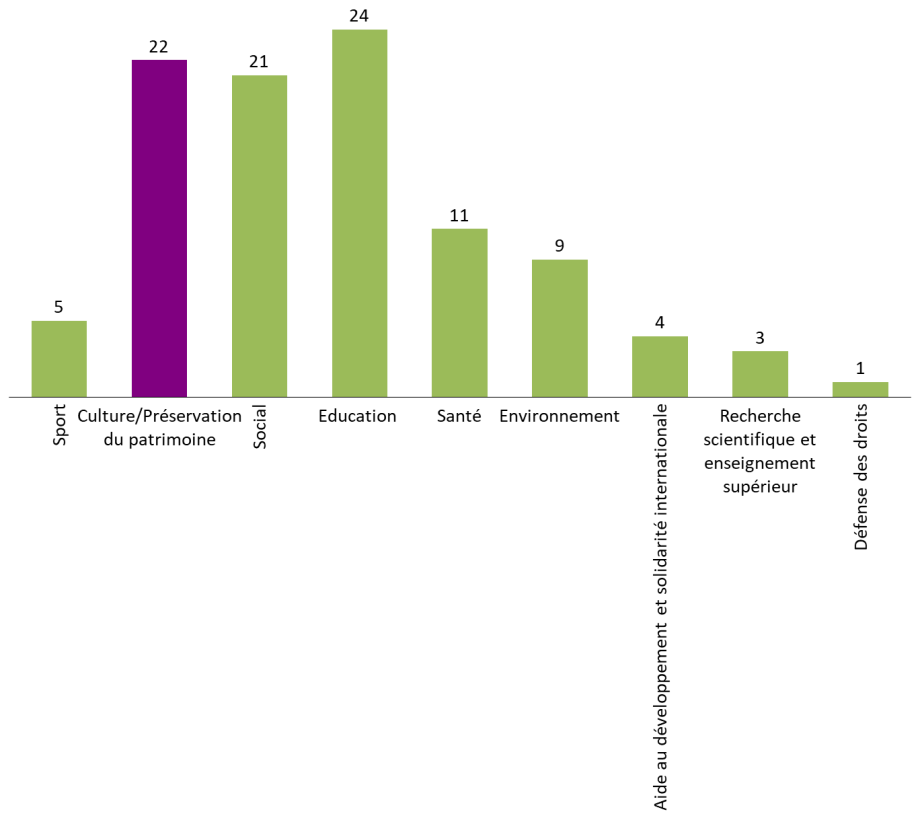

Répartition des dépenses de mécénat

(en pourcentage)

Source : commission des finances du Sénat, d'après les données du Baromètre Admical - IFOP, novembre 2022

Une analyse plus détaillée nuance néanmoins cette perception positive.

Ainsi, sur la période 2019-2021, les montants de mécénat obtenus par les principaux opérateurs du ministère de la culture ont baissé d'un tiers entre 2019 et 202112(*). La baisse observée diffère cependant selon les secteurs : les opérateurs de la création ont pu maintenir un niveau de collecte quasi comparable à celui d'avant crise (-5 % entre 2019 et 2021) tandis que les opérateurs du patrimoine sont plus affaiblis : - 29 % sur la même période 2019-2021.

Cette diminution peut être reliée aux changements de comportements en matière de dons observés avec la crise sanitaire, le soutien à l'accompagnement des populations vulnérables, la lutte contre le décrochage scolaire et l'aide aux hôpitaux et autres établissements de santé (40 %) devenant prioritaires aux yeux des donateurs13(*). Le contexte de fermeture des institutions culturelles et d'annulation des événements programmés a également pu dissuader le recours au mécénat.

Le baromètre du mécénat d'entreprise Admical-IFOP publié en décembre 2020 avait ainsi mis en avant que l'impact de la crise sanitaire sur le mécénat serait important sur l'attribution des dons de 65 % des grandes entreprises, 80 % des entreprises de taille intermédiaire et 86 % des PME. Les perspectives économiques incertaines devraient, en outre, contribuer à fragiliser les budgets dédiés aux opérations de communication externe. Le baromètre Admical-IFOP publié en novembre 2022 confirme cette tendance. Le don moyen par entreprise dans le domaine culturel est ainsi passé de 7 884 euros en 2019 à 7 500 euros en 202114(*). 14 % des entreprises interrogées ont, par ailleurs, réduit leur action dans ce domaine. Le mécénat culturel a, par ailleurs, été la branche la plus touchée par la réorientation ou la réduction des dons suite à la crise sanitaire.

Impact de la crise sanitaire sur les actions de mécénat des entreprises

(en pourcentage)

Source : commission des finances du Sénat, d'après les données du Baromètre Admical - IFOP, novembre 2022

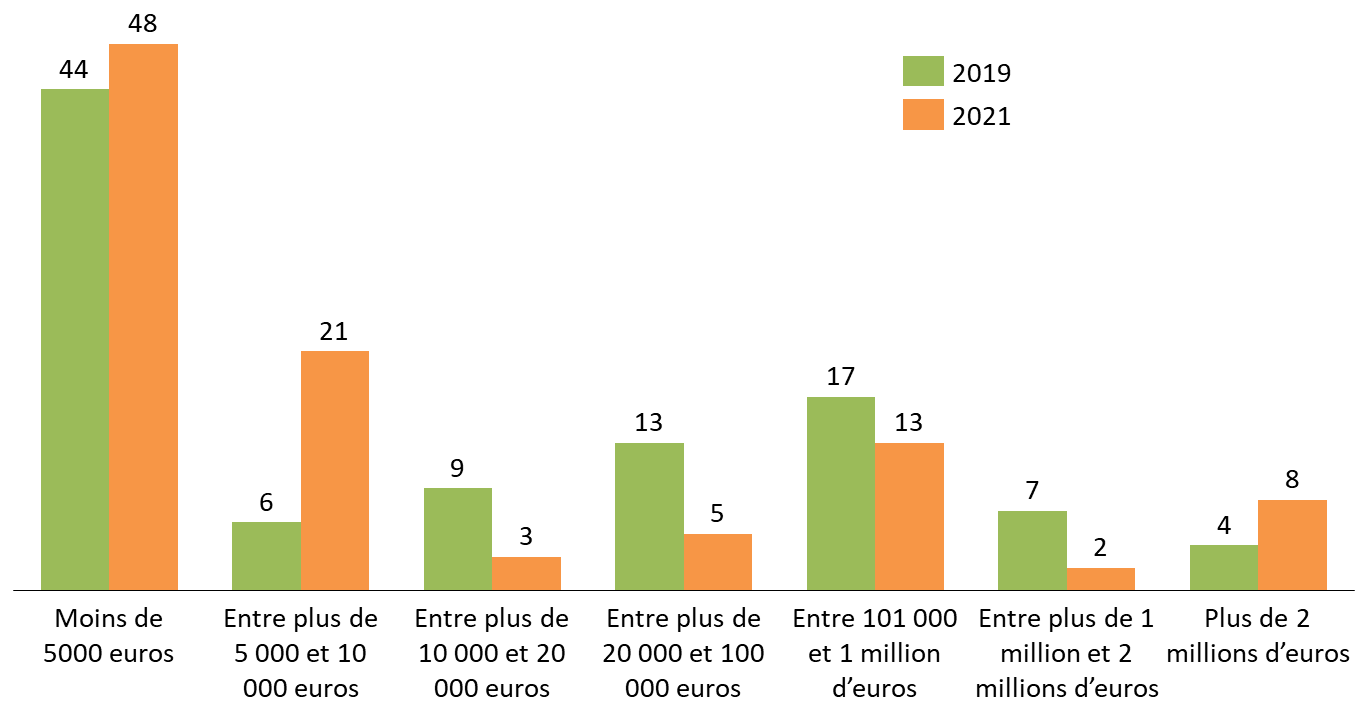

Il convient de relever, en outre, une véritable réallocation des moyens en faveur du mécénat culturel, avec une diminution des dons compris entre 10 000 euros et 2 millions d'euros (- 23 % par rapport à 2019) au profit des dons inférieurs à 10 000 euros (+ 19 % par rapport à 2019).

Répartition des dons en faveur de la culture par montant en 2019 et 2021

(en pourcentage)

Source : commission des finances du Sénat, d'après les données du Baromètre Admical - IFOP, novembre 2022

L'instauration du seuil de 2 millions d'euros en loi de finances pour 2020, a, de son côté, été perçue comme un signal négatif. Le baromètre Admical-IFOP 2020 faisait ainsi ressortir que 27 % des entreprises ont adapté leur stratégie et/ou leur budget de mécénat suite à la réforme du dispositif. Les PME semblent avoir été les plus sensibles à la réforme, 30 % d'entre elles déclarant que la réforme aurait un impact sur leur politique de mécénat, contre 16 % des grandes entreprises et 17 % des entreprises de taille intermédiaire.

B. DES SOCIÉTÉS PUBLIQUES LOCALES DONT LE CHAMP D'ACTION EST CERTES CIRCONSCRIT MAIS DEMEURE RELATIVEMENT LARGE

Conformément à l'article 72 de la Constitution, dans les conditions prévues par la loi, les collectivités territoriales « s'administrent librement par des conseils élus ». Ce principe de libre administration emporte la faculté de déterminer librement le mode de gestion d'une activité ou d'un service public. Parmi les principaux modes de gestion, on retrouve la gestion directe (en « régie » ou par le biais d'un établissement public), la gestion par un organisme mixte ou encore la gestion par un organisme privé, divers types de contractualisation s'ouvrant dans ce dernier cas de figure aux collectivités (contrat de concession, contrat d'affermage, régie intéressée, bail emphytéotique administratif, contrat de gérance).

Progressivement, les mécanismes de gestion mixte, qui présentent l'avantage d'impliquer directement la collectivité dans une politique publique tout en bénéficiant des compétences d'un tiers sur des sujets parfois techniques, ont été élargis par le législateur.

1. Un instrument créé en 2010

La loi n° 2010-559 du 28 mai 2010 pour le développement des sociétés publiques locales s'inscrit dans le cadre de cette extension. À travers elle, le législateur a, d'une part, pérennisé un mécanisme apparu quatre ans plus tôt (la société publique locales d'aménagement - SPLA) et a, d'autre part, créé un nouvel instrument contractuel à destination des collectivités territoriales : la société publique locale (SPL).

Il existe, depuis lors, trois types d'entreprises publiques locales (EPL) : les sociétés d'économie mixte (SEM), les sociétés d'économie mixte à opération unique (SEMOP) et les sociétés publiques locales, pour un total approximatif de 1 400 EPL en France au 1er juin 2023, faisant l'objet d'une certaine dynamique, en particulier du fait de la création de SEM dans le domaine des énergies renouvelables.

Il s'agit dans les trois cas de sociétés anonymes soumises, sauf dispositions contraires, d'une part au livre II du code de commerce et d'autre part aux règles régissant les sociétés d'économie mixte locales prévues au titre II du livre V de la première partie du code général des collectivités territoriales.

Codifié à l'article L. 1531-1 du code général des collectivités territoriales, le régime applicable aux SPL a, depuis son entrée en vigueur, fait l'objet de quatre modifications successives, afin notamment d'abaisser à deux le nombre minimal d'actionnaires15(*) et d'ouvrir aux collectivités territoriales étrangères et à leurs groupements la possibilité de participer au capital de sociétés publiques locales, sous réserve, pour les États qui ne sont pas membres de l'Union européenne, de la conclusion d'un accord préalable entre la France et l'État concerné.

2. Un champ d'intervention encadré

Le champ d'intervention des sociétés publiques locales recouvre globalement celui des sociétés d'économie mixte locales (SEML) puisqu'elles sont compétentes « pour réaliser des opérations d'aménagement au sens de l'article L. 300-1 du code de l'urbanisme, des opérations de construction ou pour exploiter des services publics à caractère industriel ou commercial ou toutes autres activités d'intérêt général. »16(*) Toutefois, le champ de compétence des SPL ne peut excéder celui de ses actionnaires.

Cependant, si les collectivités territoriales et leurs groupements peuvent créer des SPL dans des secteurs variés, elles ne peuvent le faire que dans le cadre des compétences qui leur sont attribuées par la loi. Les SPL n'ont, en outre, pas vocation à exercer des fonctions support comme la gestion des ressources humaines, la gestion budgétaire ou encore des expertises juridiques ou d'assistance technique pour le compte des collectivités qui les contrôlent.

Ainsi, les collectivités territoriales ne peuvent utiliser les SPL pour passer outre leurs propres limites de compétences. C'est pourquoi la jurisprudence des juridictions administratives comprend des décisions annulant des délibérations de collectivités procédant à la constitution de SPL au motif que l'objet social de celle-ci excède la compétence des actionnaires de ladite SPL.

Le juge administratif17(*) a par exemple annulé les délibérations de six communes et établissements publics de coopération intercommunale relatives à la création d'une société publique locale qui avait pour objet la réalisation de prestations liées aux services publics de l'eau et d'assainissement alors même que les communes et syndicats intercommunaux actionnaires concernés avaient transféré à l'EPCI à fiscalité propre actionnaire la compétence « assainissement collectif et non collectif de l'eau ». Le juge a en effet considéré en l'espèce que « (.. .) Cela aurait [eu] pour effet de les faire participer, en leur qualité d'actionnaires, aux décisions de la société publique locale concernant la mise en oeuvre de cette compétence en méconnaissance des principes de spécialité et d'exclusivité régissant les transferts de compétences (...) ».

Les communes, qui constituent le seul échelon parmi les collectivités territoriales à avoir conservé une clause de compétence générale18(*), disposent en conséquence d'une marge de manoeuvre plus importante que les autres catégories de collectivités s'agissant du champ de compétence potentiel de leurs SPL, ce qui n'empêche pas une appropriation du mécanisme par tous les échelons : la direction générale des collectivités locales, lors de son audition par le rapporteur, a fait état, en 2022, d'une participation moyenne aux SPL à hauteur de 24,5% par les communes, 27,5 % par les intercommunalités, 11 % par les départements, 22 % par les régions et 15 % pour les autres structures de coopération. 468 SPL étaient dénombrées fin 2022.

3. Un outil souple de plus en plus utilisé par les collectivités

Ces quelques limites, liées à la nature même du champ d'intervention des collectivités et de leurs groupements, n'ont pas entravé le dynamisme du recours aux SPL, lequel est probablement dû au lien fort avec le territoire que cette forme d'intervention favorise. En effet, le recours à une SPL permet une gouvernance exclusivement publique sur laquelle les élus conservent une forte marge de manoeuvre, tout en leur conférant une relative souplesse de gestion du fait de sa qualité de société commerciale. La fédération des élus des entreprises publiques locales lors de son audition par le rapporteur a d'ailleurs qualifié cette étroitesse de contrôle de « quasi-régie que les collectivités actionnaires entretiennent avec la SPL ».

Cette souplesse ne fait nullement obstacle à l'existence de nombreux mécanismes de contrôle. Le rapporteur relève que sont successivement amenés à intervenir, à un stade ou à un autre de l'action des SPL, les préfectures à travers le contrôle de légalité des actes, les chambres régionales et territoriales des comptes, les commissaires aux comptes, et bien entendu le conseil d'administration de la SPL ainsi que l'assemblée délibérante des collectivités concernées à travers le rapport annuel de l'élu mandataire, ou encore que certaines décisions de la SPL sont subordonnées à un vote des collectivités actionnaires.

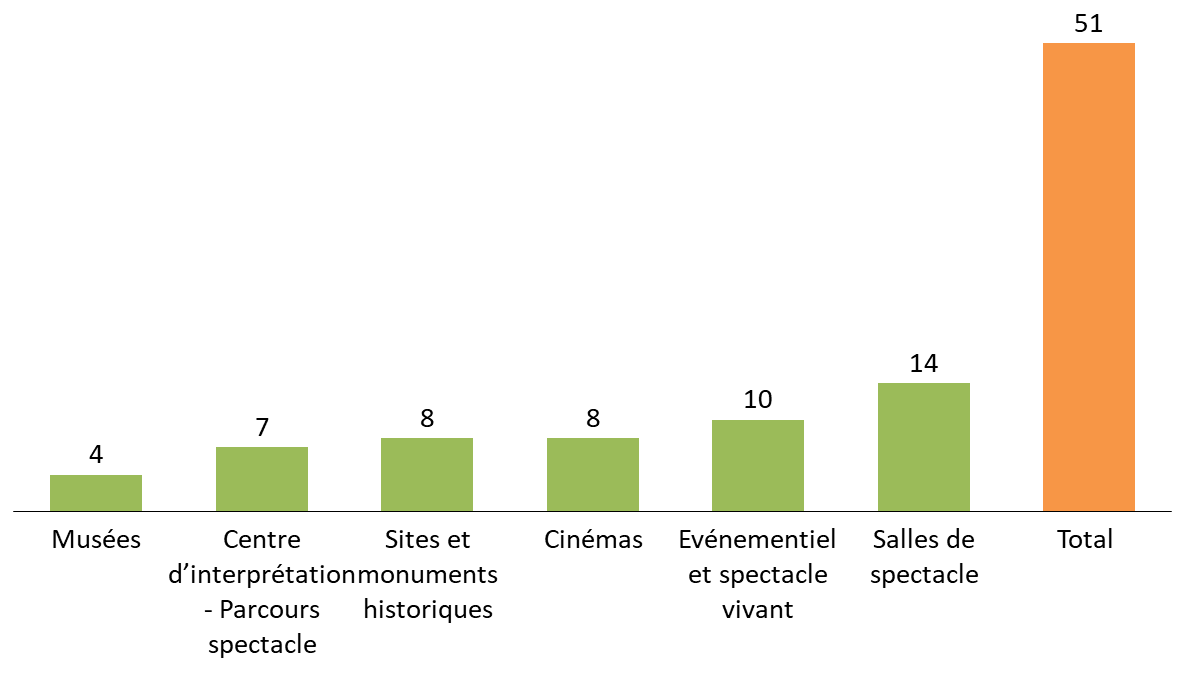

En matière d'action culturelle, on comptabilise à ce jour 51 sociétés publiques locales en France, la plupart relevant d'actionnaires d'échelon communal. Ces 51 SPL à vocation culturelle interviennent dans six domaines d'action récapitulés dans le graphique suivant :

Domaines d'intervention des 51

sociétés publiques locales

à vocation

culturelle

Source : commission des finances du Sénat, d'après les données fournies par la Fédération des élus des entreprises publiques locales

Ces SPL à vocation culturelle trouvent leur origine soit dans la transformation d'une structure préexistante relevant d'un autre mode de gestion, telle une société d'économie mixte transformée en SPL19(*), soit dans une création ad hoc concomitamment à l'apparition de l'équipement culturel.

Leur répartition au plan national fait apparaitre des disparités, ce qui peut traduire un manque d'appropriation du mécanisme par une partie du territoire et le recours dans certaines régions à d'autres formes de structure intervenant dans le domaine de la culture, comme des établissements publics ou des fonds de dotation. C'est particulièrement le cas dans les Outre-mer, le rapporteur relevant que seul le territoire réunionnais a vu naitre une société publique locale. Au sein de l'hexagone, des SPL existent dans chacune des treize régions, avec toutefois une certaine concentration en Ile-de-France, dans le Grand Est, dans les Pays de la Loire et dans les Hauts-de France. Ces quatre régions voient cohabiter plus de 50 % des SPL à vocation plus culturelle (26 sur 51).

II. LE DISPOSITIF PROPOSÉ : UNE OUVERTURE DES DONS AUX SOCIÉTÉS PUBLIQUES LOCALES AU RÉGIME FISCAL DU MÉCÉNAT

L'article unique de la présente proposition de loi prévoit d'élargir le régime fiscal en faveur du mécénat culturel prévu à l'article 238 bis du code général des impôts, aux dons effectués en faveur des sociétés publiques locales (SPL).

Le 1° du I supprime ainsi la condition de présence de l'État ou d'un établissement public national dans l'actionnariat des sociétés de capitaux concernées par le régime fiscal du mécénat culturel, tel qu'il est défini dans la première phrase du e du 1 de l'article 238 bis. La rédaction proposée permet ainsi que les dons effectués, par des entreprises, en faveur de sociétés publiques locales soient ainsi pleinement éligibles à la réduction d'impôt, dès lors que l'activité desdites sociétés est principalement orientée vers la culture. Ces dons donneraient lieu à une réduction d'impôt de 60 % de leur montant (40 % pour la fraction de dons dépassant 2 millions d'euros), dans la limite de 20 000 euros ou de 0,5 % du chiffre d'affaires hors taxe.

La même première phrase du e du 1 de l'article 238 bis est également modifiée par le 2° du I. Celui-ci prévoit que les organismes privés ou publics dont la gestion est désintéressée éligibles au régime fiscal du mécénat, dont feraient parties les sociétés publiques locales, puissent avoir pour activité principale l'accès du public au patrimoine ou la gestion d'un musée de France. S'agissant de l'accès au patrimoine, celui-ci s'entend, au sens de l'article L.1 du code du patrimoine, de l'ensemble des biens, immobiliers ou mobiliers, relevant de la propriété publique ou privée, qui présentent un intérêt historique, artistique, archéologique, esthétique, scientifique ou technique. Il concerne également les éléments du patrimoine culturel immatériel, au sens de l'article 2 de la convention internationale pour la sauvegarde du patrimoine culturel immatériel, adoptée à Paris le 17 octobre 2003. L'article L.1 vise enfin le patrimoine linguistique, constitué de la langue française et des langues régionales.

Le II du présent article gage le dispositif, qui conduit à diminuer les ressources de l'État, afin de le rendre recevable au regard de l'article 40 de la Constitution.

III. LA POSITION DE LA COMMISSION DES FINANCES : UN DISPOSITIF FAVORABLE À L'ACTION CULTURELLE DES COLLECTIVITÉS TERRITORIALES QU'IL CONVIENT DE SÉCURISER

A. UNE RÉPONSE À L'UNE DES PRINCIPALES MOTIVATIONS DE L'ENGAGEMENT DES ENTREPRISES DANS LE MÉCÉNAT CULTUREL

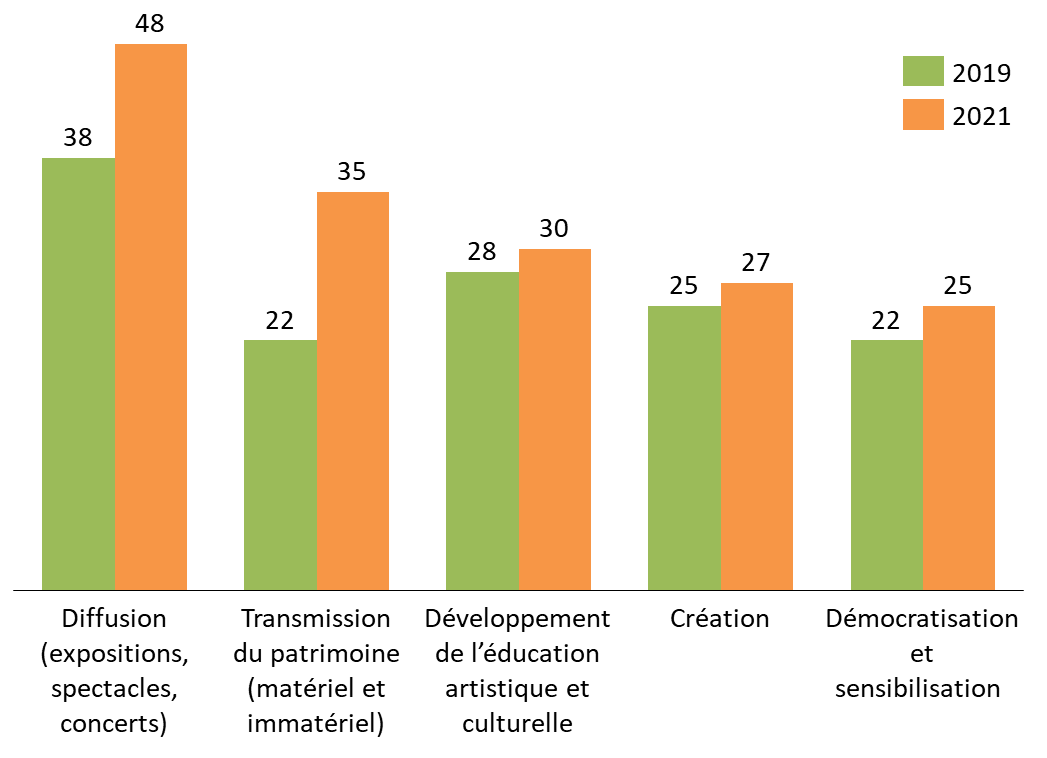

Le baromètre Admical - IFOP relève que la participation à l'attractivité d'un territoire en soutenant la vie culturelle représente la deuxième priorité d'engagement des entreprises dans le mécénat culturel. Cette ouverture viendrait répondre à une demande, particulièrement en ce qui concerne le patrimoine. 35 % des entreprises se sont engagées en faveur de la transmission des patrimoines matériel et immatériel en 2021, soit une progression de 13 points par rapport à 2019.

Répartition des actions des entreprises en

faveur du mécénat culturel

en 2019 et 2021

(en pourcentage)

Note de lecture : la somme est supérieure à 100 %, les entreprises pouvant investir dans plusieurs branches du mécénat culturel.

Source : commission des finances du Sénat, d'après les données du Baromètre Admical - IFOP, novembre 2022

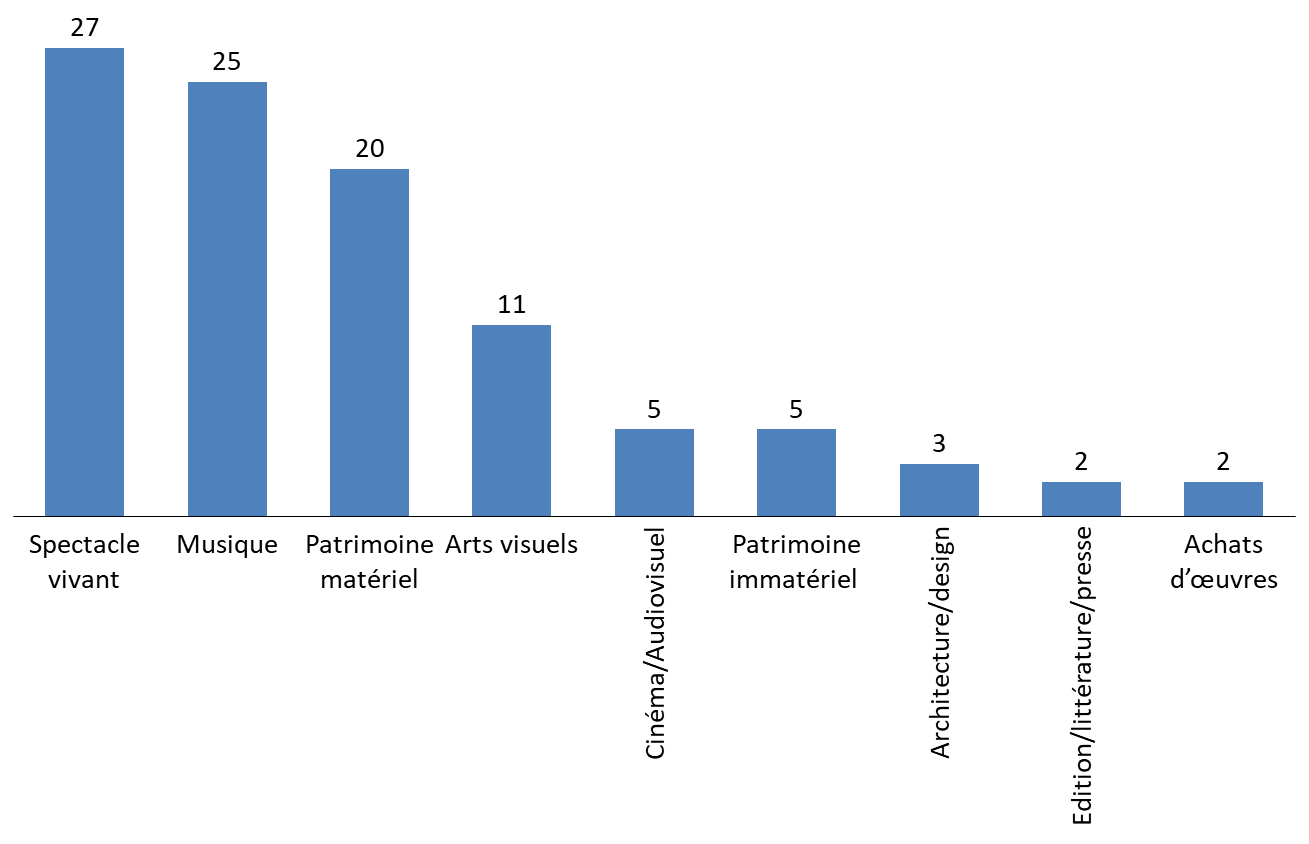

25 % du budget de mécénat culturel des entreprises était par ailleurs fléché vers le patrimoine matériel et immatériel en 2021.

Répartition par domaine du budget de mécénat culturel

(en pourcentage)

Source : commission des finances du Sénat, d'après les données du Baromètre Admical - IFOP, novembre 2022

Le dispositif proposé aurait de fait pour mérite de mettre un peu plus en adéquation la politique de mécénat des petites et moyennes des entreprises (PME) ou des entreprises de taille intermédiaire (ETI), orientée en priorité vers le niveau local (80 % des dons des PME et 84 % des dons des ETI sont fléchés vers des structures situées au niveau local ou régional) avec l'offre culturelle et patrimoniale dans les territoires.

B. DES CRITIQUES QUI PEINENT À RÉSISTER À L'EXAMEN

Le Sénat avait adopté lors de l'examen du projet de loi de finances pour 2020 un amendement, à l'initiative du groupe Union centriste, visant à étendre aux SPL le régime du mécénat. La commission des finances avait alors émis un avis favorable. Le Gouvernement avait à l'époque souhaité en rester à l'état du droit, estimant que d'autres formes juridiques que celle de la société publique locale pouvaient être retenues par les collectivités, comme l'établissement public ou le fonds de dotation. La direction générale des collectivités locales et la direction de la législation fiscale ont rappelé, lors de leur audition par le rapporteur, cette position négative, en pointant plusieurs réserves.

1. Les risques pesant sur la nature et l'organisation des SPL

La première tient au risque de disproportion entre les apports financiers extérieurs et la valeur financière du capital des SPL, conférant ainsi une forme d'autonomie à la SPL ou la soumettant au bon vouloir de la sphère des donateurs. La part de mécénat n'est pas limitée et peut, en effet, revêtir un poids conséquent pour de petites structures. Cette objection paraît pouvoir être levée dans la mesure où le texte n'emporte aucune conséquence sur la composition du conseil d'administration des sociétés.

La deuxième cible le fait que les SPL peuvent réunir en leur sein plusieurs activités, qui ne seraient pas toutes éligibles au mécénat. Il appartiendrait donc aux SPL de démontrer quelle activité bénéficiera de dons. Le rapporteur relève que la tenue d'une comptabilité analytique par la SPL devra dans ces conditions s'imposer, ce qui ne semble pas constituer un obstacle insurmontable pour ces structures.

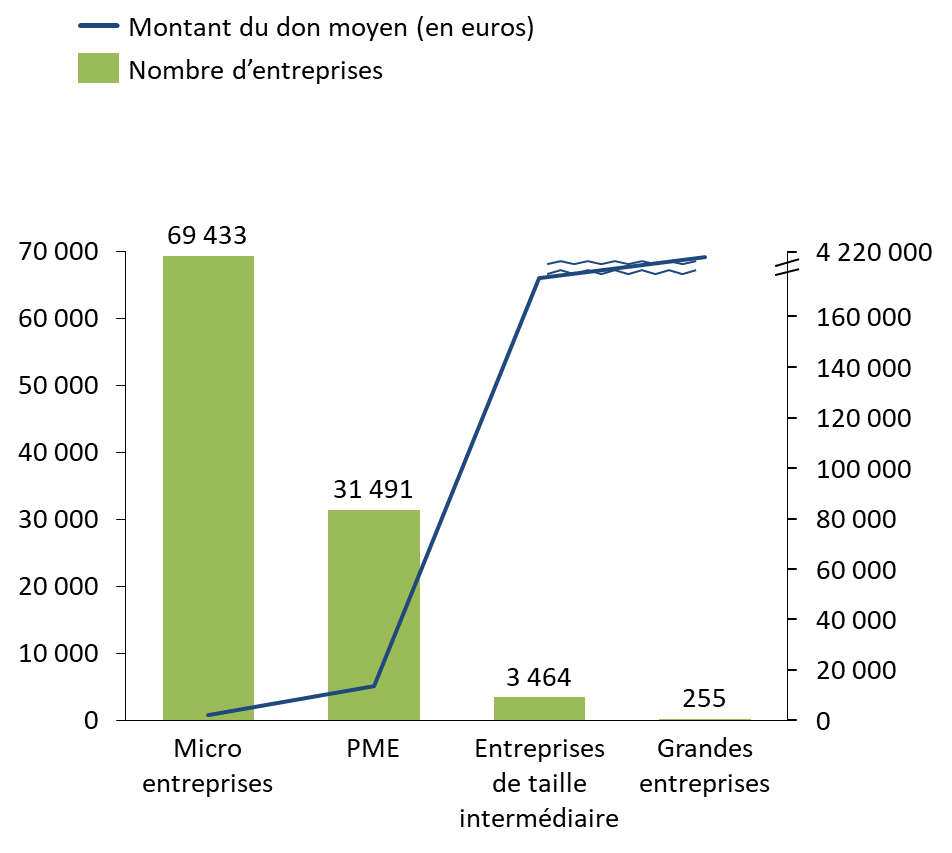

2. Le coût pour les finances publiques

Un autre argument défavorable au texte cible le coût pour les finances publiques. Le rapporteur relève que ce coût n'a pas été véritablement évalué par la direction générale des finances publiques. Il note, en outre, que seules 51 sociétés publiques locales sont actuellement concernées par le dispositif, les donateurs potentiels relèvent essentiellement de la catégorie des microentreprises, des PME voire des ETI implantées au niveau local. Le niveau de dons des deux premiers types d'entreprises reste relativement faible. Tous secteurs confondus il atteint ainsi, en 2021, 2 289 euros pour les micro-entreprises et 13 620 euros pour les PME.

Nombre d'entreprises mécènes et montant moyen du don en 2021

Source : commission des finances du Sénat, d'après les données du Baromètre Admical - IFOP, novembre 2022

33 % des PME mécènes flèchent leurs dons vers la culture, contre 46 % pour les ETI et 50 % pour les grandes entreprises. A la lumière de ces ratios, la fédération des élus des entreprises locales auditionnée par le rapporteur indique que le coût pour les finances publiques de l'élargissement de la réduction d'impôt aux dons en faveur de SPL à vocation culturelle ou patrimoniale pourrait être estimé à 1,7 million d'euros.

Ce montant modeste peut même être réévalué à la baisse au regard de la dynamique baissière des dons observée plus haut et du risque d'effet de bord, avec une réallocation des fonds initialement destinés à d'autres acteurs culturels.

3. Un élargissement à rebours des intentions du législateur telles qu'exprimées en 2003 et 2007 ?

Le Gouvernement rappelle, enfin, le caractère dérogatoire du e du 1 de l'article 238 bis, introduit par le législateur en 2003 pour répondre à des situations particulières20(*). Le dispositif a, en effet, été adopté afin de répondre aux difficultés de financement rencontrées par un certain nombre d'institutions culturelles publiques à but lucratif (opéras, théâtres, orchestres) mais aussi privées (associations, fondations) dont la gestion est désintéressée mais qui ont fait le choix, même si elles ne disposent pas d'un statut commercial, que leurs activités soient reconnues comme lucratives par l'administration fiscale et donc assujetties à la TVA.

Le dispositif a été élargi en loi de finances rectificative pour 200721(*) afin d'intégrer, dans la liste des organismes bénéficiaires, les sociétés de capitaux dont le capital est entièrement détenu par l'État ou des établissements publics nationaux, seuls ou conjointement avec une ou plusieurs collectivités territoriales. Cette disposition nouvelle ciblait précisément le cas de la Salle Pleyel, détenue conjointement par la ville de Paris et la Cité de la musique, établissement public national.

Toute extension irait donc plus loin que les intentions initiales du législateur. Le rapporteur estime pourtant que la proposition de loi tend également à répondre à des situations particulières du même type que celles constatées en 2003 ou 2007, à savoir la difficulté pour des institutions culturelles à se financer.

La direction de la législation fiscale insiste sur le fait que les situations particulières ayant présidé à l'introduction de dispositions visant des sociétés de capitaux impliquaient dans chacun des cas l'État, dont la présence garantit le respect du principe de gestion désintéressée et justifie l'application de la réduction d'impôt. Le rapporteur note cependant que les dons effectués en faveur des groupements de collectivité aux fins de défense de l'environnement bénéficient, en application du e sexies du 1 de l'article 238 bis, du régime de la réduction d'impôt sans que l'État ne soit associé à leur activité. La présente proposition de loi répond ainsi au même objectif de souplesse qui semble avoir présidé à l'introduction dans le régime de déduction fiscale des dons concourant à l'action des collectivités locales en faveur de l'environnement.

Comme à l'occasion de l'examen du projet de loi de finances pour 2020, le Gouvernement propose le recours aux fonds de dotation ou à la création d'un établissement public en association avec l'État comme alternative à une extension du régime fiscal du mécénat aux dons effectués au profit de sociétés publiques locales. Le rapporteur note que des SPL recourent d'ores et déjà aux fonds de dotation via les collectivités territoriales. Cette situation révèle une certaine complexité et peut conduire à une réduction des dons effectivement perçus d'au moins 20 %. En effet, si le fonds de dotation verse les fruits issus de la capitalisation des dons à des organismes autres que ceux mentionnés au 1 bis de l'article 206 du code général des impôts (essentiellement les associations lois 1901) les activités du fonds sont réputées lucratives et le fonds est soumis aux impôts commerciaux de droit commun et, notamment à la taxe sur la valeur ajoutée. Le rapporteur note par ailleurs que la procédure de contrôle des fonds de dotation reste moins exigeante que celle visant les SPL. En effet, alors que la chaine de contrôle des SPL apparait comme relativement exhaustive (cf. supra), le législateur a volontairement limité la procédure de contrôle des fonds pour ne pas alourdir un mécanisme par ailleurs déjà contraint. Le fonds de dotation est principalement régi par les dispositions de l'article 140 de la loi n° 2008-776 du 4 août 2008 de modernisation de l'économie. Il est constitué par les dotations en capital qui lui sont apportées auxquelles s'ajoutent les dons et legs qui lui sont consentis. Une simple déclaration en préfecture du département dans le ressort duquel il a son siège social suffit à le constituer. Le degré de contrôle et de contrainte exercé ensuite varie en fonction de la nature du fonds mais, globalement et sauf pour les fonds de dotation alimentés par des dons issus de la générosité du public, davantage contrôlés, la chaine de contrôle des fonds de dotation s'effectue par sondage et a posteriori sur la base de documents qui doivent soit être transmis soit tenus à disposition.

La création d'un établissement public local, éligible aux dons, ne répondrait par ailleurs qu'imparfaitement à la question du financement. Elle induit en effet un coût de fonctionnement plus important que celui des sociétés publiques locales, dédiées le plus souvent à plusieurs activités. À l'inverse, le rapporteur rappelle que les SPL permettent à des collectivités de confier plusieurs missions à une entité unique et contribuent d'une certaine manière à un partenariat entre plusieurs acteurs publics et donc à une rationalisation des ressources à laquelle, en ces temps budgétaires contraints, il ne peut qu'être favorable.

4. Une définition plus large du patrimoine

La direction de la législation fiscale note que la proposition de loi, en ouvrant le bénéfice de la réduction d'impôt aux organismes publics et privés visés au e du 1 de l'article 238 bis qui oeuvrent en faveur du patrimoine, retient une définition de celui-ci qui dépasse celle mise en avant au a du 1 du même article 238 bis. Celui-ci prévoit une réduction d'impôt pour les dons aux organismes d'intérêt général qui concourent à la mise en valeur du patrimoine artistique ou à la diffusion de la culture et de la langue.

L'article L. 1 du code du patrimoine qui sert de base de référence aux auteurs de la proposition intègre, de son côté, dans la définition du patrimoine, les pratiques sociales, rituels et événements festifs. Ces éléments ne sont pas spécifiquement mentionnés dans le code général des impôts. Le rapporteur estime que cette nuance paraît en large partie contournable, ces événements ou ces pratiques relevant avant tout du champ culturel, explicitement visé par le a du 1 de l'article du code général des impôts.

Décision de la commission : la commission des finances a adopté cet article sans modification.

ARTICLE 2

(nouveau)

Prévention des conflits

d'intérêt au sein des sociétés publiques

locales

. Afin de prévenir tout risque de conflit d'intérêt et par parallélisme avec les règles applicables aux communes, la commission des finances a adopté un amendement portant article additionnel qui prévoit que le conseil d'administration statue sur l'acceptation des dons consentis à toute société publique locale au titre de ses activités culturelles ou patrimoniales.

I. LE DROIT EXISTANT : LA REPRÉSENTATION DES COLLECTIVITÉS AU SEIN DE LEURS ORGANISMES SATELLITES FAIT L'OBJET DE MESURES DE PRÉVENTION DU RISQUE DE CONFLIT D'INTÉRÊT

Aux termes de l'article 1er de la loi n° 2013-907 du 11 octobre 2013 relative à la transparence de la vie publique : « les personnes titulaires d'un mandat électif local [...] exercent leurs fonctions avec dignité, probité et intégrité et veillent à prévenir ou à faire cesser immédiatement tout conflit d'intérêts ». La même loi définit le conflit d'intérêts22(*) comme correspondant à « toute situation d'interférence entre un intérêt public et des intérêts publics ou privés qui est de nature à influencer ou à paraître influencer l'exercice indépendant, impartial et objectif d'une fonction. »

S'agissant des SPL, le risque de conflit d'intérêt apparait particulièrement mesuré au regard des règles par ailleurs existantes puisque les élus locaux, y compris donc l'élu référent désigné par la collectivité pour la représenter au sein du conseil d'administration de la SPL, doivent d'ores et déjà déclarer tous les intérêts locaux dont ils jouissent. Ces éléments déclaratifs permettent le contrôle du respect des dispositions de l'article L. 2131-11 du code général des collectivités territoriales (CGCT), en vertu duquel sont illégales les délibérations auxquelles ont pris part un ou plusieurs membres du conseil intéressés à l'affaire qui en fait l'objet. Il est ainsi fréquent que des membres d'assemblées délibérantes locales se déportent au cours d'une délibération intéressant un organisme tiers avec lequel ils entretiennent un lien, même ténu.

Le rapporteur considère sur ce point que les règles existantes préservent d'ores et déjà l'élu référent en question de toute situation de conflits d'intérêt, en particulier depuis la promulgation de la loi n° 2022-217 du 21 février 2022 relative à la différenciation, la décentralisation, la déconcentration et portant diverses mesures de simplification de l'action publique locale, dite « loi 3DS ». Cette dernière a en effet entendu sécuriser la représentation des collectivités au sein de leurs organismes satellites. Depuis lors, l'article L. 1524-5 du code général des collectivités territoriales, prévoit que « Les organes délibérants des collectivités territoriales ou de leurs groupements actionnaires se prononcent, après un débat, sur le rapport écrit qui leur est soumis au moins une fois par an par leurs représentants au conseil d'administration ou au conseil de surveillance. ».

Ce rapport, dont le contenu est précisé par le décret n° 2022-1406 du 4 novembre 2022 relatif au contenu du rapport du mandataire prévu par l'article L. 1524-5 du code général des collectivités territoriales, comporte entre autres les avantages en nature dont bénéficient les représentants et les mandataires sociaux des collectivités actionnaires. Figurent également dans ce rapport le bilan de la gouvernance des élus précisant le nombre et la date des conseils d'administration ou de surveillance et des assemblées générales, le taux de présence des représentants de la collectivité territoriale ou du groupement actionnaire à chaque instance, et une synthèse des positions prises par ces représentants sur les décisions stratégiques présentant un impact important pour la société, son projet ou la collectivité actionnaire et le signalement des positions de ces représentants non suivies dans chacune de ces instances.

II. LA POSITION DE LA COMMISSION DES FINANCES : UN DISPOSITIF À SÉCURISER

La fédération des élus des entreprises publiques locales a confirmé que, de son point de vue, la gouvernance des sociétés publiques locales constitue un champ d'opérations bien normé et moins risqué que d'autres secteurs s'agissant des conflits d'intérêt.

Le rapporteur a néanmoins souhaité aller plus loin dans la sécurisation du dispositif détaillé par la proposition et propose ainsi un amendement visant à prévoir une autorisation du conseil d'administration de la SPL à vocation culturelle et patrimoniale préalablement à tout versement effectif de don. Il s'agit de mettre en cohérence le droit proposé avec celui existant s'agissant des communes. L'article L. 2242-1 du code général des collectivités territoriales (CGCT) prévoit en effet que le conseil « statue sur l'acceptation des dons et legs faits à la commune ».

L'amendement COM-1 propose d'insérer au CGCT un article L. 1531-2 pour prévoir que le conseil d'administration statue sur l'acceptation des dons consentis aux sociétés publiques locales au titre de leurs activités culturelles ou patrimoniales.

Décision de la commission : la commission des finances a adopté cet article additionnel.

* 1 Loi n° 2003-709 du 1er août 2003 relative au mécénat, aux associations et aux fondations.

* 2 BOI-BIC-RICI-20-30-10-20-20190807, 3 février 2021.

* 3 Loi n° 2019-1479 du 28 décembre 2019 de finances pour 2020.

* 4 Instruction du 26 avril 2000, Bulletin officiel des impôts 4 C 2-00, n°86 du 5 mai 2000.

* 5 Article 17 de la loi n° 99-1172 du 30 décembre 1999 de finances pour 2000.

* 6 Article 149 de la loi n° 2018-1317 du 28 décembre 2018 de finances pour 2019.

* 7 BOI-BIC-RICI-20-30-10-10, 3 février 2021.

* 8 Mentionnés à l'article L. 711-17 du code du commerce.

* 9 En vertu de l'article 4 de l'ordonnance n° 58-882 du 25 septembre 1958 relative à la fiscalité en matière de recherche scientifique et technique.

* 10 Cette disposition est issue de l'article 12 de la loi n° 2022-1726 du 30 décembre 2022 de finances pour 2023 introduit par un amendement sénatorial de Mme Vanina Paoli-Gagin et plusieurs de ses collègues.

* 11 BOI-BIC-RICI-20-30-10-15, 7 août 2019.

* 12 Études ministère de la Culture 2021 et 2022 s'appuyant sur une saisine des principaux opérateurs du ministère (décembre 2020) et sur les liasses budgétaires. Échantillon de 40 opérateurs en 2021 et de 20 en 2022. Baisse observée d'un tiers en 2020 et stabilisation en 2021.

* 13 Article 134 de la loi n° 2019-1479 du 28 décembre 2019 de finances pour 2020.

* 14 Admical, Baromètre du mécénat d'entreprise en France 2022.

* 15 L'article 2 de l'ordonnance n° 2015-1127 du 10 septembre 2015 portant réduction du nombre minimal d'actionnaires dans les sociétés anonymes non cotées constitue une dérogation au nombre minimal d'associés dans les sociétés anonymes de droit commun, fixé à sept (article L. 225-1 du code du commerce).

* 16 Article L. 1531-1 du Code général des collectivités territoriales (alinéa 2).

* 17 Dans un jugement du Tribunal administratif de Rennes du 11 avril 2013, n° 1203243, Préfet des Côtes-d'Armor.

* 18 Depuis la loi n° 2015-991 du 7 août 2015 portant nouvelle organisation territoriale de la République, l'article L. 3211-1 du Code général des collectivités territoriales restreint les compétences du conseil départemental « aux domaines de compétences que la loi lui attribue ». Il en est de même pour les Conseils régionaux (article L. 4433-1 du Code général des collectivités territoriales).

* 19 Une telle transformation ne peut être opérée sui generis par la société et requière l'adoption d'une délibération préalable des collectivités concernées (Article L. 1524-1 du code général des collectivités territoriales concernées).

* 20 Article 6 de la loi n° 2003-709 du 1er août 2003 relative au mécénat, aux associations et aux fondations.

* 21 Article 23 de la loi n° 2007-1824 du 25 décembre 2007 de finances rectificative pour 2007.

* 22 Article 2 de la loi n° 2013-907 du 11 octobre 2013 relative à la transparence de la vie publique précitée.